两个经典案例:房地产基金如何开展类REITs业务?

摘要 过去一年,国内的不动产证券化市场,发展得依然很快。参与主体更多,物业类型也更多,也出现了更多有代表性的案例。市场存量大了,也就方便我们总结规律、指导实践。实践很重要。最近这段时间,和很多做房地产基金的朋友聊天,发现虽然大家都非常关注不动产证券化市场,但或是只知框架、不明内里;或是理想主义、盲目乐观;

过去一年,国内的不动产证券化市场,发展得依然很快。

参与主体更多,物业类型也更多,也出现了更多有代表性的案例。

市场存量大了,也就方便我们总结规律、指导实践。

实践很重要。

最近这段时间,和很多做房地产基金的朋友聊天,发现虽然大家都非常关注不动产证券化市场,但或是只知框架、不明内里;或是理想主义、盲目乐观;或是批判否定、评价负面。

其实,从一个从业者的角度看来,不动产证券化市场仍处于起步阶段,的确存在很多问题,制度建设、市场培育、投资者群体等等方面,和成熟市场相比,都有较大差距。

寄希望于这个市场,帮你解决所有问题,只能带来失望。

但是必须认识到,先发优势,往往也是这个时候奠定的。

即使是在起步阶段,也已经有很多人通过这个市场,实现了自己的目标。

今天,我们就来研究两个经典案例,一起来看看,他们是怎么做到的,以及,我们能从中学到什么?

开始正式的分析之前,先要说明一下,以下所有的分析,都是基于项目的信息披露材料、公开的推介材料,数据来源为管理人网站、交易所网站,以及发行承销团队。

结构同学只会客观分析,不会胡乱解读。

进一步的,我们接下来的讨论,将主要围绕着一个问题:投资者认可什么样类型的类REITs产品呢?

相较于个人投资者,机构投资者更加理性,而且对于房地产行业非常熟悉——谁都不会是傻子,让别人拿出真金白银来认可你,总要给他们足够的理由。

而转换成房地产基金的角度就是:房地产基金要想开展类REITs业务,需要满足哪些条件?

带着这些问题,我们就先来看看,国内首单PERE+REITs——大融城REITs。

项目牵头方光大安石,是国内领先的房地产基金管理公司,成功打造了自主商管品牌“大融城”,标的物业,就是位于重庆的观音桥大融城项目。

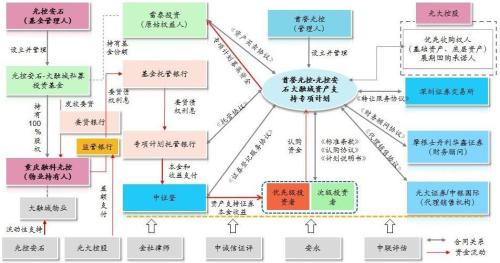

交易结构比较传统,属于典型的专项计划+私募基金+项目公司+标的物业的模式,见下图:

最终的发行结果非常好,其中优先A档3.8%,优先B档4.3%,刷新了当时同类型产品最低利率记录。

那么,我们就要问一个最重要的问题:投资者为什么这么认可这单类REITs呢?

我们已经知道,现阶段,类REITs还属于固定收益证券的范畴,机构投资者偏重的还是安全性。

因此,沿着这个思路,结构同学分析了一下这单项目的增信措施,主要有以下几点:

|

资产处置收入现金流 超额覆盖 |

累计跌幅36%的压力境况下的资产处置收入 对优先A档本金的覆盖倍数>1.23 对优先档本金的覆盖倍数>1.00 |

|

物业持有人净现金流 超额覆盖 |

压力境况下,物业持有人FFO 对优先A档预期收益的覆盖倍数>1.37 对优先档预期收益的覆盖倍数>1.08 |

|

物业抵押 |

观音桥大融城评估值25.02亿,按照12.87万㎡的建面,单价为1.94万/㎡ 优先级A级13亿,LTV=52% 优先级16亿,LTV=64% |

|

光大控股差额支付 |

光大控股提供差额支付承诺 |

|

证券结构化分层 |

优先A:优先B:次级=13:3:9,次级占比36% |

标黄的部分,可以说是这个项目的关键,合理的估值+合理的抵押率+光大控股的差额支付承诺,使得优先级资产支持证券,呈现出光大控股发行的、有商业物业抵押担保的、私募公司债券的信用特征,自然也就赢得了投资者的青睐。

国内类似于光大安石这种,有较强的股东背景,且股东愿意提供增信的房地产基金,还有很多,而且很多机构都在尝试着推进类REITs项目。

比如,近期正在推介期的一单产品——景瑞控股-锴瑞投资京沪办公物业资产支持专项计划,主导的锴瑞投资,是景瑞控股旗下专注于持有型办公物业的投资、开发、改造、运营的基金平台。标的物业是景瑞张江中心项目和景瑞中关村(000931,诊股)项目,并由景瑞地产作为增信机构,我们期待他们的表现。

如果说大融城REITs项目的顺利发行,关键是光大安石作为 “富二代”,可以依托于光大集团的主体信用的话,新派公寓REITs项目,则是为草根房地产基金,则开辟了另一条道路。

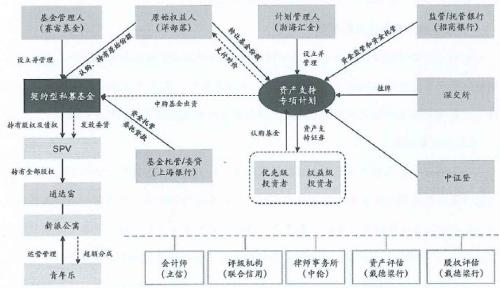

先来看交易结构图:

也是较为传统的专项计划+契约基金+项目公司+标的物业的模式,这里不多赘述。

这里需要强调的一点是,这一单项目的优先级和权益级,都是市场化销售给机构投资者的,而非由原始权益人自持。

所以,我们就得分别从优先级、权益级两类证券的投资逻辑出发,来看一下,为什么它能够最终成功落地。

对于优先级来说,机构投资者看重的,还是安全性。

和前一个项目一样,我们列出来核心的风控措施:

|

优先级/权益级安排 |

优先级1.3亿 权益级1.4亿 |

|

现金流超额覆盖 |

标的物业净现金流 对优先级预期收益覆盖倍数=1.01~1.53 |

|

标的物业概况 |

位于北京CBD东三环边,70年住宅产权 建面5711㎡ 评估值3.15亿 评估均价为5.5万/㎡ |

|

标的物业抵押 |

优先级LTV=41% 全部资产支持证券LTV=85% |

我们看到,优先级具备了超额覆盖+40%抵押率两大明显优势,赢得了投资者的认可。

我们也应该意识到,作为70年住宅产权的物业,标的物业的市场单价一般是在8~10万,考虑到这一层因素后,LTV将进一步降低到25%左右。

东西已经便宜到这种地步,还要什么外部增信呢?

权益级的投资逻辑,其实也是看准了这一点,我们可以理解为,拿着1.4亿的本金,借来1.3亿、成本只有5.3%的杠杆资金,并购了价值5亿元的物业。

3成首付买房的道理,大家都懂吧?

进一步的,我们还要再问一个问题:他们为什么能够接受这么大的折扣?

因为,成本足够低、空间足够大。

观音桥大融城,最初是一个叫做现代广场的烂尾楼,是光大安石团队整体收购的第一个商业项目,并于2010年完成改造升级后,正式开业。

而新派公寓最初的收购价格,是2.2万/㎡,即使是以5.5万/㎡的均价退出,升值幅度也是非常大了。

而房地产基金则可以通过这种方式,先确认一部分升值收益,同时通过商业管理+优先收购权的形式,实现对于物业的实际控制。

试想三年之后,光大安石和新派公寓再成立一期私募基金收购标的物业, REITs以略高于初始价格的水平实现退出——类REITs阶段性融资的作用,就充分体现了出来。

上面两个案例,分别代表了两类地产基金开展类REITs业务的核心逻辑,也为我们揭示出了一个很重要的道理:

现阶段,房地产基金开展类REITs业务,关键还是在于价格。

无论是大融城REITs(优先级LTV=60%),还是新派公寓REITs(优先级LTV=40%),标的物业的合理估值,以及较高的折扣,都保证了优先级份额的顺利募集。

而较强的升值预期,以及合理的折扣率,则是吸引次级投资者的关键。

最后,我想谈谈,上述分析带给我们的启发。

诚然,中国的资产价格,已经不太可能再出现过去5年这种爆发式增长的情况。

升值空间降低,是不是就说明新派公寓REITs的案例,并没有什么参考价值呢?

显然不是。

在如今国内的不动产市场,捡到金子的机会并不少。

2016年开始,中国已经进入了新一轮的不良资产投资机遇期。

特殊机会基金纷纷入场,以很多人想不到的低价,获得了优质资产。

募集基金→并购资产→修复资产→持有运营→基金分配清算,这一典型的房地产私募基金周期,一般要经历3~5年的时间。

这也是为什么,2018年下半年到现在,我们在北上广深,看到了这么多城市更新/内容创新的项目入市的原因。

我也相信,在2019年,REITs领域会出现更多特殊机会基金的身影。

最后,借用新派公寓创始人的一句话,作为今天的结束:

“在中国一切新事物都需要在创新,都需要突破,所以不能等着绿灯亮了才去做,一定是在红灯面前做好所有准备,等到绿灯一亮,你第一个冲出去。”