对冲基金三季度业绩回升?理由可能并不充分

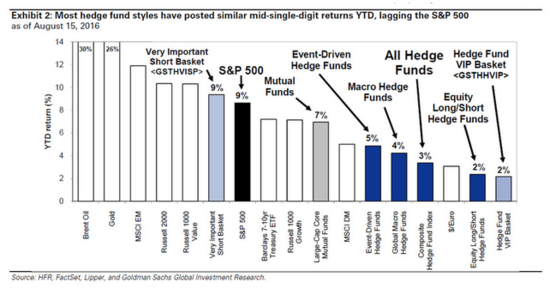

摘要 (原标题:对冲基金三季度业绩回升?理由可能并不充分)自录得有史以来最差纪录后,对冲基金最爱的热门股票终于在最近跑赢了大盘。华尔街见闻昨日提及,高盛分析师BenSnider称,过去六周,高盛追踪热门对冲基金多仓的“VIP篮子”比标普500指数的涨幅高出470个基点,终结了将近一年来逊于标普的历史。如果

(原标题:对冲基金三季度业绩回升?理由可能并不充分)

自录得有史以来最差纪录后,对冲基金最爱的热门股票终于在最近跑赢了大盘。华尔街见闻昨日提及,高盛分析师Ben Snider称,过去六周,高盛追踪热门对冲基金多仓的“VIP篮子”比标普500指数的涨幅高出470个基点,终结了将近一年来逊于标普的历史。

如果最近对冲基金的回升是因为出色的选股策略从而获得正收益,我们或许可以推测对冲基金的赎回潮将放缓。然而,当我们仔细研究对冲基金中的热门多仓股票,其最近表现强于大盘的原因,或许并不是因为其传统的通过承担风险从而产生正的相对收益的方法。

其表现强于大盘的原因或许只有两个:大量的空头补仓和对冲基金加杠杆。

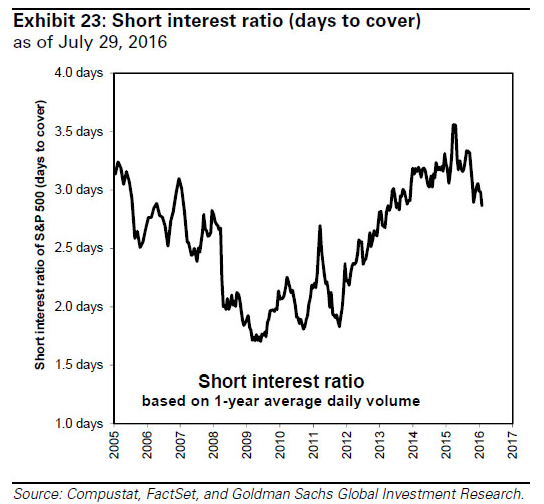

自去年以来,做空标普500股票的空头头寸已经迅速减少。而高盛则称,2015年末空头头寸增加,但其在最近两个月空头头寸已经迅速减少。空头头寸比例目前为2.9,创下了自2014年4月以来的最低记录。

美国股市的成长伴随着对冲基金的增长,市场预测对冲基金应该占据了85%的空头头寸。因此可以预测,最近两月的空头补仓将使此前被做空的股票回升。

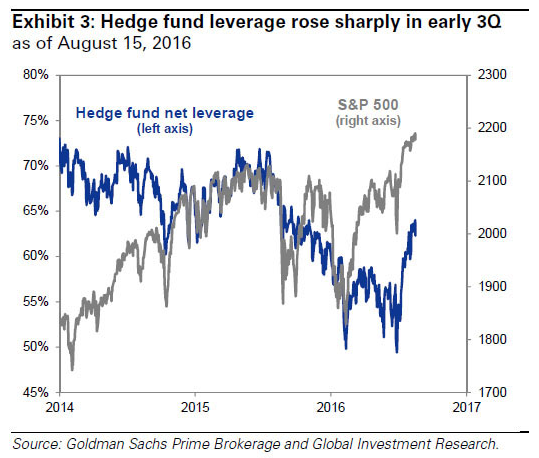

而第二个原因,可能对于对冲基金来说就更尴尬了:他们很有可能已经放弃了传统的追寻正相对收益的做法,而企图通过加大杠杆来放大收益。

对冲基金在第三季度初开始增加杠杆。据高盛报告,其对冲仅仅的多仓头寸从二季度的50%以下,上升至63%,几乎创下一年以来的最高水平。 除了通过股票加杠杆,买入期权的数量也升值纪录水平。对冲基金对标普500期货的持仓头寸已攀升至150亿美元,而标普500的做空头寸则跌至一年新低。

因此,这六周以来的对冲基金表现回升,也许只是空头补充和创纪录加杠杆的结果。加杠杆可能会放大收益,但也会放大亏损。至于空头补仓,将会使需要补的仓越来越小,即需要买的股票越来越少。二者都不能形成对对冲基金稳定回升的有力支撑。也许现在的问题不是,现在买入是不是已经太晚了,而是,什么时候应该开始卖出,最好是在所有人都卖出之前开始卖出。

事实上,即使最近对冲基金最爱做多的股票强力回升,对冲基金的平均到期收益率仅为至3%,连续第八年落后于标普500指数的回报。