看懂了信托37号文 就看懂了信托的未来10年

摘要 作为资管新规的配套政策,7月20日人民银行发布了《关于进一步明确规范金融机构资产管理业务指导意见有关事项的通知》,银保监会发布《商业银行理财业务监督管理办法(征求意见稿)》。同一天,证监会发布了《证券期货经营机构私募资产管理业务管理办法(征求意见稿)》和附件《证券期货经营机构私募资产管理计划运作管理

作为资管新规的配套政策,7月20日人民银行发布了《关于进一步明确规范金融机构资产管理业务指导意见有关事项的通知》,银保监会发布《商业银行理财业务监督管理办法(征求意见稿)》。同一天,证监会发布了《证券期货经营机构私募资产管理业务管理办法(征求意见稿)》和附件《证券期货经营机构私募资产管理计划运作管理规定》。

掐手指头算,下一个也该轮到信托了。

一个月后,没有等来信托的征求意见,银保监会却下发了《信托部关于加强管产管理业务过渡期内信托监管工作的通知》(信托函[2018]37号,以下简称“37号文”)。这份银保监会的内部通知函件,要求下级部门落实资管新规,加强信托业务及创新产品监管。

我猜想,如果时隔多年回看,信托产品未来10年的玩法或许都是从这份文件开始的。

今年资管新规的最大意义在于,除了极少数的例外情形,未来所有的资管产品将受制于统一的监管标准,按产品类型而非机构类型进行监管。

因此,出身决定命运。产品的定性将直接决定监管的环境。如果没能有幸成为那些例外,那么未来的命运就是千军万马过资管新规的独木桥。

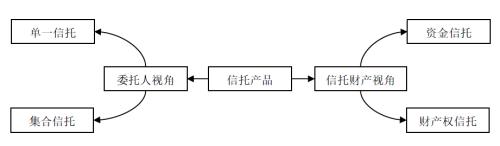

那么信托产品包括哪些呢?根据信托“一法三规”中的界定,长久以来,我国法律对于信托产品的分类还是停留在传统二分的基础上:单一与集合,资金与财产权。

有趣的是,过去的10年让我们太沉迷于监管套利,以至于金融市场一定不会遵守的就是非黑即白的二元规则。

2005年,商业银行个人理财业务管理暂行办法开启了大资管时代的黄金十年,其中信托产品的创新,以及游走在灰色地带的监管套利,尤甚。这些纷繁复杂的套路又岂是2001年的信托法所能解决的?

怎么办?

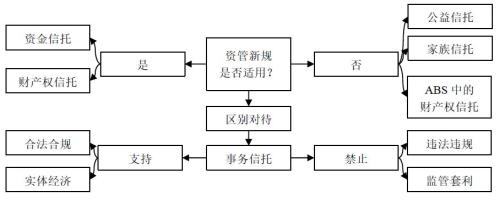

今年37号文最主要的作用在于梳理了过去十多年那些说不清道不明的信托产品:

“公益(慈善)信托、家族信托不适用《指导意见》相关规定”——37号文

曾经的公益(慈善)信托,除了信托法中的只言片语以外,一直缺少专门单行法规的支撑,这一情况直到银监发[2017]37号《慈善信托管理办法》的出台才得以改变。而今年的37号文再一次将公益(慈善)信托与资管新规中的资管产品区分开来,时隔一年,两个37号文精准对接了。

“家族信托是指信托公司接受单一个人或者家庭的委托,以家庭财富的保护、传承和管理为主要信托目的,提供财产规划、风险隔离、资产配置、子女教育、家族治理、公益(慈善)事业等定制化事务管理和金融服务的信托业务。家族信托财产金额或价值不低于1000万元,受益人应包括委托人在内的家庭成员,但委托人不得为惟一受益人,单纯以追求信托财产保值增值为主要信托目的,具有专户理财性质和资产管理属性的信托业务不属于家族信托”——37号文

家族信托(遗产信托)产品曾经也存在着类似问题。

针对信托法律关系,法学界主流观点认为信托计划具有破产隔离的属性。我国的信托法隐约提及了这一点,信托法第十五条中规定“信托财产与委托人未设立信托的其他财产相区别。设立信托后,委托人死亡,且委托人不是唯一受益人的,信托存续,信托财产不作为其遗产或者清算财产”。由于破产隔离的特性,家族信托作为信托公司的本源业务,可以起到家族财富传承的作用;但它们在过去的信托立法中始终难觅踪迹,这可能也是贫穷限制了我们的想象力。好在今年的37号文也注意到了这个问题,家族信托第一次有了官方定性和法律适用的原则,毕竟,有的时候“不适用相关规定”也是一条让人愉快的原则;同时37号文又以1000万元的设立门槛和一条兜底条款防止了家族信托成了新的监管套利重灾区。

要督促信托公司依法合规开展财产权信托业务,以财产权信托的名义开展资金信托业务的,适用本《指导意见》。以信托产品或其他资产管理产品作为受让方受让信托受益权的业务,视同资产管理产品嵌套业务,投资依据金融管理部门颁布规则发行的资产证券化产品除外”——37号文

“资产管理产品包括但不限于银行非保本理财产品,资金信托计划,证券公司、证券公司子公司、基金管理公司、基金管理子公司、期货公司、期货公司子公司和保险资产管理机构发行的资产管理产品等。”——资管新规

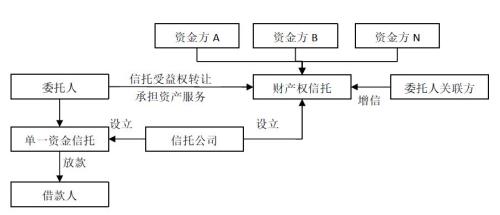

资管新规的这句定义曾让很多金融从业者对于财产权信托充满了想象空间,参见下图的交易结构。曾经大家寄希望于这一结构中财产权信托可以直接规避资管新规的适用,从这次的37号文来看,监管爸爸好像并不希望大家这么思考。

根据37号文,未来对于财产权信托的界定可以大体上分为:一般的财产权信托和ABS交易中的财产权信托,前者将适用资管新规的要求,后者则依据资产支持证券的相关规定执行,这也是上文提及的“资产新规下的极少数例外情形”。

上图是信托双SPV结构。委托人先通过自有资金设立单一信托,向特定的借款人发放贷款,之后再将信托受益权转让予新设立的财产权信托,对接各个外部的资金方实现配资的杠杆。这一结构在信贷、助贷类交易中比较常见。

经过37号文的这一轮梳理,信托产品的分类以及相应的法律适用也越发清晰,还是看下图。

从上图来看,信托产品走向了差异化的监管,似乎预示着信托行业未来10年将衍生出差异化的玩法。除了传统的投融资信托外,家族信托和事务管理信托也许是其中的几个方向。

随着中国高净值人群快速上涨,家族财富管理的需求日益迫切。从功能上看,由于我国立法对于信托以外的资管产品并未明确破产隔离的属性,家族信托在财富传承中的资产隔离功能是其他资管产品所难以实现的。2017年信托登记制度伴随着《信托登记管理办法》(银监发[2017]47号)的落地,也给财产权属的明晰增加了一重保障。

“【资产管理业务定义】资产管理业务是指银行、信托、证券、基金、期货、保险资产管理机构等金融机构接受投资者委托对受托的投资者财产进行投资和管理的金融服务。金融机构为委托人利益履行勤勉尽责义务并收取相应的管理费用,委托人自担投资风险并获得收益。”——资管新规

另一个有趣的产品是事务管理类信托。虽然37号文回避了事务管理类信托的定义,但是根据资管新规对于资管业务的定义,进行反向推理,我认为有两点会逐步明确:

1.信托产品是否以投资为主要目的,将是区分事务管理类信托和资产管理类信托产品的标准

2.基于上述第1点,不会将传统的信托通道业务直接等同于事务管理类信托

基于这两点,黄金信托、消费信托这些产品如何定性?未来是否会被事务管理类信托收编?

这些问题还要留待时间给出答案,只是站在当下,似乎多了些期待。