地方系险企频爆公司治理问题:被指股权高度集中

摘要 近期,地方系险企颇不安生,总部位于云南的诚泰财险原董事长许雷因违法违纪主动投案,正接受组织调查;燕赵财险与都邦保险一起被中国银保监会通报,原因是两家公司在2018年的公司治理评估中表现不佳,燕赵财险得分69.4被列为重点关注类公司,而都邦保险得分更是只有39.75,被列为不合格公司。而回溯以往,这已

近期,地方系险企颇不安生,总部位于云南的诚泰财险原董事长许雷因违法违纪主动投案,正接受组织调查;燕赵财险与都邦保险一起被中国银保监会通报,原因是两家公司在2018年的公司治理评估中表现不佳,燕赵财险得分69.4被列为重点关注类公司,而都邦保险得分更是只有39.75,被列为不合格公司。

而回溯以往,这已经不是地方系险企第一次在公司治理方面出现问题,2018年初珠峰财险内斗高层内斗依然历历在目,此外,永安保险、安诚保险、长江财险、利安人寿等也曾先后因为公司治理问题被发监管函。

地方系险企在数量的爆发式增长过后,近年来,俨然已经成为保险业“麻烦制造者”。而种种问题均从不同侧面折射出地方系险企在公司治理方面存在的现实困境。

01

地方系险企频爆公司治理问题

就在近期,银保监会连续发布两份行政监管措施决定书,直指地方系险企的公司治理问题。两份行政监管措施决定书所针对的对象分别是都邦保险以及燕赵财险,二者共同的问题在于:在2018年监管部门进行的保险法人机构公司治理评估中得分较低。

2018年,银保监会一共对50家保险公司开展了保险法人机构公司治理评估,其中,都邦财险因为综合得分39.75成为仅有的不合格类公司,而燕赵财险因综合得分69.4分被列为重点关注类公司。

监管部门发现都邦保险在股东股权、公司章程及“三会一层”运作方面、关联交易管理方面、内部审计方面、考核激励方面、发展规划方面共存在6项25个违法违规问题。

而燕赵财险则在股东股权方面、公司章程及“三会一层”运作方面、关联交易管理方面、内部审计方面、考核激励方面、发展规划方面、合规与内控管理方面和信息披露方面共存在8项36个违法违规问题。

两家公司问题都不少,被监管部门责令立即整改。

实际上,不只都邦保险以及燕赵财险两家,近年来地方系险企已经多次爆出公司治理问题,被监管部门下发监管函。

例如2018年1月,珠峰财险高管层就爆发激烈口水战,总经理被董事会罢免,总经理则发布《告公司全体员工书》,历数董事长“五宗罪”,一时引发行业聚焦。

而在2017年的保险法人机构公司治理现场评估中,也有多家地方系险企被监管部门下发监管函,指其在公司治理方面存在问题,这其中就包括:

第一大股东陕西国资委与第二大股东复星集团“宫斗”不断的永安保险;

因资金运用以及关联交易问题被两度下发监管函的安诚保险;

在“三会一层”运作、内部管控、关联交易、信息披露等方面存在问题被发监管函的泰山财险以及长江财险;

存在违规股权代持、实控人被监视居住的利安人寿等等。

从公司治理方面存在的种种问题出发,这些地方系险企在发展中往往伴随着股权的频繁变动,高管层人事的快速流动,而在林林总总问题掣肘之下,这些公司治理出现问题的地方系险企也多陷入经营困难的局面。

02

38家地方系险企市场份额仅2.31%

所谓地方系险企,通常指的是地方国有企业主导发起设立的保险公司,除去中华联合以及太保集团,国内成立最早的地方系险企非永安保险莫属,其成立于1996年,总部位于西安,最早由西安当地多家国有企业共同发起设立,其后,复星集团为其二股东。

这之后,从2004年安信农险成立开始,地方系险企才真正拉开成立的大幕;2009年前后,各地政府争相打造区域金融中心,对于包括保险在内的各类金融牌照趋之若鹜,紫金保险、浙商保险都在这一时期成立,地方系由此进入爆发阶段;进入2015年后,在监管支持下,地方系保险公司成立节奏再度加快,一产一寿的保险公司牌照几乎成为各省市自治区标配。

截至目前,经慧保天下统计,所谓地方系险企已经达到38家,其中财产险公司25家,人身险公司13家。

由于地方系险企通过当地大型国有企业,与当地政府有着紧密关系,地方系险企在成立伊始往往被寄予厚望,被视为践行“小而美”模式的重要力量之一。但理想很丰满,现实却往往很骨感,从目前来看,地方系险企发展整体并不尽如人意。

例如,25家地方系财险公司虽然在88家财险公司中已经占到将近30%,但是2018年的累计保费收入仅606.14亿元,市场份额不过5.16%;13家人身险公司2018年累计实现保费收入270.87亿元,市场份额更是只有1.03%。财寿险合计,38家地方系险企市场份额只有2.31%。

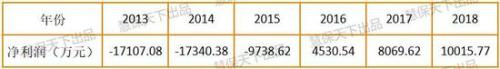

从净利润的角度来看,其中一些险企由于成立时间较短,或许尚无法定论,但即便是只观察成立时间在5年以上(2013年或之前成立)的地方系险企,仍有很多依旧在亏损。财产险方面,17家险企中,5家依旧亏损;寿险方面,成立5年以上的4家险企中,有两家依旧在亏损。

其中一些成立较早的险企,更是持续亏损严重,最典型者当如浙商保险,受到侨兴债巨额赔付影响,其成立十年累计亏损仍旧高达20多亿元。相对而言,紫金保险表现较佳,但成立十年累计净利润总额也不过0.77亿元。

过低的收益与股东的投入明显不成正比,例如浙商保险成立十年,股东仅投入注册资本金就高达30亿元,但其却依然累计亏损20亿元。

长期的亏损让一些地方国有股东也表示吃不消。比较典型的是总部位于云南省的诚泰财险,2011年成立,至今已超过7年,这期间,股东多次增资累计投入资本77亿元,但其2018年的净利润却只有2400万元左右。

或许是压力过大,从2017年开始,创始股东开始陆续转让诚泰财险股权,之后更是通过增资扩股引入紫光集团作为第一大单一股东(持股比例33%)。

整体来看,地方系险企目前总体规模依然较小,承保能力较低,这意味着其对地方经济的影响力也较小,这与成立时的预期相差较大。

2018年地方系财险公司部分业务指标

(保费收入、净利润单位:亿元)

2018年地方系寿险公司部分业务指标

(保费收入、净利润单位:亿元)

03

症结在于公司治理不合理

地方系险企理应“背靠大树好乘凉”,实际情况却难尽人意,观察其发展中存在的种种问题,不难发现,公司治理不科学是最根源的问题所在。

这其中比较典型的险企有都邦财险以及永安财险。都邦财险成立13间历经6次股权变动,股东股权及董事长、管理层连续颠覆性变化,无法形成稳定的战略、经营模式和管理体系。该公司甚至出现私下转让股权的行为,如中泰信托受让都邦财险股东长庆药业等两家股东的股权,未经批准。

永安财险在复星系介入之后,也与国资控制权发生矛盾,导致公司人事更迭和经营震荡。

而其普遍存在公司治理困境,则是其股权结构先天就决定了的:

股权高度集中。地方系险企多由地方国资委、政府投融资平台或财政部门牵头发起、协调出资,多家企业构成的多元股权结构只是表面形式。股东权利实质由国资等部门作为“出资人代表”行使,出资股东与实质控制权分离,仅有财务报表意义。这导致地方系险企股权往往高度集中,为公司治理天然埋下隐患。

显著的行政化治理模式。这些险企多纳入地方国企序列,面临着所有国企的共同难题:行政干预过度。地方国资委“管资本为主”的改革尚未取得实质性进展,公司接受地方部门“多头管理”,导致董事会决策权力有限。国资监管机构通过绩效考核、人事提名、重大决策等对险企进行指导和监督。僵化的体制机制,导致很多地方系险企缺乏市场活力。

管理层受任期和干部体制制约。有的地方系险企甚至已经异化成为地方干部调配的组织化渠道,主要人事由地方党委或国资委直接派出;重视级别待遇和形式完备,董监高身份与官员身份可以切换,多数公司存在体制内干部与职业经理人“一司两制”的薪酬、考核和任期制度。这种体制下,严重忽视了职业经理人在保险公司市场化经营中的重要意义,常常导致外行领导内行的情况出现,在激烈的市场竞争中,导致往往缺少招架之力。

04

例外者,北部湾财险

不过,值得注意的是,虽然大部分地方系险企发展不佳,但一些个案却很值得研究,例如北部湾财险,以及以中原农险、国元农险等为代表的区域性专业农险公司等。这其中,由于农业保险业务的特殊性,其与政府关系密切,地方系农险公司情况较佳不足为怪。

尤其值得一提的是北部湾财险,其成立于2013年,总部偏居于广西壮族自治区南宁市,其成立6年已经实现连续3年盈利,且2018年的净利润首度突破1亿元大关,同比增速高达24.12%。截至2018年末,北部湾财险净资产11.55亿元,粗略估算,2018年其净资产收益率达到8.66%。

这与其业务发展稳扎稳打,不盲目求大,将自身资源优势最大化不无关系。成立6年多,其只开设两家省级分支机构,除了广西自治区外,还包括临近的广东省。其中在广西自治区其机构基本已经实现了全覆盖,而广东省分支机构较少,依然存在较大拓展空间。

虽然机构少,但其在广西境内的市场地位却不容小觑。数据显示,2018年,北部湾财险实现保费收入28.32亿元,其中,21.26亿元都是在广西分公司实现的,占比高达75%以上。而在广西当地30家财险公司中(含虚拟),其市场排名达到了第四位,仅次于“老三家”,市场份额也达到8.66%。

北部湾财险是由广西金融投资集团有限公司作为主发起人,联合广西自治区境内多家国有企业发起成立的,是典型的地方系险企,近年来的发展却始终稳中有进,没有宫斗没有因公司治理出问题收监管函,且取得不错的经营效益。

这或意味着,对于地方系险企而言,公司治理结构之外,最重要的因素依然是人的因素。而这正是慧保天下将在地方系险企系列文章第三篇中将要重点介绍的。