私募排排网・中国私募基金2015年年度报告

摘要 目录摘要第一部分中国私募证券基金产品发行与清算一、我国私募证券基金历史上及2015年发行情况1、我国历史上私募证券基金产品发行情况2、我国私募证券基金公司管理规模前二十强3、我国私募证券基金2015年发行情况二、我国私募证券基金产品历史及2015年产品清算情况1、我国私募证券基金产品历年来产品清算情

目 录

摘要

第一部分 中国私募证券基金产品发行与清算

一、我国私募证券基金历史上及2015年发行情况

1、我国历史上私募证券基金产品发行情况

2、我国私募证券基金公司管理规模前二十强

3、我国私募证券基金2015年发行情况

二、我国私募证券基金产品历史及2015年产品清算情况

1、我国私募证券基金产品历年来产品清算情况

2、我国私募证券基金产品2015年清算情况

3、2015年新发行私募证券基金被清算情况

第二部分 中国私募证券基金产品业绩表现

一、中国私募证券基金八大策略2015年整体收益表现

二、股票策略

1、2015年年度股票策略私募基金产品收益排名

2、2015年年度私募公司旗下股票策略产品平均收益排名

3、2015年年度股票策略私募公司和产品夏普比率排名

4、成立未满一年的股票策略私募基金产品2015年业绩表现

5、2014--2015年两年期股票策略私募基金产品收益排名

6、2013--2015年三年期股票策略私募基金产品收益排名

7、2012--2015年四年期股票策略私募基金产品收益排名

8、2011--2015年五年期股票策略私募基金产品收益排名

三、相对价值策略

1、相对价值策略私募基金产品收益率表现情况

2、相对价值策略私募基金产品夏普指数表现

四、管理期货

1、2015年管理期货策略私募基金产品发行情况

2、2015年管理期货私募基金产品业绩表现

3、管理期货策略私募基金产品夏普指数表现

五、债券策略

1、债券策略私募基金产品发行情况

2、债券策略私募基金产品业绩表现

六、事件驱动策略

1、2015年事件驱动策略私募基金产品收益率表现

2、事件驱动策略私募基金产品一年期夏普比率表现

七、组合基金

1、组合基金策略私募基金产品发行情况

2、2015年组合基金策略私募基金产品业绩表现

八、宏观策略

九、复合策略

1、2015年复合策略私募基金产品收益表现

2、复合策略私募基金产品一年期夏普比率表现

第三部分 中国私募证券基金2015年十大事件点评

第四部分 中国私募基金公司2016年投资策略

概 要

产品发行

据私募排排网数据中心不完全统计,截至2015年12月31日,我国历史上共发行过43917只各类型的私募证券基金产品,其中5009只产品已经清算,目前运行中产品为38908只,从事二级市场业务的私募基金公司也高达14000余家。

从管理规模上看,2014年我国私募证券基金规模大概为6570亿元,2015年私募证券基金产品爆发式增长,单年发行24264只产品,管理规模2015年激增近1.0720万亿元,目前累计管理规模高达1.6710万亿元。

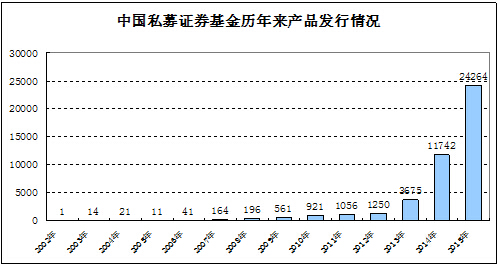

从每年的私募证券基金产品发行量上看,2002--2015年,分别有1、14、21、11、41、164、196、561、921、1056、1250、3675、11742和24264只产品成立。

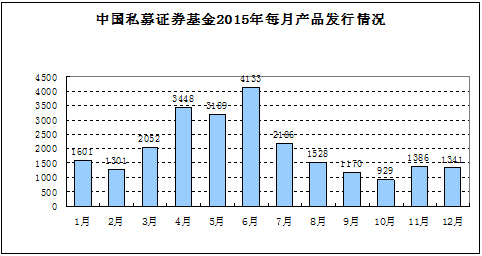

2015年全年成立各种类型的产品高达24264只(包括子基金),相比2014年的11742只,增长107%,相比2013年的3675只,更是暴增了560%。其中,1--12月,单月产品发行量分别为1601、1301、2052、3448、3189、4133、2186、1528、1176、929、1386和1341只。

产品清算

据私募排排网数据中心不完全统计(只收录发布清算公布的产品,如股灾中清算但没有发布清算公告的没有纳入统计范围),我国历史上有5009只产品清算,其中2003年至2015年,每年私募产品清算数量分别为1、0、13、6、12、49、71、132、370、430、428、885和2612只。

2015年清算产品高达2612只,创出历史新高,其中,有893只私募基金产品提前清算,占比高达34.19%,比重相比往年大幅飙升,1719只产品到期清算,仍为主流。

具体到每个月,1—12月份清算产品分别有141、107、199、222、274、288、337、263、283、137、235和126只,其中,股灾期间清算产品大幅飙升,6—9月份清算产品分别高达288、337、263、283只,跌破净值被迫清算的情况大幅上升,股灾期间6--9月提前清算的产品分别为67、153、101和85只,占比分别高达23.26%、45.40%、38.40%和30.04%。

产品业绩

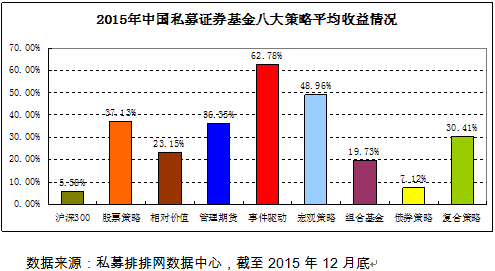

2015年度中国私募证券基金八大策略排行榜发布,在同期沪深300指数大起大落全年小幅上涨5.58%的情况下,纳入统计排名的成立满一年的1945只中国私募证券基金产品整体收益上涨33.20%,大幅跑赢同期沪深300指数27.62%。

八大策略均实现正收益,股票策略、相对价值策略、管理期货(单账户不纳入统计)、事件驱动策略、宏观策略、组合基金、债券策略和复合策略等八大策略产品数量分别有1381、138、67、61、21、60、141和76只,收益分别上涨37.13%、23.15%、36.35%、62.78%、48.96%、19.73%、7.12%和30.41%。其中收益最高的是事件驱动策略,高达62.78%,宏观策略以48.96%的平均收益次之,而股票策略、管理期货和复合策略也有不错的表现,债券策略则收益最低。

从单只产品收益表现看,管理期货策略产品“紫熙敏进一号”以475.59%的高收益问鼎中国私募证券基金2015年度总冠军,此外,“象舆行-思源1期”、“国金慧泉精选对冲3号”、“永安定增伍号”、“尊嘉新盈冲”、“前海方舟FOF财富管理一号”、“领新众筹7号”和“乐正资本鼎盛基金”等产品分别获得股票策略、相对价值、事件驱动、宏观策略、组合基金、债券策略和复合策略产品组2015年度冠军,收益率分别为423.06%、74.44%、372%、157.20%、158.33%、42.94%和187.90%。

股票策略私募基金

在最受关注的股票策略私募基金表现中,据私募排排网数据中心不完全统计,2015年共有1381只成立满一年的股票策略产品纳入排名统计,平均收益率为37.13%,大幅跑赢沪深300的5.58%。其中1237只产品取得正收益,占比高达89.57%。

2015年一年期股票策略私募基金产品前十名分别为象舆行-思源1期、倚天雅莉3号、洪昌价值成长二号、中信信托-泽泉景渤财富、卓泰2号基金、云南信托-兆意1期、永隆精选投资基金、粤财信托-穗富1号、外贸信托-稳健增长、中融信托-毕咸01期,收益率分别为423.06%、333.90%、278.35%、251.50%、240.85%、213.34%、206.72%、200.69%、195.17%、185.71%。

而在公司股票策略产品平均收益率表现上,一年期前十名私募公司分别为倚天投资、洪昌投资、泽泉投资、大岩资本、映雪投资、菁英时代、京福资产、华银精治、证大投资和源乐晟,平均收益率分别高达259.38%、195.45%、123.12%、108.12%、102.59%、96.60%、95.62%、95.24%、89.87%、89.13%。

在近一年的夏普比率排名中,前十名私募公司分别是航长投资、道谊资产、大岩资本、泓璞资产、翼虎投资、睿策投资、映雪投资、泽泉投资、明河投资、归富投资。前十名的股票策略私募产品分别是外贸信托-稳健增长、平安信托-金蕴21期(泓璞1号)、华融信托-金牡丹道谊稳健、中信信托-道谊稳进、外贸信托-铭深1号、粤财信托-航长常春藤、云南信托-兆意1期、哈尔滨众犇鑫-犇牛1期、洪昌价值成长一号、兴业信托-泛涵正元。

在成立未满一年的股票策略私募基金产品中,高收益产品林立,盈阳七号以512.71%的超高收益毫无悬念夺冠,日昇投资、江阴睿信投资、银厥资本、善水立盛、偏锋投资、进化论资产旗下产品进入前十名。

在2014-2015年两年期股票策略私募基金产品收益率排名中,前十名分别为:华宝信托-证大稳健、粤财信托-穗富1号、外贸信托-稳健增长、兴业信托-清水源1号、中信信托-泽泉景渤财富、中信信托-和聚鼎宝2期、中信信托-鑫安3期、否极泰、中融信托-景富趋势成长一期、兴业信托-名禹稳健增长,收益率分别为456.76%、423.05%、388.03%、384.86%、370.03%、292.92%、282.45%、229.72%、218.55%、205.34%。

在2013-2015年三年期股票策略私募基金产品收益率排名中,前十名分别为:兴业信托-清水源1号、长安信托-鸿逸1号、华宝信托-证大稳健、外贸信托-稳健增长、中融信托-景富趋势成长一期、中融信托-金河新价值成长一期、华润信托-理成风景2号、中融信托-融新74号(富恩德1期)、中信信托-鑫安3期、兴业信托-龙腾3期,收益率分别为558.25%、422.94%、406.33%、361.43%、354.19%、328.67%、258.11%、256.48%、248.96%、245.11%。

在2012-2015年四年期股票策略私募基金产品收益率排名中,前十名分别为:兴业信托-清水源1号、外贸信托-稳健增长、华宝信托-证大稳健、中融信托-景富趋势成长一期、兴业信托-云腾1期、华润信托-理成风景2号、长安信托-鸿逸1号、中融信托-宏石1号、中融信托-融新74号(富恩德1期)、中融信托-银帆一期(铂金1号),收益率分别为704.21%、375.68%、330.96%、326.97%、326.85%、319.65%、319.53%、297.35%、280.70%、278.26%。

在2011-2015年五年期股票策略私募基金产品收益率排名中,前十名分别为:外贸信托-稳健增长、兴业信托-呈瑞1期、中融信托-融新74号(富恩德1期)、中融信托-景富趋势成长一期、中融信托-宏石1号、中融信托-世诚扬子二号、中融信托-世诚扬子3号、立华合伙1期、兴业信托-名禹稳健增长、华宝信托-证大稳健,收益率分别为324.66%、287.99%、286.59%、248.69%、247.10%、241.63% 、234.54% 、205.36%、198.53%、192.06%。

第一部分 中国私募证券基金产品发行与清算

本研究报告的私募证券基金产品包括了信托、自主发行、公募专户、券商资管、期货专户、有限合伙、海外基金等各种类型产品,囊括了股票策略、相对价值策略、管理期货、事件驱动策略、宏观策略、债券策略、组合基金和复合策略等八大策略产品。

一、我国私募证券基金历史上及2015年发行情况

1、我国历史上私募证券基金产品发行情况:管理规模达1.6710万亿元

自2002年我国诞生第一只私募证券基金以来,我国私募证券基金已经走过了13年的历史,从前期缓慢的发展到近几年快速的发展,再到2015年爆发式的增长,私募证券基金迎来黄金发展期。

据私募排排网数据中心不完全统计,截至2015年12月31日,我国历史上共发行过43917只各类型的私募证券基金产品,其中5009只产品已经清算,目前运行中产品为38908只,从事二级市场业务的私募基金公司也高达14000余家。

从管理规模上看,2014年我国私募证券基金规模大概为6570亿元,2015年私募证券基金产品爆发式增长,单年发行24264只产品,管理规模2015年激增近1.0720万亿元,目前累计管理规模高达1.6710万亿元。虽然股灾期间规模出现较大幅度的回撤,但随着净值的恢复,后续几个月产品大量发行,管理规模迅速恢复至高位。

从每年的私募证券基金产品发行量上看,2002--2015年,分别有1、14、21、11、41、164、196、561、921、1056、1250、3675、11742和24264只产品成立(如图一)。

数据来源:私募排排网数据中心,截至2015年12月底

从数据可以看出,2003--2008年,中国对冲基金处于被市场逐步认知接受阶段,每年新发行产品小量逐年增加,缓步前行。2009--2013年,中国对冲基金优秀业绩受到市场认可和追捧,各路机构参与其中,产品发行开始较大程度增加,策略也开始呈现多元化发展的苗头。2014--2015年,随着私募基金纳入监管,备案制度实行,投资工具的增加,久违牛市的到来,产品发行呈现井喷式爆发式增长,2014年和2015年产品发行量分别高达11742和24264只,在6月股灾前,规模高达1.4621万亿。股灾后规模一度回落,再随着市场的反弹和产品的发行增加,规模再度创出新高,增至1.6710万亿元。

从2014年末的6570亿,到2015年股灾前的1.4621万亿,再到年底的1.6710万亿元,2015年走完了中国对冲基金过去十年要走的路,可见政策的扶持对行业的影响是巨大的。

2、我国私募证券基金公司管理规模前二十强

过去两年,我国私募基金获得爆发式的增长,私募公司的管理规模也在急剧扩张,上百亿规模的私募不再触不可及,中基协数据显示过百亿规模私募公司有87家,50--100亿元规模的私募公司有99家。据不完全统计,管理规模上百亿的有涉足二级市场的私募公司有24家,单纯参与二级市场的私募公司20家。从数据可以看到,北京地区的私募机构管理规模较大,规模靠前的私募公司中占据了半壁江山,上海地区私募次之,广深地区私募公司管理规模以中等居多。

3、我国私募证券基金2015年发行情况

2015年,可谓是私募证券基金爆发式增长的一年,在私募基金备案和上半年牛市的推动下,产品发行非常火爆,据私募排排网数据中心不完全统计,2015年全年成立各种类型的产品高达24264只(包括子基金),相比2014年的11742只,增长107%,相比2013年的3675只,更是暴增了560%。

其中,1--12月,单月产品发行量分别为1601、1301、2052、3448、3189、4133、2186、1528、1176、929、1386和1341只(如图二)。

从产品的成立月份看,上半年疯狂的牛市是推动私募证券基金爆发式增长的主要因素之一,3--6月的发行量更是出现了暴增,分别有3448、3189和4133只产品成立。

而在股灾开始出现的6月份,产品发行更是出现了4133的峰值,主要原因是由于产品从发行到成立有一定的流程,6月份成立的产品都是前几个月就可以谈好确定成立的产品,集中在6月份成立,也正好验证了市场最疯狂的时候,就是风险最大的时刻,股灾中出现的清盘潮,3--5月份成立的产品由于没有足够的安全垫,受伤最为严重。

股灾后,产品发行出现回落,7月和8月由于前期积压的产品陆续成立,尚维持在单月1500只以上,10月份达到全年最低值,仅有929只产品成立。而随着股灾后市场逐步走稳,11月和12月产品发行有所回暖,分别有1386和1341只产品成立。

3.1 我国私募证券基金2015年发行地区分布

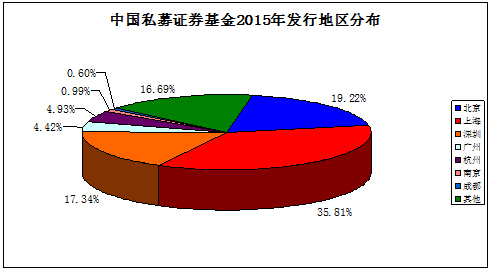

北上广深一直是我国私募基金发展的重镇,2015年也延续了这一趋势,上海成为私募证券基金发展速度最快的城市,北京和深圳次之,而杭州发展势头相当迅猛,广州、南京、成都等地私募产品发行量也排名靠前。

据私募排排网数据中心不完全统计,在2015年发行的24264只私募证券基金产品中,有13676只能明确发行地,占比56.36%。

而在这13676只产品中,上海地区发行数量最多,2015年有4898只产品成立,占比高达35.81%;北京地区次之,有2629只产品成立,占比19.22%;而深圳则以2372只产品紧随其后,占比17.34%;杭州、广州、南京、成都等地分别有674、605、136和82只产品成立(如图三)。

从近几年私募证券基金的发展情况看,上海地区发展速度最快,无论是私募基金公司还是产品的数量,已经远远超过了北京和深圳等地,而政府对私募基金扶持力度较大的杭州地区的发展势头也非常迅猛,成为最为抢眼的地区之一。

3.2 2015年发行产品数量最多前二十名私募公司

在过去的2015年中,私募基金管理规模在急剧扩张,而部分知名度高品牌效应高的私募基金公司借势大牛市,产品发行规模也在急剧扩张,过百亿规模私募在大量增加。

据私募排排网数据中心不完全统计,2015年有13只私募公司发行产品数量超过50只,其中朱雀投资发行了120只产品(包括子基金),独占鳌头,淡水泉则以99只产品紧随其后,展博投资、博道投资、星石投资、和聚投资、清水源、高毅资产、富善投资、鼎锋资产、景林资产、民森投资、元普投资、理成资产、鸿道投资、瀚信资产、映雪投资、巨杉资产、域秀资产和鼎萨投资2015年也分别发行了87、83、80、80、77、76、73、63、57、55、48、45、44、44、38、37和35只产品,挤进前二十名(如表2)。

另外,惠正投资、原点资产、泽泉投资、申毅投资、合晟资产、万博兄弟、望正资产、华银精治、福建滚雪球投资、千合资本、尚雅投资、证大投资、源乐晟、双隆投资、和熙投资、涌峰投资、泓信投资、弘尚资产、泰诚资本等知名私募公司也借势发行了大量产品,在发行数量上名列前茅。

3.3 我国私募证券基金2015年发行策略分布

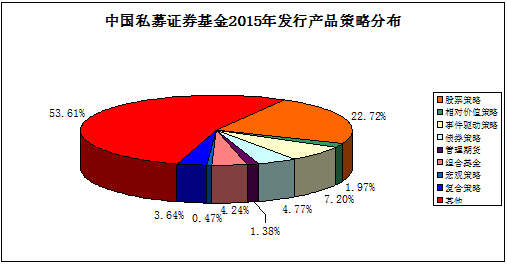

过去几年,随着我国投资工具的丰富,私募证券基金投资策略多元化趋势明显:股票策略、相对价值策略、管理期货、债券策略、宏观策略、组合基金、事件驱动策略、复合策略等不断丰富,目前股票策略仍为主流,但其他策略发展势头迅猛。

据私募排排网数据中心不完全统计,2015年中,股票策略、相对价值策略、管理期货、事件驱动策略、债券策略、宏观策略、组合基金、复合策略分别有5513、477、335、1746、1157、115、1029和883只产品成立,分别占比22.72%、1.97%、1.38%、7.20%、4.77%、0.47%、4.24%和3.64%,有13009只产品由于资料并不详细,暂时无法划分策略,大多集中在公募专户通道发行的产品(如图四)。

从数据看,股票策略由于大牛市的存在,仍是市场最主流的产品,事件驱动策略产品也获得快速的发展,债券牛市也使得债券策略产品大量发行,场外大资金转型介入金融市场,组合基金发展势头非常迅猛,而宏观策略和复合策略这些也就表现抢眼的策略,也越来越受市场的青睐。

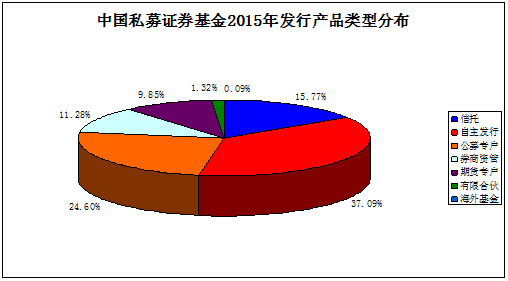

3.4 我国私募证券基金2015年发行产品类型分布

近几年,产品发行通道呈现多元化,各大机构抢滩这一空间巨大的市场,信托、自主发行、公募专户、券商资管、期货专户、有限合伙等通道,特别是自主发行的施行,极大的推动了行业的发展。也由于银行券商等销售能力强的机构的大量参与,上半年私募基金产品的单只产品募集规模也大幅上升,过10亿规模的单只产品经常出现,过亿规模的产品更是层出不穷。

据私募排排网数据中心不完全统计,信托、自主发行、公募专户、券商资管、期货专户、有限合伙、海外基金等各类型产品分别有3826、9000、5970、2738、2391、321和18只产品成立,分别占比15.77%、37.09%、24.60%、11.28%、9.85%、1.32%和0.09%(如图五)。

从统计数据可以看到,信托的通道的吸引力在下降,从原来市场唯一的通道,到2015年新发的产品中,仅占比15.77%,下降迅速。

私募基金施行备案后,自主发行成立了市场最主流的方式,由于对成立规模没有硬性的要求和投资范围广泛,成为了私募最青睐的发行方式,2015年新成立的产品中,有9000只属于自主发行,占比高达37.09%,未来占比或会进一步提高,但该类型产品一般成立初始规模较小。

公募专户是另一个最重要的通道,超越信托,以24.60%的占比占据第二名,但由于该类型产品信息披露较为严格和隐蔽,很多产品信息相对不详。

未来,随着私募基金的进一步发展,机构的竞争会更加白热化,以服务取胜或成为重要的手段。

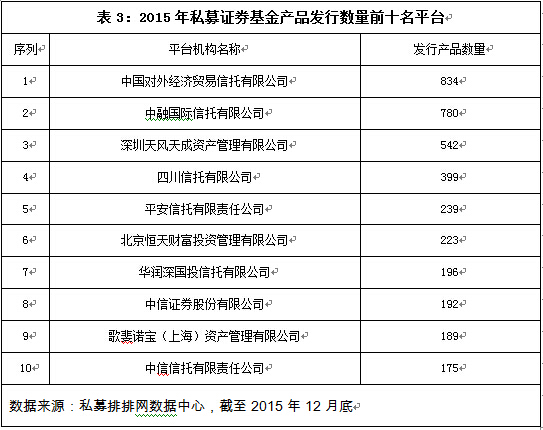

3.5 我国私募证券基金2015年发行平台机构分布

而在2015年发行平台中,信托公司发行的产品总占比虽然在下降,但不少信托公司的发行数量和别的机构相比,仍名列前茅,而券商和一些第三方理财公司的通道业务在大幅攀升,不少公司挤进前十名。

据私募排排网数据中心不完全统计,2015年发行的产品中,15657只产品能明确确认其发行平台,大多不能确认发行平台的产品为公募专户产品,主要是由于公募专户不能对外披露信息所致。

其中,外贸信托发行了834只私募证券基金,名列第一,中融信托以780只产品紧随其后,四川信托、平安信托、华润信托和中信信托分别有399、239、196和175只私募证券基金产品成立(如表3)。

值得注意的是,部分第三方机构开始介入通道业务,并取得非常快的发展,天风天成资产2015年发行了542只产品,压过众多金融机构排名第三,成绩十分抢眼;而恒天财富投资个歌斐诺宝资产也分别有223和189只产品成立,分列第六和第九名。

券商资管平台也成为了众多私募的选择,中信证券平台发行了192只产品,排名第八。

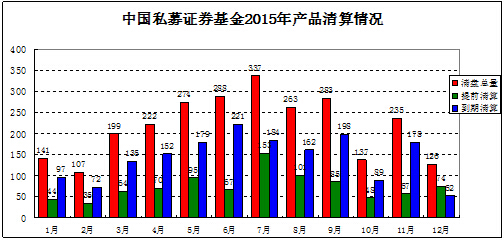

二、我国私募证券基金产品历史及2015年产品清算情况

1、我国私募证券基金产品历年来产品清算情况:5009只产品清算

我国私募证券基金已经走过13年,从缓慢发展到近几年的爆发式发展,私募公司管理规模在急剧扩大,相应的,由于产品数量的增加,加上行情的波动,私募基金产品清盘数量也在逐年增加。

据私募排排网数据中心不完全统计(只收录发布清算公布的产品,如股灾中清算但没有发布清算公告的没有纳入统计范围),我国历史上有5009只产品清算,其中2003年至2015年,每年私募产品清算数量分别为1、0、13、6、12、49、71、132、370、430、428、885和2612只(如图六)。

从清算的数据看,主要以到期清算为主,历年来大概80%产品为到期清算,且结构化产品为主。而2015年的股灾致使今年提前清算的产品大幅增加,比例有所上升,全年有2612只产品清算,其中,893只产品为提前清算,占比达34.18%,可见股灾造成的清盘潮影响之大(由于私募排排网只收录发布清算公告的清算产品,股灾中部分产品提前清算却并没有发布公告,清盘的产品实际数据比统计会更大)。

2015年清盘数量大幅飙升,和我国对冲基金大发展有关系,管理产品数量急剧扩张,管理体量的增加,自然会带来清盘数量的增加;但纵观清盘产品,6月后A股的暴跌是引发清盘潮的重要原因。

2、我国私募证券基金产品2015年清算情况:2612只产品清算 893只提前清算

2015年是牛市与熊市并存的年份,也是一个大喜大悲的年份,是注定在历史上留下浓重一笔的年份。这一年,私募基金获得了爆发式的增长,这一年,大量私募基金产品没有逃过被清算的命运,清盘数量再创历史新高。

据私募排排网数据中心不完全统计,截至12月30日,2015年清算产品高达2612只,创出历史新高,其中,有893只私募基金产品提前清算,占比高达34.19%,比重相比往年大幅飙升,1719只产品到期清算,仍为主流。

具体到每个月,1—12月份清算产品分别有141、107、199、222、274、288、337、263、283、137、235和126只,其中,股灾期间清算产品大幅飙升,6—9月份清算产品分别高达288、337、263、283只,跌破净值被迫清算的情况大幅上升,股灾期间6--9月提前清算的产品分别为67、153、101和85只,占比分别高达23.26%、45.40%、38.40%和30.04%。值得注意的是12月,虽然统计中清算的产品仅有126只,但提前清算的产品却高达74只,占比高达58.73%(如图七)。

细分今年以来清盘产品的原因,2015年清算的2612产品中,到期清算仍是主流,占比达65.81%,如朱雀投资、淡水泉投资、原点投资等知名私募旗下均有产品由于到期而清算。

今年清盘数量大幅飙升的主要原因是,首先,6月以来史上罕见的股灾使私募基金遭受重创,断崖式的下跌使得私募无法出逃,众多产品毫无抵抗的跌破清盘线,被迫提前清算;其次,去年下半年以来的牛市行情使得私募基金产品爆发式增长,大量产品的成立使得基数大增,体量的加大使得到期清算产品的数量也大幅增加。

今年提前清算产品大幅飙升,主要是净值跌破清盘线,被迫提前出局。提前清算的产品中也有极少量是出于不看好后市行情,自行提前清算落袋为安规避风险的情况。红动云上投资在股灾前就认为市场在5000点附近风险巨大,市场会出现巨幅的下跌,将旗下6只产品悉数提前清算,获利了结躲避系统性风险,其中,运行时间较长的“红动云上1期基金”成立于2014年7月4日,2015年4月30日提前清算,清算时净值高达5.0493,仅9个多月就获得404.93%的绝对收益率,其他产品均为获利了结。

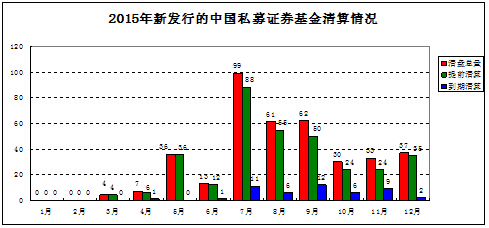

3、2015年新发行私募证券基金被清算情况

另外,今年众多新发行产品生不逢时,短时间内被清算。据私募排排网数据中心不完全统计,今年发行的新产品中,已经有383只产品清算,其中提前清算的产品高达334只,占比高达惊人的87.21%。提前清算一样集中发生在股灾期间,其中7--9月份,2015年期间成立但被清算产品分别有99、61、62只,提前清算产品分别有88、55和50只(如图八)。

而今年3月、4月、5月和6月成立的产品被清算的数量最多,分别为53、80、78和65只,成立于相对高位,没有累积到安全垫就遭遇暴跌,净值快速跌破清盘线导致清盘为主要原因!

第二部分 中国私募证券基金产品业绩表现

一、中国私募证券基金八大策略2015年整体收益表现

2015年度中国私募证券基金八大策略排行榜发布,在同期沪深300指数大起大落全年小幅上涨5.58%的情况下,纳入统计排名的成立满一年的1945只中国私募证券基金产品整体收益上涨33.20%,大幅跑赢同期沪深300指数27.62%。八大策略均实现正收益,而且跑赢了同期沪深300指数,其中收益最高的是事件驱动策略,平均收益率高达惊人的62.78%,债券策略则收益最低。

从单只产品收益表现看,管理期货策略产品“紫熙敏进一号”以475.59%的高收益问鼎中国私募证券基金2015年度总冠军,此外,“象舆行-思源1期”、“国金慧泉精选对冲3号”、“永安定增伍号”、“尊嘉新盈冲”、“前海方舟FOF财富管理一号”、“领新众筹7号”和“乐正资本鼎盛基金”等产品分别获得股票策略、相对价值、事件驱动、宏观策略、组合基金、债券策略和复合策略产品组2015年度冠军。

2015年对冲基金整体上涨33.20% 事件驱动领跑债券垫底

根据融智评级中国私募证券基金策略分类,在同期沪深300指数大起大落全年小幅上涨5.58%的情况下,纳入2015年度统计排名的八大策略产品有1945只,平均收益率高达33.20%,大幅跑赢大盘27.62%。

其中,股票策略、相对价值策略、管理期货(单账户不纳入统计)、事件驱动策略、宏观策略、组合基金、债券策略和复合策略等八大策略产品数量分别有1381、138、67、61、21、60、141和76只,收益分别上涨37.13%、23.15%、36.35%、62.78%、48.96%、19.73%、7.12%和30.41%(如图九)。八大策略均实现了正收益,并且都跑赢了同期沪深300指数。其中收益最高的是事件驱动策略,高达62.78%,宏观策略以48.96%的平均收益次之,而股票策略、管理期货和复合策略也有不错的表现,债券策略则收益最低。

2015年是事件驱动策略的丰收年,特别是定向增发在这一年,无论是业绩还是在产品发行上,都有爆发式的增长。据私募排排网数据中心不完全统计,截至2015年12月底,纳入2015年收益排名的61只成立满一年的事件驱动策略对冲基金产品,整体收益上涨62.78%,仅逊色于同期创业板84.41%的涨幅。并且这61只纳入统计排名的事件驱动策略产品中,仅3只产品2015年收益为负,也就是说,2015年95.08%的事件驱动策略产品实现了正收益。

虽然事件驱动策略整体表现出色,但业绩分化也非常严重。2015年最高那只事件驱动产品收益高达372%,而最低的则下跌19.12%,首尾业绩相差391.12%。从收益分布情况来看,11只产品2015年收益超100%,20只产品收益介于100%~50%之间,13只产品收益介于50%~30%之间,也就是共有44只产品跑赢了定增市场的整体收益水平,占比为72.13%。

受益于黑色系品种的流畅下跌及股指期货的上涨和暴跌行情,据私募排排网数据中心不完全统计,截至2015年12月底,共有67只成立满一年的管理期货策略私募基金产品纳入2015年收益排名(剔除单账户),这67只产品在2015年整体上涨了36.35%。

宏观策略2015年表现也非常抢眼,根据私募排排网数据中心不完全统计,21只宏观策略产品2015年整体收益为48.96%,并且所有产品收益“飘红”,其中还有2只产品收益超100%。

股票策略收益于上半年的大牛市和股灾期间相对出色的风控能力,大幅跑赢市场,获得不错的超额收益。据私募排排网数据中心不完全统计,2015年共有1381只成立满一年的股票策略产品纳入排名统计,首尾收益相差高达505.09%,多达1240只产品取得正收益,占比高达89.79%;负收益产品有141只,占10.21%。收益1倍以上的产品多达61只,收益在50%到100%之间的有320只,收益在10%以上多达1117只,1190只跑赢大盘,占比高达86.17%。

凭借2015年上半年波浪壮阔的大牛市,2015年复合策略对冲基金取得了较为不错的成绩。据私募排排网数据中心不完全统计,截止2015年12月31日,共有76只成立满一年的复合策略产品纳入年度排名,这76只产品全年整体上涨30.41%,跑赢了同期沪深300指数5.58%的涨幅。

从单只产品业绩表现来看,65只产品实现了正收益,占比为85.53%;30只产品跑赢了复合策略的平均收益率,占比为39.47%。其中个别产品表现极为出色,最高收益高达187.90%,共有3只产品收益超100%;13只产品收益介于90%~50%之间。2015年全年虽然只有11只产品录得负收益,但其中有3只跌幅超过20%,最差的产品跌幅达30.56%,首尾业绩相差218.46%。

2015年市场的大幅波动以及结构性行情明显等特点,造就了2015年相对价值策略的逆天表现。据私募排排网数据中心不完全统计,截止12月底,具有一年以上持续业绩记录的相对价值策略产品共计138只(一对一TOT没有统计在内),首尾收益相差达83.83%,年度平均收益23.15%,跑赢沪深300的5.58%;获得正收益的产品高达133只,占比96.38%,其中收益超10%的产品有117只,收益超过50%的产品有9只,录得负收益仅有5只,最大亏损仅为9.39%。而在过去的2014以及2013年,相对价值策略的平均收益仅为4.91%和7.86%。

组合基金平滑了风险,同样收益也较股票策略出现了下滑。据私募排排网数据中心不完全统计,截至12月底,共有60只成立满12个月的组合基金策略私募产品纳入收益统计排名,年度平均收益率为19.73%,首尾收益相差高达184.77%。其中多达47只产品取得正收益,占比78.33%,最高收益达158.33%,12只产品录得负收益。

债券策略平均收益率收益最低,共有141只成立满一年的债券策略私募产品纳入收益统计排名,年度平均收益为7.12%,有128只产品取得正收益,占比高达90.78%,仅有5只产品负收益,最大亏损达59.25%,首尾收益相差高达102.19%。

二、股票策略

1、2015年年度股票策略私募基金产品收益排名

1.1 股票策略私募产品全年上涨37.13% 首尾业绩相差高达505.09%

2015年A股行情可用“疯牛”、“闪电熊”两词来形容,它既经历了令投资者欢天喜地的超级大牛市,又遭受了熊市的无情摧残,千股跌停千股停牌千股涨停等必定载入A股史册。

2015年上半年,A股在场外配资等杠杆资金的暴力撬动下,由年初的3100点疯涨至6月中的最高点5178.19点,涨幅近60%。而随后在监管层清理场外配资、人民币贬值等多重利空压制下,又上演了一场闪电崩盘的大戏,最低跌至2850.71点,跌幅近50%。截至2015年12月底,沪深300指数上涨5.58%,沪指和深成指分别上涨9.41%和14.98%,而中小创由于上半年的疯狂,下半年虽然有回撤,但全年中小板和创业板指数却分别大涨53.70%和84.41%。

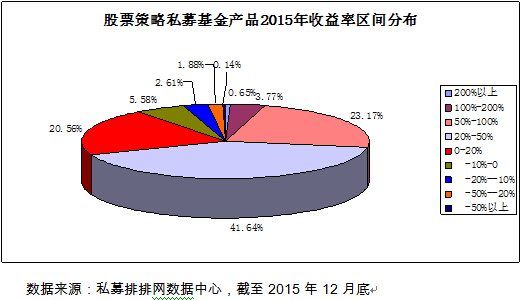

据私募排排网数据中心不完全统计,2015年共有1381只成立满一年的股票策略产品纳入排名统计,平均收益率为37.13%,大幅跑赢沪深300的5.58%,有1190只产品跑赢沪深300。其中1237只产品取得正收益,占比高达89.57%;负收益产品有141只,占10.21%。首尾股票策略产品收益相差5倍,高达505.09%。

其中,9只产品收益率超200%,61只产品收益翻倍,381只产品收益率超50%,占比27.59%,而1190只产品跑赢大盘,占比高达86.17%,仅有64只产品跌幅超过10%,其中2只产品跌幅超过50%。

如果从收益期间上看,52只产品收益率区间为100--200%,320只产品收益率区间为50--100%,占比23.17%,而575只产品收益率区间为20--50%,占比高达41.64%(如图十)。

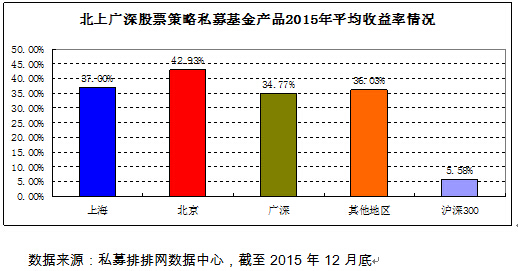

从地区的平均收益率来看,北京地区的私募公司在2015年表现最优秀,平均收益率为42.93%,上海和广深地区私募平均收益相差不大,分别为37%和34.77%,其他地区私募平均收益率则为36.03%,均大幅跑赢大盘(如图十一)。

1.2 象舆行投资勇夺桂冠 倚天穗富位居前十

纵观排名前十的股票策略私募产品,收益率均在190%以上,首尾收益相差227.89%,累计净值均处于单位面值以上,最高的是“象舆行-思源1期”,达9.2634。与往年不同的是,2015年呈现新老私募携手共进前十的格局,新锐私募如象舆行投资、新余兆意投资等,昔日老牌私募如新价值、呈瑞投资。

私募行业向来不缺黑马选手,而本年度私募黑马则非象舆行投资莫属,其旗下产品“象舆行-思源1期”以高达423.06%收益勇夺年度第一名。该产品自成立以来一直默默无闻,业绩表现平平,甚至累计净值一度跌至单位面值以下,丝毫看不出具备“黑马”素质。然而进入2015年,产品净值不断攀升,在两轮股灾期间,它表现出罕见地抗跌能力,并且逆势上升,净值由6月30日的5.6330元增长至8月31日的7.3401元。截至12月31日,累计净值达9.2634,累计收益率高达惊人的826.34%,2015年年度收益高达423.06%。

位居第二名的是“倚天雅莉3号”,由倚天投资叶飞负责执掌,年度收益率为333.90%。截至12月31日,该产品净值为3.2404元。此外,旗下产品“倚天2号”业绩表现靓丽,收益高达184.87%,排名居前。而行情方面,叶飞表示,目前大盘虽然有短线机会,但是系统风险依然比较大,他建议广大投资者多看少动。同时他认为能够跑出黑马股的行业多集中于传媒、环保。

洪昌投资是2015年另一匹大黑马,旗下的“洪昌价值成长二号”捕获278.35%的高收益,将年度第三名摘入囊中。

泽泉投资 辛宇(专栏) 执掌的“中信信托-泽泉景渤财富”以251.5%高收益位居第四名。辛宇曾表示,旗下产品自6月中股灾前成功逃顶以来,一直处于空仓状态,并择机入场。据了解,辛宇善于从基本面选股,同时尊重市场趋势,配以波段操作。同时他认为炒股最终是炒“心”,强调投资心态的作用,并与基本面分析和技术分析相结合。旗下产品整体表现十分出色,6只业绩超一年的产品年度平均收益率高达123.12%,多只产品收益翻倍,名列前茅。

昔日私募冠军新价值、呈瑞投资双双携手挺进前十,其中新价值旗下产品“卓泰2号基金”以240.85%年度收益位居第五名,呈瑞投资的“永隆精选投资基金”以206.72%收益排名第七名。

穗富投资旗下产品“粤财信托-穗富1号”以高达200.69%收益排列第八名,基金经理是易向军、邱永明。值得关注的是,穗富投资旗下所有成立满一年的产品共有9只,均获得正收益,跑赢年度平均收益37.13%的产品达8只。

新余兆意投资、尊嘉资产、毕咸投资、