国际顶级投资者:熊市中别套现离场

摘要 【国际顶级投资者:熊市中别套现离场最佳策略是买股票】熊市中应采用什么样的交易策略?当全球市场哀鸿遍野时,权威财经杂志《巴伦周刊》发表专栏文章称,熊市中依然要买股票,这是最佳的投资策略。(凤凰网)熊市中应采用什么样的交易策略?当全球市场哀鸿遍野时,权威财经杂志《巴伦周刊》发表专栏文章称,熊市中依然要买

【国际顶级投资者:熊市中别套现离场 最佳策略是买股票】熊市中应采用什么样的交易策略?当全球市场哀鸿遍野时,权威财经杂志《巴伦周刊》发表专栏文章称,熊市中依然要买股票,这是最佳的投资策略。(凤凰网)

熊市中应采用什么样的交易策略?当全球市场哀鸿遍野时,权威财经杂志《巴伦周刊》发表专栏文章称,熊市中依然要买股票,这是最佳的投资策略。以下为全文:

熊市中最佳的投资策略就是继续投资股市。

我知道这听上去像是疯了。在股市暴跌时继续投资真的有意义么?

根据赫伯特金融摘要追踪的顶尖价值投资者的投资表现,的确是的。即使熊市已经开始,如果投资者现在开始选择套现离场,赫伯特金融摘要预测到投资者未来十年的收益表现最多只是平庸的。

我通过过去两次股市从最高点跌入熊市追踪到了在此期间表现最好的一些投资者。两次熊市分别为金融危机前的2007年10月和互联网泡沫破裂前的2000年3月

如果你在熊市时套现离场时,那么你的收益将不会比留在股市高。SPDR标准普尔500指数EFT在2000-2002年的熊市中下跌了近50%,2007年至2009年下跌了近57%。两次熊市所带来的净效果,即使中间存在牛市,标普500指数自2000年3月以来的年收益率也仅为4.1%,低于历史收益水平的一半。

而那些赫伯特金融摘要追踪的在熊市中没有投资股票类资产或持有的现金的投资者不在收益最高的投资者之列。原因有很多,但是主要是因为在股市触底时他们没有重回股市。这些投资者错过了市场在触底之后的大涨,为在熊市时套现离场时付出了代价。

我知道很多人都很难接受这一观点——即使你可以洞察市场的顶部但是你仍然无法打败市场。事实上,我的很多客户都不相信我说的话。我将通过一些数据来展示我观点的正确性。

同时,让我们看看那些在熊市时表现最好的投资者的投资策略。

首先,2000年3月以来收益率最高的是Marc Johnson,年收益率达到10.9%。Marc Johnson的投资收益率来自于他对于市场中股票的精挑细选而不是找准进入市场的时间点。Johnson对于市场进行反弹充满信心。他写到,“一些观察家正在提醒和警告人们注意市场的回调和熊市。他们将市场的下跌看作灾难。我们的看法是不同的:股市的下跌带来了绝佳的买入机会”。

投资收益率排名第二的Kellet Wright与Johnson有着相似的观点。他写到,“我认为市场只是在抄底,美联储援助计划和欧央行量化宽松计划下做去年夏天应该做的事情。能源价格最终将会企稳并找到自己的底部。阳光最终将会穿过乌云。好公司一定具有很好的价值。”

事实上,2000年3月以来表现最好的前五名投资者目前都是全仓投入的状态,而且每个人都已经持续这么做达15年之久。同样的事情也出现在2007年10月以来投资表现最好的前三位投资者身上。

除了在熊市时留在市场中,这些投资者都偏爱价值股票——价格低于公司真实价值的股票。那些在熊市时亏损情况好于其他高增长的股票。此外,价值股票通常都有很好的股息,这至少减轻了熊市所带来的纸面损失。

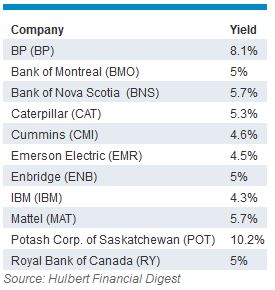

顶级投资者青睐的美股(股息都很高)

我用图表展示了这些顶级投资者青睐的价值股票,这些股票至少有2000年3月以来5位最佳表现的投资者中的两人推荐。此外,这些股票的股息率至少达到4%。

为什么投资者无法通过判断进出市场的时间来获利呢?

现在让我来回应那些抵制在熊市继续投资观点的投资者。

以下的发现都是基于赫伯特金融摘要追踪的投资案例和独立追踪的上百个股市时机投资策略。这些例子都显示成功提高全面投资策略的可能性是极低的。

1,低于四分之一的受追踪时机投资者在2009年3月9日时熊市的仓位要高于2007年10月9日高点。这对于时机投资者来说本应该是一个好机会。而时机投资者可能会在市场底部仅比顶部高1%的情况下清仓。但是仅有24%的市场时机投资者能够清仓,而48%的投资者的选时机择要比随机的表现还要差。这就是一些逆向投资者所做的。当然,大部分时机投资者都是在应该看多时看空,反之亦然。

2,仅仅6%的时机投资者“准确”抓住了2007年-2009年熊市的顶部和底部。这一比例太低了,一般来说95%的概率就可以让我们断定一件事情。从数据上我们可以说,没有一个时机投资者准确抓住了市场的顶部和底部。因为这一比例是根据一个非常宽松的标准计算出来的:在2007年10月市场达到顶部的一个月时间内减仓25%和在2009年3月市场触底一个月内加仓的投资者比例。

3,仅仅9%的时机投资者在随后牛市中的仓位要高于2007年-2009年熊市期间的仓位。这是衡量时机投资者抓时机能力的好办法,因为这直接揭示了问题的核心。信不信随你,仅9%的受追踪时机投资者的在2009年3月市场触底后17个月内的仓位高于触底时仓位至少50%。更令人失望的是,54%的赫伯特金融摘要追踪的投资策略在熊市中的仓位要高于之后牛市前17个月中的仓位,这与你需找的时机投资者恰恰相反。

4,不到一半的时机投资者在2000-2002年熊市中幸存。为了区分运气和技巧,我们需要看看有多少在大萧条下成功的时机投资者在其他熊市中也获得了成功。这一数字很不理想,不到一半的投资者在上一次的熊市中能够全身而退。(从2000年3月到2007年10月).

那些认为这一次股市下跌与之前是不一样的,并认为将股票套现或选择其他的替代投资选择,例如债券或黄金的投资者,你是在几乎所有的职业时机投资者都已经失败的情况下下注。这是个人希望战胜历史经验的结果。一个更安全的赌注是在熊市中承受损失,这样在牛市到来时才会有100%的回报。

这些并不意味着我们是在对于熊市带来的损失进行最小化或是从情感上要求人们必须继续投资。但是赫伯特金融摘要的数据可以在熊市时给继续投资的投资者带来一丝安慰:即使不可能打败每一个时机投资者,但是大部分的情况下你都会是笑到最后的那个人。