重阳投资汤进喜:私募基金需要一个公平竞争环境

摘要 2019年6月28日,第四届中国FOF&MOM基金管理人年会在上海举行。上海重阳投资管理股份有限公司副董事长、中国证券投资基金业协会兼职副会长汤进喜先生在会上发表了以《从金融供给侧结构性改革看私募基金发展》为主题的演讲。他表示,私募基金已经成了资管行业生态圈的重要组成部分,也是股票市场的一个

2019年6月28日,第四届中国FOF&MOM基金管理人年会在上海举行。上海重阳投资管理股份有限公司副董事长、中国证券投资基金业协会兼职副会长汤进喜先生在会上发表了以《从金融供给侧结构性改革看私募基金发展》为主题的演讲。

他表示,私募基金已经成了资管行业生态圈的重要组成部分,也是股票市场的一个重要的参与者,但是由于受到部分假私募的影响、金融机包括私募基金的违规,导致私募募资难难,名声也不好听。

他指出,虽然私募基金行业存在一些问题,例如,数量多、差异很大,也有违法违规的情况。但是私募基金还是需要一个公平竞争的环境。私募基金公平的竞争环境也是营商环境重要的一面。例如,在私募基金税收、监管政策等方面。

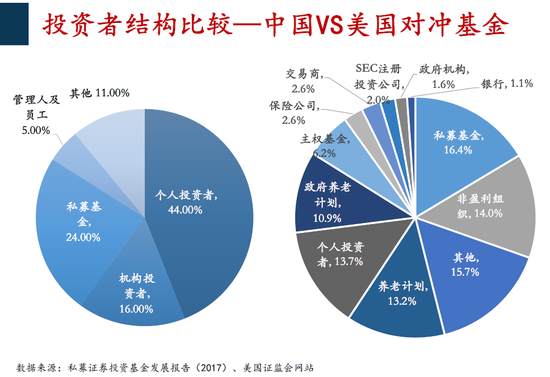

具体看,中国的私募基金投资者构成主要是以个人为主,而美国是以机构、养老金等为主,这里需要监管层引导。

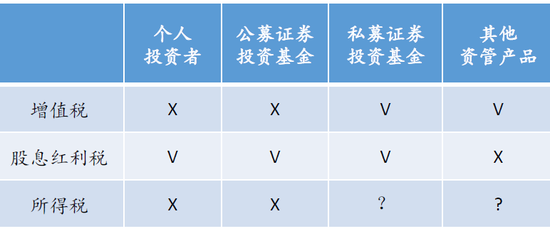

税收方面,2018年开始私募行业缴纳增值税。个人买卖股票是不用交增值税的,机构投资者需要交增值税,这个政策是鼓励发展个人投资者还是机构投资者?

此外,按《基金法》规定,私募基金就是证券投资基金,而缴增值税的时候,私募又不是证券投资基金了。

在缴纳股息红利税的时候,又把私募当成证券投资基金了。前面交增值税,不把私募当成证券投资基金;而交股息红利税,把私募当成证券投资基金了。

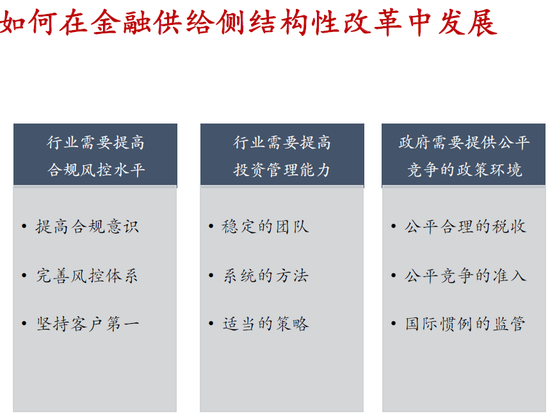

在此大背景下,他提出三点建议。第一,行业还是需要提高合规风控能力,树立合规风控的意识,一定要把客户的利益放在首位。第二,行业要提高投资管理能力,建立一个稳定的团队,系统的方法,给投资者创造稳健的业绩。第三,政府还要提供公平竞争的政策环境,包括税收问题、准入问题,还有按照国际惯例进行监管。

汤进喜先生1997年加入证监会,先后在期货监管部、基金监管部工作,曾任中国证券投资基金业协会专职副会长兼秘书长;现兼任中国证券投资基金业协会副会长、私募证券投资基金专业委员会联席主席、上海基金同业公会副会长。

会议简介:第四届中国FOF&MOM基金管理人年会由私募排排网、易方达基金管理有限公司主办,华泰期货、龙航资产联合主办,在上海金茂君悦大酒店举行。本届年会以“聚势拓路,FOF扬帆奋进正当时”为主题,集结诸多国内各类顶尖资产管理机构掌门人及业内知名大咖、资深研究人士共赴盛宴,顶尖银行、券商等机构投资者与优秀私募基金管理人齐聚一堂,通过主题演讲、圆桌对话等多样形式前瞻私募行业机遇、探索投资机会,分享在FOF基金领域投资的经验和智慧,共同展望FOF行业的未来。

以下为演讲全文:

重阳投资汤进喜:金融供给侧结构性改革促进私募基金大趋势下发展求存

尊敬的池局、刘总、李总,各位来宾:

大家上午好!

非常高兴能接受私募排排网和易方达的邀请,参加这次会议。易方达是我非常尊敬的公募基金,李总我们刚才也聊了,十五年如一日,专注于私募基金行业,我非常佩服。重阳投资应该是最早的一批私募证券投资基金之一,现在是百亿规模,我们风格是比较稳健的。我们是唯一一家从2008年开始到现在,连续十年获得私募金牛管理基金公司奖的私募基金。现在在私募证券投资基金行业,我也想为中国私募证券基金呼吁一下,套了一个金融供给侧结构性改革的帽子。

最近大家都在说做私募基金难,一个难就是工商注册比较难,刚才池局讲了,在横琴不难。哪里能注册到?反正叫得出名字的地方,工商注册都非常难。在协会的登记备案难。登记备案有个过程,登记备案从2014年开始,当时也不容易。但是到2015年的时候放的比较开,基本都能登记,到2016年之后砍掉了一批公司,后来确实有这么一个过程,现在要求更高了。第二就是生存难,募资难,从去年到今年,能募到资金的并不多。还有投资难,监管越来越严,一方面是证监会的监管,还有被公安抓的。今天早上刚看到某个地方私募基金协会的会长,说是因为非法集资,被公安抓起来了,这是目前大概的情况。

有一个私募排排网的报道,说95%的私募徘徊在生死线,只有365家私募能养活自己。还有其他的新闻报道,媒体的报道也是比较多的。

私募确实比较难,我在私募基金行业,也是深有感受。此外,私募基金的名声也不好听。第一,受到假私募的影响。中晋、阜兴、金诚,这些都有人把它当成私募基金。这是私募基金的问题吗?我琢磨半天,觉得实际是假私募。如果真的按照《基金法》,按照证监会、协会的规定去做的话,理论上不能跟人家承诺回报,不能承诺收益,压根儿募不到资。还有一些可能是注册了一个公司,备案了一个私募,大量是没有登记备案的情况。所以我认为有真私募和假私募的问题。第二,有的是金融机构的违规,有的是私募基金的违规。其实情况都很复杂。

除了私募基金之外,我们看一下其他金融行业,实际这几年也不好过。比如说商业银行,今年已经有银行被接管了。信托公司、基金子公司、证券公司、公募基金,各有各有的问题和难处。有些公募基金,活的也很艰难,亏三年五年的,很有可能。所以难过的不仅仅是私募基金。

回到一个大的形势下,我觉得可能跟我们整个的金融供给侧结构性改革是有关系的。在今年政治局学习的会议上,习总书记讲了,金融是国家重要的核心竞争力,肯定了金融的重要性。同时,金融要以服务实体经济、服务人民生活为本,以调整优化金融体系结构为重点,防范化解金融风险是根本任务。最后要加强监管、严肃追责,解决金融领域成本过低的问题。这跟供给侧结构性改革是息息相关的问题,并不是偶然的。

我们回到私募基金,结合供给侧结构性改革。私募基金的产生其实挺不容易。第一,它的产生是对业绩的信任,这是一个非常重要的基础。公募基金的产生,实际上很重要的是证监会当时制定了法规,筛选股东,批准成立公司,给了一个金融牌照然后去募资。阳光私募最早2004年的时候,开始跟信托合作,给信托计划做投顾。那时候没有任何的法律地位。人家能信任你,完全是因为你这个基金经理、投资经理有一个良好的历史业绩,有这个水平基础。

第二,私募基金的出现完全是满足不同投资者的理财需求。第三,私募基金优化了市场的资源配置,也是资本市场发展和金融创新的产物。我自己体会下来,私募基金是有基础的,有能力的,有需求的。

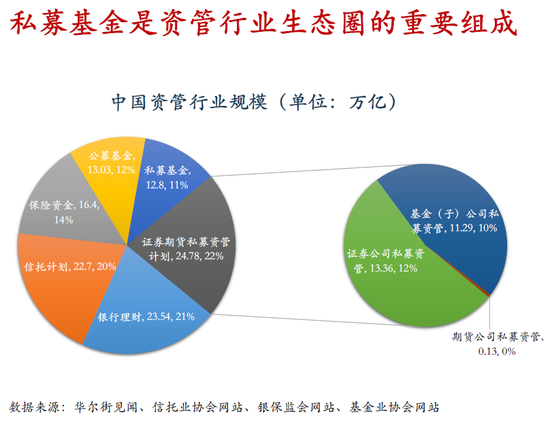

到目前为止,私募基金已经成了资管行业生态圈的重要组成部分。我们看去年的数据,私募基金占了整个资管行业的将近11%。我这里说的私募基金还不包括证券期货经营机构的资管产品,虽然那些也都属于私募基金,只是在协会备案的私募基金已经占了资管行业的11%,这是一个很大的数。

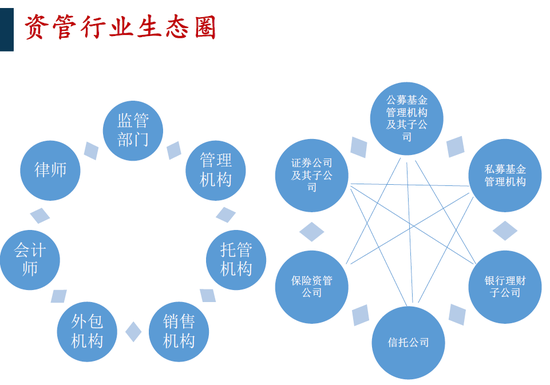

资管行业的生态圈,包括监管部门、管理机构、托管、销售、外包、会计师、律师事务所。在管理机构里包括公募基金、证券公司、保险资管、信托、银行理财,还有私募基金管理机构,这是一个有机的整体,大家都在生态圈里,都是生态的重要组成部分。而且每个主体之间其实都有非常紧密的联系,其实跟其他机构都有很多的合作。在生态圈里,不仅公募、私募,还有大机构、小机构、中型机构,都有存在的必要性。如果我们这个行业里只有大机构,也不会是一个良好的生态圈。必须不同类型的机构都要存在。现在我们看到外资也越来越多了,所以内资、外资、公募、私募,国有的、民营的都是一个重要的生态组成部分。

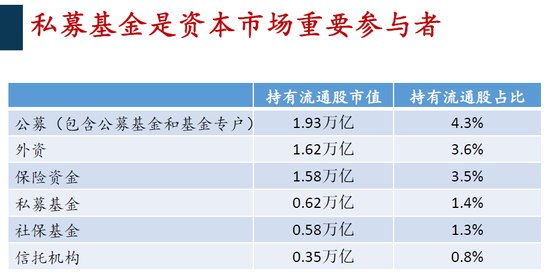

私募基金到现在为止已经是股票市场的一个重要的参与者了。根据公开的数据,公募基金持股市值已经有1.3万亿,私募基金持股市值0.62万亿。据了解,私募基金实际持股可能在1.1万亿左右。股票市场离不开私募基金。

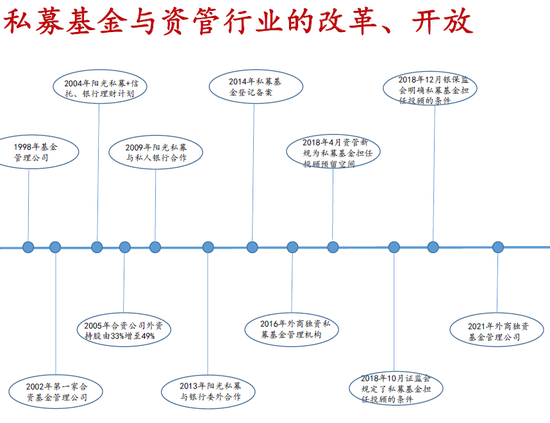

私募基金整个行业的发展和整个资管行业的发展是密切相关的,公募基金是1998年产生的,2002年有第一家合资公司。私募基金是2004年有了阳光私募,开始与信托合作;2009年阳光私募与私人银行合作,2013年有了银行的委外,2014年开始登记备案,2016年外商独资的私募证券投资基金开始出现。从对外开放来讲,私募证券投资基金在资管机构里面,应该是开放力度最大的。到现在为止,公募基金外资持股比例只能是51%,是从去年开始的,到2021年可以全资100%。其他资管机构的开放力度也都没有私募证券投资基金的力度大。2018年资管新规、银行理财办法、银行理财子公司管理办法等出来以后,也肯定了私募基金的定位,允许私募证券投资基金管理机构可以做银行理财产品的投资顾问。证监会的办法也已经明确,私募证券投资基金管理机构可以做证券公司和基金管理公司及其子公司资管产品的投资顾问。从这方面来说,监管已经肯定了私募基金。

在陆家嘴(15.500, 0.10, 0.65%)论坛的时候,银保监会郭主席也说了要大力发展公募、私募、保险、信托、理财等各类机构投资者。2012年郭主席在证券投资基金业协会成立大会上,曾经发表了一篇著名的演讲《我们需要一个强大的财富管理行业》,资管行业的大发展也是出现在之后。

易主席在接受中央电视台采访的时候,讲了一句话:“私募基金按行业整体机构数量,风险发生率为0.39%。”这是权威的对私募基金行业风险的一个判定,这也回应了目前舆论上对私募基金风险的一些说法。

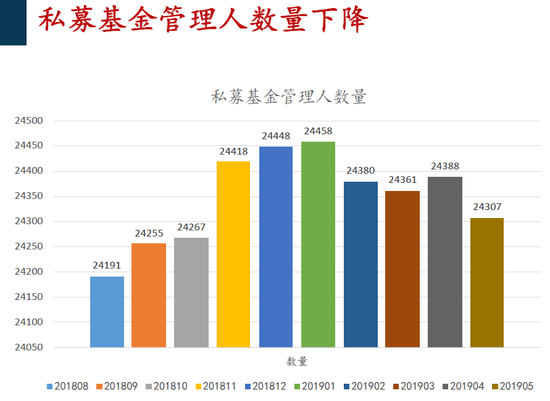

最近私募基金管理人的数量确实在下降。这是一个局部的数据,2018年8月份有24100多家,最高在1月份到24458家,到5月份24300多家。一般来说,私募基金的管理机构,每个月都有新增的登记量,数量下降,说明不少机构是被注销掉了。

私募基金的监管确实是趋严的,2014年登记的时候,当时私募证监会也是刚成立专门部门,所以整个监管没那么严。但现在我们看到,一个是登记备案趋于严格。第二是现场检查,这几年每年都在做,而且证监局基本上是双随机的抽查。第三是证监会的专项检查,我们会看到前年去年都有证监会的专项检查,这个专项检查其实是稽查,有线索的一个检查。第四,针对私募的处罚越来越多。有一段时间,证监会新闻发布会每个礼拜都有私募基金的处罚出现,有的是现场检查的,有的是内幕交易的,还有老鼠仓的,各种违法违规的行为都有。

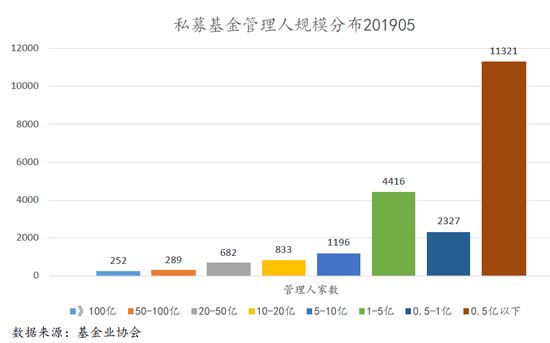

从这里我们会看到一个情况,我们管理人的规模确实整体比较大,但是单个量是比较小的。接近一半的机构管理规模在5000万以下。100亿以上的是200多家,这200多家包括了私募股权和私募证券投资基金。

跟李总在会前聊,他说今年百亿的私募证券投资基金很少,越来越少了。

在这样一个大环境下,我们私募基金还是需要一个公平竞争的环境。我们私募基金有本身的问题,比如说数量很大、差异很大,也有违法违规的情况。刘鹤副总理讲了,要强化公平的市场竞争环境,稳步扩大各类机构投资者队伍。易行长也讲了,把上海建成优质的营商环境中心。这几年国务院一直在强调怎么样创造公平、优质的营商环境,私募基金公平的竞争环境也是营商环境重要的一面。易主席也讲了,我们要全面深化资本市场改革,加快推进高水平对外开放,以开放促改革、促发展,努力打造规范、透明、开放、有活力、有韧性的资本市场。

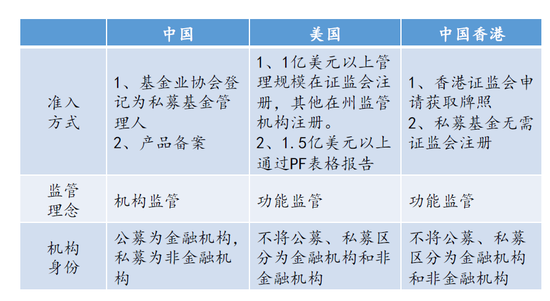

我们的环境跟境外比较一下,还是有所不一样的。一是我们现在的准入方式,我们的私募基金是协会登记、产品备案。美国是1亿美元以上在证监会注册,其他的在州监管机构注册,1.5亿美元以上专门填报PF表格。在香港,公募私募是一样对待,都是申请9号牌照。二是监管理念,我们是机构监管,他们是功能监管。机构监管的其中一个意思是,你批的机构,你监管,你负责,如果不是你批的,做同样的事情,你也没有责任去管。所以我们才会造成资管行业有不同的监管部门,有不同的机构、不同的标准。基金法想统一,没统一的了,然后去年出台了资管新规。三是金融机构与非金融机构。我们的机构现在分金融机构和非金融机构。但是在美国,证监会从来不分这是金融机构和非金融机构。美国公募先监管,私募是后来监管,也没说公募基金投资顾问是金融机构,私募就不是金融机构,这都属于金融服务行业,都是受监管的机构,受监管的业务。我们分的很清,证券公司、信托公司、银行、保险、期货公司都是金融机构,他们的子公司也说是金融机构,但是私募基金做的再好、再大就不是金融机构,不是金融机构,有的东西你就得不到。但是我们的金融机构概念也不统一。2017年5月,税总、财政部、一行三会发布的《非居民金融账户涉税信息尽职调查管理办法》就规定,私募基金管理公司属于金融机构,私募基金属于金融产品,需要履行相关了解、识别、收集、报送相关账户信息的义务。在同样部门发布的文件中,私募基金就不是金融机构。

境内外私募基金行业发展的差距是比较大的。美国的对冲基金,实际上相当于我们的私募证券投资基金。我们有将近9000家私募证券基金管理机构,美国有1700多家。我们的PE和VC有14000多家,美国有1200多家。我们的私募基金管理机构有24000多家,美国有3000多家。对冲基金的规模,我们是2.2万亿,他们是7.6万亿美元。

从投资者结构上的比较,我们也能看出政策问题。根据协会做的一个报告,我们的私募证券投基金投资者结构中,个人投资者44%,私募基金24%。机构投资16%,这是主要的构成。美国的对冲基金里面,有很多养老基金,政府的养老基金,主权基金,还有非盈利组织、保险公司、银行、政府。一个是比例上的差异比较大。第二,说明我们的规则也跟美国不一样。这个比较,让我们思考,政府应该怎么限制委托方来挑选管理人。是根据机构的类别、性质进行限制,还是根据管理人的投资管理能力和合规风控能力进行挑选?

还有一个税收环境的问题。去年开始行业缴纳增值税。个人买卖股票是不用交增值税的,机构投资者需要交增值税,这个政策是鼓励发展个人投资者还是机构投资者?第二个是规定证券投资基金买卖股票豁免增值税,我们一直认为我们是证券投资基金,因为基金法就规定我们是证券投资基金。但是实际上缴税的时候,我们又不是证券投资基金,要交增值税了。在具体缴纳的时候,比如你前面三个月挣钱了,就要交税,后面亏钱了也不能抵。一年下来,尽管基金是亏钱的,还是要交税。在缴纳股息红利税的时候,又把我们当成证券投资基金了。前面交增值税,不把我们当成证券投资基金,交股息红利税,把我们当成证券投资基金了。

最后还有一个系统使用问题。2015年后,证券公司的系统只能接金融机构的系统,私募基金交易系统都被停了。今年监管部门有一个办法征求了意见,现在还没有发布。不能接系统严重影响了私募基金的合规风控,加大了运营成本。

资管行业面临大的变局,因素包括资管新规实施,对外开放进一步加大,长期资金进入市场、还有资本市场基础性制度改革。资本市场改革方面,刚才刘总讲话的时候讲了挺详细。资管机构里,发生了很大变化,出现了理财子公司,专业人士持股公募基金管理公司,公募基金管理公司对外资持股比例放开等等。这些对私募证券投资基金既有机遇也有挑战。

私募基金行业的常态,要适应竞争,竞争会越来越激烈。适应分化。每个行业的分化都是很严重。淡化牌照,比拼能力,包括投资管理能力和合规风控能力。

私募基金本身还是有自己的优势的,包括公司治理上的优势,内在的风控要求上的优势。如果是公募基金、证券公司发生了违法违规行为,你可以把这个人开掉,把高管换一下。再不行,把股权给卖了,可能还能挣点钱。但是私募基金如果违法违规,可能就归零了,什么都没有。从这个角度讲,私募的合规风控要求实际上是发自内心的。

如何在这种大的形势下去生存发展?我总结一下。第一,行业还是需要提高合规风控能力,树立合规风控的意识,一定要把客户的利益放在首位。第二,行业要提高投资管理能力,建立一个稳定的团队,系统的方法,给投资者创造稳健的业绩。第三,政府还要提供公平竞争的政策环境,包括税收问题、准入问题,还有按照国际惯例进行监管。金融供给侧结构性改革之后,希望政府能够放得更开,按照国际惯例,能让资金委托方不要按机构类别去挑选管理人,而是可以按照投资管理能力、合规风控能力,以这个角度去挑选机构,相信我们私募基金一定是可以在公平竞争的环境中更好发展的。谢谢。

责任编辑:常福强