癌症二次赔的重疾险 真的可以考虑来一份了

摘要 如果你有加入支付宝的“相互宝”,可以去看看理赔款的去向,绝大多数都流向了各种癌症。就以7月的第一期公示看,甲状腺癌、白血病、鼻咽癌、肾癌、淋巴癌、胃癌、肺癌、骨癌、肠癌、乳腺癌、卵巢癌、胆管癌、脑癌……真是五花八门;从年龄看,4岁、20岁、24岁、26岁、28岁、30岁、31岁、33岁、36岁、41

如果你有加入支付宝的“相互宝”,可以去看看理赔款的去向,绝大多数都流向了各种癌症。

就以7月的第一期公示看,甲状腺癌、白血病、鼻咽癌、肾癌、淋巴癌、胃癌、肺癌、骨癌、肠癌、乳腺癌、卵巢癌、胆管癌、脑癌……真是五花八门;从年龄看,4岁、20岁、24岁、26岁、28岁、30岁、31岁、33岁、36岁、41岁、42岁、45岁、49岁、56岁……男女老少,试问苍天放过谁。

癌症,绝对的是重疾险里赔的最多的疾病,难怪大家谈癌色变。

不过,好消息是,随着大家越来越重视体检,以及一些新型抗癌药物和更有效的治疗手段的出现,现在再也不是得了癌必死无疑的年月了。有越来越多的癌症,真的是有钱就能续命。当现实变成,能不能活、再活多久,完全取决于你的钱包时,事情变得更加残忍了。

01

最近身边接连出现几个人患癌症后,一个正在琢磨买保险的朋友跑来问猫妹保癌症的保险。

其实,重疾险就保癌症。打开重疾险条款,第一种疾病,恶性肿瘤,就是癌症。但如果你觉得赔一次不够,还是很担心万一得了,然后癌症复发了、转移了、新发了怎么办,那不妨看看主打癌症二次赔概念的产品。

最近新出的重疾险,很多在围绕癌症二次赔付做文章,而且“文章”做的越来越好看了。

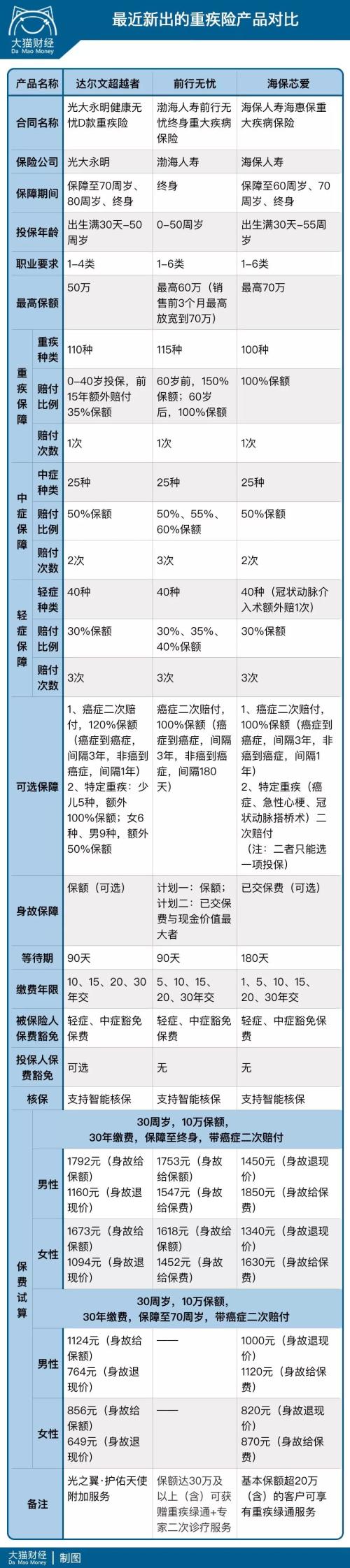

老规矩,先上图。

先说结论:

从单次重疾+中症+轻症+癌症二次赔付的产品搭配看,价格上,不管是达尔文超越者还是前行无忧,都比海保芯爱略有优势。

海保芯爱是猫妹之前分析并推荐过的产品,没想到很快就成了价格的参照物。只能说,最近这波竞争很激烈。不过,海保芯爱暂时还不会出局,因为它的特色在于特定疾病二次赔付,它的特长除了癌症还有心血管疾病,心血管疾病是除癌症外的另一大超级杀手。

所以,如果只想选带癌症二次赔付的重疾险,那么从达尔文超越者和前行无忧这俩里选。具体选谁,还要看需求,因为在一些细节上,二者各有千秋,下面仔细说。

02

达尔文超越者

先说几句题外话。

光大永明这家公司,股权上也经历了变迁,从合资到中资主导,一直是有光大集团的背景,但在一堆同类公司里存在感并不强,特色不突出。

这两年从开始尝试和中介渠道合作,再到网销渠道的试水,光大永明推出了一些性价比很不错的产品,比如现在成了标配的“中症”,光大永明其实算最早那一批开拓者。

如今,开始走“网红”路线的光大永明可谓是来势凶猛,猛到什么程度,人家做到了自己跟自己PK。乍一看达尔文超越者(光大永明健康无忧D款重疾险),猫妹都以为自己眼花了,目测跟超级玛丽旗舰版(光大永明健康无忧C款重疾险)的相似度达到了98%,而前者上市也就一个多月。

二者的区别只有以下几点:

●达尔文超越者的中症是25种,超级玛丽旗舰版是20种;

●达尔文超越者的轻症是40种,超级玛丽旗舰版是35种;

●达尔文超越者是投保后前15年患重疾额外赔付35%,超级玛丽旗舰版前10年患重疾额外赔付35%;

●癌症二次赔付,达尔文超越者是赔保额的120%,超级玛丽旗舰版是赔保额(100%);

●达尔文超越者可附加特定重疾(可选);

●价格上,在附加癌症二次赔付的情况下,达尔文超越者比超级玛丽旗舰版贵1%左右。

看,就是这么像。

之前百年人寿也是推出系列重疾险,但也不过是升级后的百年康惠保旗舰版秒杀了老版康惠保,还没光大永明做的这么绝这么狠的。

先出道一个月的超级玛丽旗舰版,就这么被同门达尔文超越者给K.O了,心疼它3秒钟。

接下来,言归正传,拆解一下达尔文超越者。

它的基础设计是1次重疾+2次中症+3次轻症,身故责任为可选(赔保额or无身故责任),这基本上就是目前主航道的产品设计了。

特色设计是癌症二次赔付120%保额。也就是说,如果首次理赔是癌症,只要间隔3年,还可以再申请一次癌症理赔,而且赔120%的保额。

再次申请的情况包括:第一次癌症的持续、复发、转移,已及得新的癌症。间隔期3年,已经是目前最短的,之前很多产品都是要求间隔5年,因为癌症的一个指标是5年生存率,这个只要求3年,门槛更低些。如果首次理赔是癌症以外的疾病,那么只要间隔1年,得了癌症,就可以再理赔一次。

它还有一个特定重疾的设计:少儿5种,额外赔100%保额;女6种、男9种,额外赔50%保额。猫妹对这个设计不太感冒,不建议选,因为综合看病种和价格,并不是很美丽。

最重要的一点,达尔文超越者是预算有限投保人的超级性价比之选:

它的保障期限有到70周岁、80周岁和终身三种选择,缴费期也可最长达到30年,所以如果想花小钱办大事,年轻一些的投保人可以选保到70周岁、30年缴费的,这样每年的缴费压力会很低。

而且还可以完全不要身故责任,真正做到裸价,但不要身故责任不等于身故一毛钱都拿不到,别忘了,还有现金价值可以退,就是操作复杂了点。

所以,达尔文超越者是两类人群的首选:

●需要定期保障,比如保到70周岁、80周岁的;

●不在乎身故责任、或者希望通过配置定期寿险(期限、额度可以跟自己的需求更匹配)来解决身故风险的。

02

前行无忧

渤海人寿之前推出过一款定寿,在当时算超级地板价,推出当天猫妹就给队友买了。可惜,很快后浪就把它拍死在沙滩上。之后有一段时间,渤海人寿在网销上都没有大动作,最近,也开始发力了,先是升级了定寿,如今又跻身重疾险行列。但感觉,还有些生涩,这次推出的前行无忧也有些束手束脚。

比如,产品是很不错,但保障期限只有终身一个选项。嗯,怎么说呢,猫妹的感觉,线上的投保人更注重性价比,花钱也更理性,所以,线下渠道因为佣金太低不愿意推或推不动的很多定期重疾、不含身故责任的重疾其实在线上有不少受众,比如猫妹这样的,所以未来渤海人寿可以再多做一些尝试。

题外话结束,进入正题。

如果是PK产品的保障,前行无忧其实是略优于达尔文超越者的。相同的部分就不说了,只说区别,主要有以下几点:

●达尔文超越者是投保前15年额外赔付35%保额,而前行无忧是60岁前给付150%保额,相当于额外给了一份保障到60岁的定期重疾,重疾额外给付比例高、给付时间长,尤其是对年轻投保人来说,用到的概率更高;

●前行无忧的中症是三次,给付比例是递增的,50%/55%/60%保额,而达尔文超越者中症赔2次,每次比例都是50%;前行无忧的轻症也是,3次赔付比例是递增的;

●前行无忧的癌症二次间隔期更短:首次如为非癌重疾,如果再得癌症,二者的间隔期只要180天。

●达尔文超越者的保障期限更灵活,但前行无忧只能选保终身;

●前行无忧的职业要求是1-6类,达尔文超越者是1-4类,虽然5-6类职业最高保额20万但总比买不到强;

●前行无忧没有对BMI(身高体重比)的要求,但达尔文超越者要求17≤BMI≤29(15岁以下无要求);

●前行无忧的健康告知比达尔文超越者宽松,没有询问既往保额,没有询问两年内的体检异常,在智能核保时,对部分疾病也比较宽松,比如高血压,收缩压160以上才拒保,乳腺结节2级及以下就可标准体等。

但光大永明的几款重疾险虽然在健康告知上提高了门槛,但它有一个“重新核保”的功能,在投保之后,如果你的身体状况改善,还有机会重新申请核保,将“责任除外承保”变回“标准体承保”,更加人性化。

从价格看,如果是选择保终身,身故赔保额,前行无忧的价格反而比达尔文超越者更便宜;如果是选择身故赔保费(实际上是赔保费和现金价值的最大者),比另一款网红产品健康保2.0更优。

所以,前行无忧是目前癌症二次赔付的终身重疾险的最好选择。