引发私募与外资争相发售?关于它你想知道的都在这里

摘要 沉寂已久的FOF基金在最近迎来了“高光一刻”,年初至今,FOF基金规模激增80%,其中养老目标基金成为FOF基金规模增长最大的“助推器”。从出道以来,FOF基金一直处于不温不火的边缘,而最近却因为养老基金的FOF模式引发市场热议。此外,瑞银资产已正式推出首只基金中基金产品,外资私募FOF正式破冰。在

沉寂已久的FOF基金在最近迎来了“高光一刻”,年初至今,FOF基金规模激增80%,其中养老目标基金成为FOF基金规模增长最大的“助推器”。从出道以来,FOF基金一直处于不温不火的边缘,而最近却因为养老基金的FOF模式引发市场热议。此外,瑞银资产已正式推出首只基金中基金产品,外资私募FOF正式破冰。

在不少投资新手的眼中,对于FOF基金的了解像风像雨又像雾,在投资领域中充斥着各种各样的专业术语,不仅仅只有FOF,不少小伙伴也许还会疑惑MOM又是什么?TOT又是什么鬼?还有FOHF究竟是何方神圣?今天,排排君就和大家一起来聊一聊金融XOX体这些让人感到高大(meng)上(bi)的其中两个术语吧~

FOF/MOM都是什么?

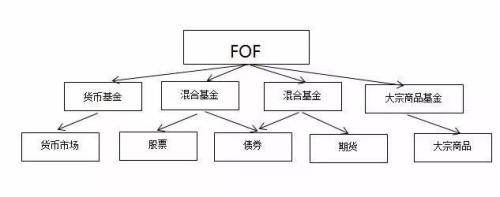

和OFO没有任何关系,FOF的全称是Fund of Fund,也称为基金中的基金,基金主要是集合社会闲散资金进行各类投资,将获得的收益按照一定比例进行分红,而FOF则是拿着资金主要投资或者专门投资于这些基金的基金,即拿着母基金的钱又投资于若干个子基金,因此也被称为“基中基”。

在投资的世界中,FOF更像是一个“买手”的身份,帮助你买到最好的基金产品。它并不直接投资于股票和债券,而是一种专门投资于其他证券投资基金的基金,通过持有其他证券投资基金而间接持有股票、债券等证券资产,是一种结合基金产品创新和销售渠道创新的基金新品种。

MOM投资模式即管理人的管理人基金模式,也叫Manager of Mangers,由MOM基金管理人通过长期跟踪、研究基金经理的投资过程,在市场中挑选出投资风格稳定并取得超额回报的基金经理,从而通过投资子账户委托的形式来让其进行投资管理的投资模式。举个栗子,排排君身边有很多具有多年投资经验的投资高手,那么排排君就可以从这些投资老司机中选出最厉害的极为来做投资,这几位投资高手就是一只类似MOM的组合。

简而言之,MOM就是寻找最优秀的投顾组成团队、分配资金、操盘投资,这种方式既可以有效的发挥投资团队的力量,又可以不对个人投资风格做出太多的限制,作为一种新兴的资产管理策略,MOM模式颇受市场投资者们的喜爱。如果FOF是买手,那么MOM就相当于投资世界中的猎头,它的投资目光聚焦在基金经理中的佼佼者,它帮你挑选最好的基金操盘手,让这些佼佼者们来给你管理财产。

FOF和MOM有何区别?

FOF和MOM这两种模式在本质上并没有什么差别,主要的不同是在于产品的运作模式和风险控制等方面,从某种意义上来说,MOM是基于FOF产生的一种新的投资形态。都是将风险进行分散,区别于FOF通过投资多只基金来分散风险,MOM是由一个总基金经理人将资金分散交给不同的基金经理人去降低风险。

两者之间具体的不同主要有三点:

第一,两者所投的标的不同。FOF的投资标的是基金,资金所投的是产品,因此充当的是买手的身份;而MOM是通过一定的标准筛选出市场上优秀的基金经理,以子账户形式委托这些基金经理进行管理,在这个过程中更多的是充当猎头的身份,资金所投的是目标是人。

第二,两者所具有的优势不同。FOF主要投的是基金产品,基金产品有相对确定的申购日和赎回日;而MOM的优势更多的体现在可以灵活动态调整资金和策略,在流动性上,MOM相对优于FOF。

第三,所需要支付的费用不用。因为是基金中的基金,因此投资者投资FOF类基金需要支付双层管理费,管理费的叠加会在一定程度上提高购买成本;而MOM不同,MOM只需要支付子基金管理费。

FOF/MOM有何优点?

在近两年来私募产品得到了高速发展,专门投资于私募的FOF或MOM产品的发售也极为火热,是因为这两类创新产品与传统产品相比有着独有的优势。FOF在大类资产配置、投资灵活度、扩大优质基金挑选范围、配置分散性、降低投资门槛上更加具备优势,而MOM则在底层资产配置透明度以及赎回流动性上具有优势。F0F/MOM的优势主要体现在以下几点:

优势一:策略丰富

在A股中,市场风格极为多变,仅仅只依靠单一策略的私募基金很难在牛熊市场中穿越,在私募中更是存在着“冠军魔咒”的说法,有可能今年某个策略的业绩是市场第一,但到了第二年就垫底了。而F0F/MOM可以通过不同策略的配置,提高了产品在策略上的丰富性,尤其是在策略之间相关性很低的时候,还能平滑极端净值波动,长期来看有利于穿越周期,获得更高的收益。

优势二:降低了投资门槛

传统的私募基金产品是具有一定门槛的,起投金额都是100万,如果投资者像通过配置不同策略产品实现风险分散,实行“不把鸡蛋放在一个篮子里”的策略,俺么往往需要几百万的支出。但是FOF/MOM则不需要,只需要100万起投额就可以投资多个策略,在一定程度上降低了投资者资金门槛。

优势三:风控更严格

无论是基金中的基金,还是管理人中的管理人,FOF/MOM在母基金层面和子基金层面都有风险控制的要求和措施,具有两层风控,风险性相对较低,而传统的私募基金产品通常只有子基金这一层面的风控。

如何选择合适的FOF、MOM?

想象一下,你现在有100万资金,可以购买多个策略的产品,也可以分配给众多知名的投资界大佬来打理,还能根据当下的市场情况来调配资金布局,进可攻退可守,是多么值得期待的一件事情。目前市场上,不少私募和第三方理财等机构都推出了各种各样的FOF产品,对于投资者而言,不能仅仅只靠私募大佬的名头所迷惑,最核心的还是要选择对优秀的产品和管理人。

首先,匹配符合自身承受能力的产品。目前市场上的FOF/MOM基金中包括了多策略、偏多头策略和量化对冲策略等多种策略在内的产品,投资者应该对不同策略产品的风险进行了解,根据自己的实际情况,挑选出符合自身风险承受能力的产品。

其次,注重对方资产配置的能力。在进行投资之前,要看拟投资的FOF/MOM团队中是否有做宏观经济研究、资产配置策略方面的专家,了解这个投资团队过往的资产配置“习性”和投资案例,以此来判断投资人是否具备资产配置的能力。

第三,研究产品的净值表现。对某些极端时期的投资业绩进行复盘,推算基金的仓位和反应速度,仔细研究基金经理的投资风格和投资能力和每周的净值表现。研究判断对方是否具有充分而严密的风控体系来控制回撤风险和流动性风险。