微芯生物467倍PE发行创科创板之最 超19只基金回报收益相差6倍

摘要 今日(7月31日),微芯生物(行情688321,诊股)进入新股申购阶段。值得关注的是,该股发行市盈率高达467.51倍,为目前科创板股票发行市盈率之最。不过《每日经济新闻》记者发现,投资微芯生物的众多PE/VC最终收益或出现明显分化。仅以首发价格计算收益倍数,首尾差距已接近6倍。有分析指出,微芯生物

今日(7月31日),微芯生物(688321,诊股)进入新股申购阶段。值得关注的是,该股发行市盈率高达467.51倍,为目前科创板股票发行市盈率之最。

不过《每日经济新闻》记者发现,投资微芯生物的众多PE/VC最终收益或出现明显分化。仅以首发价格计算收益倍数,首尾差距已接近6倍。

有分析指出,微芯生物目前研发投入占比居高,虽是企业发展之需,但维持高比例研发势必需要有更多资金作为补充。在良性循环态势下,后期进场的创投机构亦可分享企业高增带来的红利,进一步缩小与早期投资人之间的回报差距。

467.51倍——PE新高度

作为首批提交注册科创板上市的企业之一,微芯生物并不是上市效率最快的,但却是目前首发市盈率最高的。其467.51倍发行市盈率不仅力压前期首发个股,就连目前已上市的25家企业中,也只有中微公司(688012,诊股)(最新年报数据为493.13倍)超越于此。

据了解,微芯生物是以上市第一规则发起申请注册科创板的。审计报告显示,该公司2018年营业收入达到1.48亿元,扣非归母净利润0.18亿元。作为一家医药企业,81.13%的净利润复合增长率已经超过科创板同期行业7.64%的增长率,仅从数据来看,极具高成长特征。

《每日经济新闻》记者在其主营业务中发现,该公司拳头产品线主做针对恶性肿瘤、糖尿病等代谢性疾病及自身免疫性疾病的创新机制药物,亦对当前国内相关药物供需的缺口持续补充,功能及社会价值明显,已有多方国有企业对其加注,在股权结构中的占比达到11.92%。

另外,股权、创投机构对微芯生物也格外青睐。据统计,目前其股权结构中,有11.36%来自PE/VC,仅次于国有企业数量。按照发行价格确定的募集资金为10.22亿、拟募资8.04亿元来看,预计超募。如果一切顺利,投资机构在微芯生物中将可得到不菲的回报。

有分析人士表示,目前的估值定价都将参考市场化方式询价得出,因此都是先确定发行价格再计算发行市盈率,微芯生物亦如此。不过记者发现,这一定价显然比目前可比上市公司的平均市盈率要高出很多。中证医药指数显示,近一个月平均静态市盈率为30.79倍;可比上市公司中,如贝达药业(300558,诊股)近一年来平均市盈率为106倍。

科创板企业估值高企已不鲜见,不过业内人士认为,对于科研创新类企业,成本消耗多半来自于研发投入。在现有资金承载能力范围内,如果保持长期研发投入占比,或能够维持创新和技术迭代。“创投作为小非机构,或会考虑公司上市一到两年内的业绩稳定性,排除市场炒作,即便估值有所回落,也大概率能够抵冲之前的投资成本。”华南某PE人士说道。

数据显示,微芯生物在过去三年的研发投入持续占到营业收入的50%以上,这在所有科创板公司中较为罕见。其在2017年的研发投入占比达到62.01%,同期科创板平均水平(指目前所有申报科创板企业平均水平,下同)统计为7.04%;即便该数据在2018年有所回落,但该公司55.84%的研发投入占比也高于科创板平均6.97%的水平。

不过,该公司的现金流复合增长率表现一般,数据显示,微芯生物在2016年~2018年,经营活动产生的现金流量净额分别为0.60亿、0.03亿和0.23亿,复合增长率为-27.49%。这意味着,企业持续的高研发投入并没有充足的资金作为来源补充,而同期科创板行业平均水平却在11.47%。前述PE人士表示,企业研发过程中的资金消耗多属于正常情况,即便上市以后也难免如此。“未来能否持续得到融资,还要看上市以后的表现,以及投资机构的回报数据。”

投资收益或现两极分化

净利润复合增长率高达81%的数据,确实为企业的估值打开了更多想象空间,而且从目前微芯生物的主要客户来看,国药控股、华润医药、上海医药(601607,诊股)等均为座上宾,销售占比均超过10%。产销强支撑下,企业经营的前景被看好,但并非所有的投资机构都能获得丰厚的回报。

每经记者发现,由于微芯生物是中外合资企业,股权改制起步比较晚,从2015年末股改开始至2018年历经了近两年半的时间,期间公司共计发生3次股权转让和两次增资。在这个阶段,陆续有近27家机构或投资基金参与其中,但由于入股时间不同,投资成本屡被抬高。

深圳市海德鑫成投资合伙企业(有限合伙)(以下简称海德鑫成)是最早在该公司股改时进入的,2016年5月25日,海德鑫成受让了来自包括德同资本旗下持股平台在内的部分股权,总对价合计为3051.52万元人民币,彼时每港元注册资本(股权转让价格)作价定为10.31元。

随后,陆续有包括外资系、海德系、德同系、深创投系、招商银行(600036,诊股)等六大机构主体的近19只基金及持股平台对微芯生物进行投资。

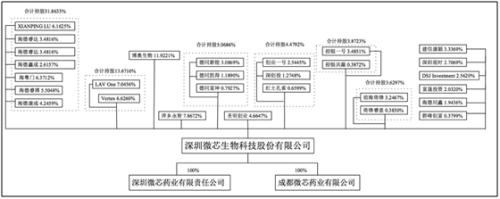

微芯生物股权结构图(一致行动人或关联人持股比例合并列示,2019.7.22)

图片来源:招股说明书

到2017年10月,微芯生物在进行最后一次股权转让时,股权转让价格每港元注册资本作价已经升至46.82元人民币。以当时新进的深圳市人才创新创业一号股权投资基金(有限合伙)(以下简称创业一号)为例,彼时曾受让堆龙信瑞鸿网络科技有限公司部分股权,受让价格总计约合人民币1.35亿元。

可见在其股改时期,微芯生物的权益两年半就涨了4倍多;同时,2017年是各家机构纷纷入场的阶段。但根据该公司筹资现金流情况来看,彼时的企业筹资现金流量净额占自由现金流仍为负。不难发现,即便权益价格上涨,微芯生物也依然有极大的资金需求,叠加业绩的高增,后期进入的投资机构在成本上偏高就不足为奇了。

记者统计发现,按照本次发行价格20.43元/股、预计发行5000万股计算,微芯生物上市估值至少在10.22亿以上。作为早期投资的海德鑫成,持股占比2.66%,仅按首发上市价格计算,持股市值已到达1.92亿元,较投资成本0.31亿元涨了5.19倍;但以作为后期投资的创业一号来计算,彼时1.35亿元的成本,上市后可能仅为1.87亿元,涨了0.38倍。

投资成本高企难掩机构抢筹的积极性,至少说明投资机构对于微芯生物的发展前景较为看好,不过以实际退出效果来看,后期投资的机构显然不能与早期创投相提并论。前述PE人士表示,各家承诺的锁定期基本相同,“因此后面进场的可能会受到前期资本退出时带来的股价波动影响,但基于业绩高增的考量,未必没有反弹的机会。”可见,各路PE/VC所面临的退出压力依旧不小,未来是否可以缩短回报间的差距,最大变量或仍为微芯生物经营数据的改观。