山西信托被曝一项目逾期一年多未兑付 被指尽调失职

摘要 原标题:山西信托被曝一项目逾期一年多未兑付投资人指其尽调失职中新经纬客户端8月19日电(罗琨)近年来,不少房企借道信托进行高杠杆融资,相关信托产品在不少投资者眼里已成为高收益的代名词。不过,在高收益背后,风险却着实不低。近期,有投资者向中新经纬客户端反映,山西信托股份有限公司(以下称“山西信托”)发

原标题:山西信托被曝一项目逾期一年多未兑付 投资人指其尽调失职

中新经纬客户端8月19日电(罗琨)近年来,不少房企借道信托进行高杠杆融资,相关信托产品在不少投资者眼里已成为高收益的代名词。不过,在高收益背后,风险却着实不低。近期,有投资者向中新经纬客户端反映,山西信托股份有限公司(以下称“山西信托”)发行的“信实59号”在逾期一年后仍未兑付,投资者投资的本金及利息均被套牢其中。

逾期一年多仍未兑付

2016年1月,已有多年投资经验的王平(化名)投资了300万元用于山西信托信实59号集合资金信托计划,期限为两年,到期日为2018年1月26日。

王平提供的一份盖有山西信托公章的兑付情况报告显示,该信托计划总规模5000万元,产品类型为“贷款信托”,募集资金用于临汾金洋州房地产开发有限公司(下称“金洋州”)开发的荣华世家后续工程建设项目,分1.5+1年和2+1年(其中+1年为处置期),其中1.5年期的产品300万以下预期税前年收益率为9.5%,300万元以上为10%,2年期的则在1.5年期的预期收益率基础上增加0.5个百分点,每年分配一次收益。

公开资料显示,临汾市金洋州房地产开发有限公成立于2005年,注册资本3000万,李保林、邓美荣分别持股80%、20%,李保林、邓美荣为夫妻关系,2014年净资产1.70亿元,资产负债率38.03%。

在风险控制方面,山西信托称金洋州以岳秀庄园在建工程抵押,其实控人李保林夫妇提供无条件、不可撤销连带责任保证。

抵押物介绍中显示,岳秀庄园在建工程位于山西省临汾市平阳北街8号,面积13249㎡,估值1.03亿元,合7773元/㎡。这也就意味着,如果抵押物没有被高估的情况下,抵押物完全可覆盖贷款本息。

据王平反映,2017年其曾经收到过当年收益。山西信托官网2017年2月8日的公告也显示,1月27日,(“信实59号”)期满一年,根据信托合同相关条款进行年度收益预分配,其中,单笔认购金额100-300万元以下,委托人年化收益率10%;单笔认购金额大于等于300万元,委托人年化收益率10.5%。

不过,进入2018年后,王平却没有如期拿回自己的本金和投资收益。1月24日,山西信托发送给王平的“山西信托·信实59号集合资金信托计划“兑付情况报告显示,自2017年一季度起,借款人因房地产项目销售不畅导致资金紧张开始无法按期、足额付息。山西信托称,公司积极同借款人就还款事宜反复沟通,督促其通过多种方式寻找融资渠道归还所欠本金及收益。经公司努力催收,已归还了部分欠息。

2018年7月30日,山西信托官网发布信实59号集合资金信托计划项目进展情况报告称,2018年1月26日和4月2日公司分两次向两年期项目受益人分配了第二年的信托收益,并向全体受益人分配了初始规模3%的信托本金及对应的信托收益,2018年7月10日又向全体受益人分配了1.8%的信托本金及收益。

“这就是最后一份公告。”王平称,此后她再也没有收到过山西信托的公告,打电话联系山西信托工作人员也互相推诿,目前其将近90%的本息仍兑付无期。“项目负责人已经换了好几个人,现在又被转到保全部门。每次打电话都说(兑付)没有时间表。”

融资方项目成烂尾楼

据王平提供的资料介绍,“信实59号”投向的荣华世家项目位于山西省临汾市二中路24号,占地41.21亩,土地款6187万,合150万/亩。“信实59号”发行前,已与临汾市生产资料公司、临汾市供销合作社联合社分别签订114户、120户团购协议或意向书总投资3.09亿,自有资金投入1.3亿元,可售5.46亿元。

按照这一推销资料介绍,如果荣华世家顺利建成销售,偿还5000万元贷款本息可谓绰绰有余。

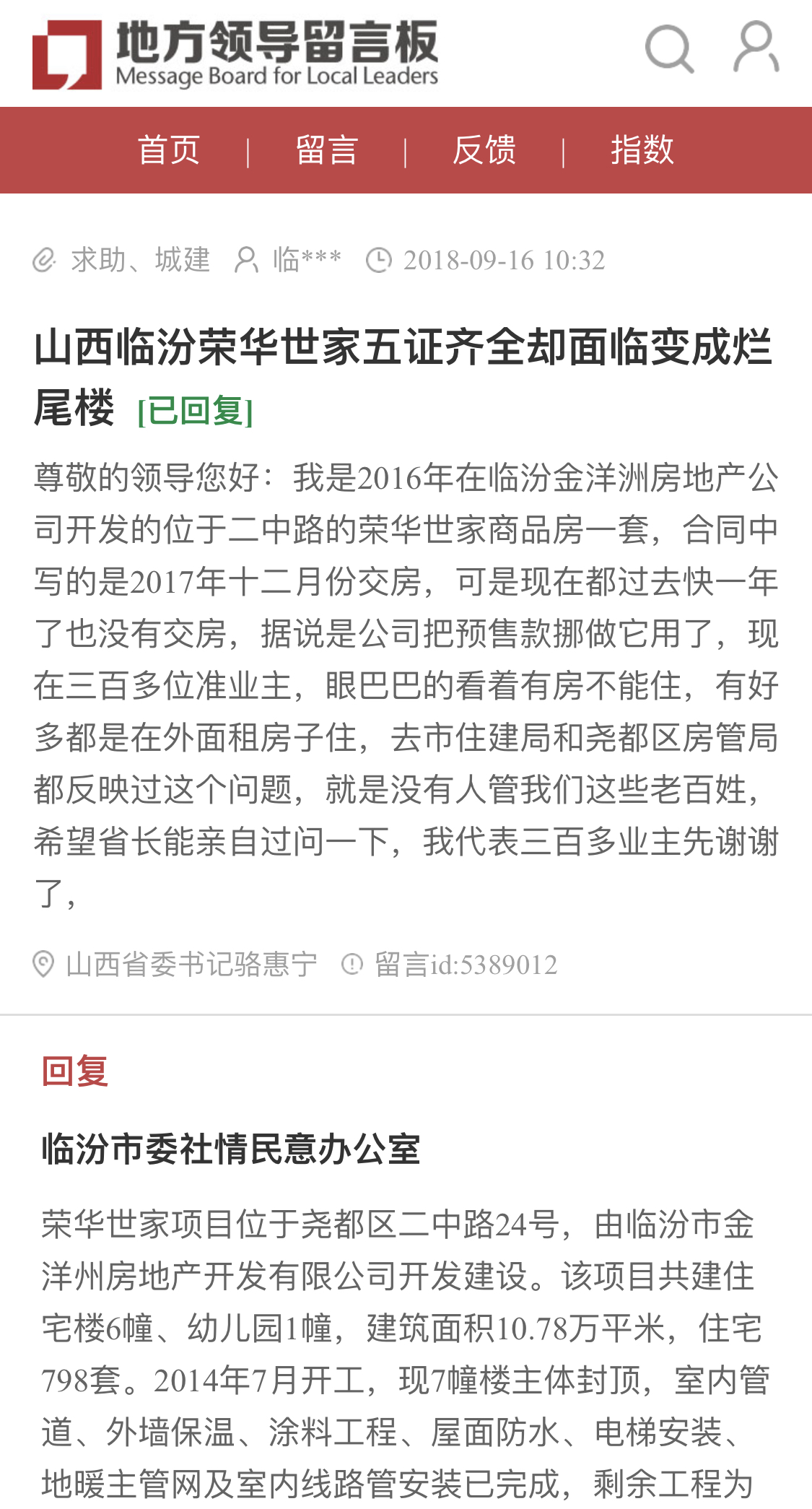

中新经纬客户端注意到,荣华世家的准业主们曾在去年9月通过社交媒体等渠道发声称,大多数业主在2015年末到2017年初购买了荣华世家小区的预售房。“业主与开发商签订的购房合同约定2017年12月20日的交房,但时至今日荣华世家项目工地蒿草丛生,满目疮痍,地库、地暖、强弱电、管路、电梯、玻璃门窗无一到位。”

还有准业主通过人民网的地方领导留言板向当地政府反映这一情况。临汾市委社情民意办公室在回应中称,目前该公司因债务纠纷,荣华世家项目256套住房及预售资金监管账户被法院查封,造成企业资金短缺,后续工程无法按时施工,导致延期交房。

截图来源:人民网地方领导留言板

天眼查数据显示,金洋州目前已经被法院列为“失信被执行人”,俗称“老赖”。与此同时,金洋州也陷入了诉讼泥潭,屡屡被告上法庭。据中新经纬客户端统计,光“民间借贷纠纷”这一类案件就多达41起。

值得注意的是,从这些案件的裁决书来看,金洋州早在多年前便频繁使用高息民间借贷来进行融资,借款时间横跨2012年至2018年,借款从数十万元至数千万元不等,利息则多数在月息2分左右,也就意味着年化利率基本约为24%,足见其资金链之紧张。

山西省临汾市尧都区人民法院此前公布的一封判决书显示,2012年1月13日,被告金洋州以资金周转为由向原告李某借款55万元,约定借款期限为一年,月息2分,一年结清。借款到期后,被告未能偿还,致使原告诉来本院,要求被告立即偿还借款55万元及利息。另一封判决书则显示,原告张某原系金洋州的员工,在被告资金周转困难时,多次为该公司拆借款项。2018年4月至5月间,被告李保林由被告金洋州担保数次向原告张基平借款1310万元,用于偿还其公司债务,借款到期后被告未能向原告偿还,致使原告于2018年8月27日诉来法院。

在王平看来,从这些公开信息来看,早在借道信托渠道融资前,融资方金洋州便已经经营不善债务缠身,而山西信托尽调却没有提及这些风险点,存在尽职调查失职,在信息披露和风险提示等方面明显不足;而在逾期后内部人员频繁变动,贷前贷后风控管理形同虚设。

16日,中新经纬客户端联系上山西信托保全部门有关工作人员,不过其称业务部门不负责对接媒体,在中新经纬客户端询问能否给出具体对接人联系方式时,其并未给出具体联系方式,仅建议发送邮件至官网公示邮箱。中新经纬客户端随后致函山西信托官网邮箱,询问其贷前尽调及风控管理情况,截至发稿并未得到回复。

事实上,这并非山西信托第一次踩雷。据投资时报报道,近年来山西信托诸多项目亦发生违约。虽然有多个项目经起诉后投资人获胜,但判决执行却是异常艰难,往往一拖数年仍悬而未决。

山西信托近年来的净利或受到这些风险项目拖累。Wind数据显示,2018年,山西信托净利润仅为1408.48万元,在66家信托公司中排名行业倒数第三。(中新经纬APP)

(应采访对象要求,文中王平为化名。)

责任编辑:唐婧