市场化债转股已多沦为明股实债?

摘要 崛起于2016年的市场化债转股,在去杠杆浪潮及各方政策加持下,已到了增量、扩面、提质的紧要关头。根据发改委数据,截至今年6月30日,市场化债转股签约金额约2.4万亿元,实际到位金额达到1万亿元,资金到位率提升到41.5%,涉及资产负债率较高的200多家企业。其中,今年以来,市场化债转股新增签约金额约

崛起于2016年的市场化债转股,在去杠杆浪潮及各方政策加持下,已到了增量、扩面、提质的紧要关头。

根据发改委数据,截至今年6月30日,市场化债转股签约金额约2.4万亿元,实际到位金额达到1万亿元,资金到位率提升到41.5%,涉及资产负债率较高的200多家企业。其中,今年以来,市场化债转股新增签约金额约3900亿元,新增落地金额约3800亿元。

在落地率略有提升的同时,市场化债转股仍面临“签约多、落地少”、“名股实债多、真实股权少”、“理财资金多、社会募资少”、“国有企业多、民营企业少”、“标的选择难、定价难”、“银行资本占用高、参与公司治理难”等突出问题,现行的主流模式甚至与降杠杆、降成本的初衷存在矛盾,同时还可能掩盖了风险、增加了财务费用。

与此同时,拓宽社会资本参与渠道、增加退出渠道、解决资本占用过多问题、支持民企实施市场化债转股、提高资产定价市场化水平、推动更多AIC设立等成为当务之急。

操作模式

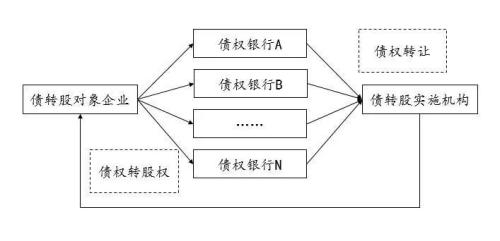

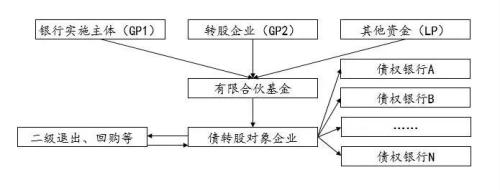

债转股实施模式大致可分为收债转股、发股还债两类,收债转股即先承接债权再将债权转为股权;发股还债是先入股后还债。上一轮政策性债转股采用的是典型的“收债转股”模式,且多用于不良债权的债转股操作,本轮市场化债转股中发股还债模式已成为主流,其中比较有代表性的是基金模式,即由债转股实施主体、负债企业和社会资金三方共同发起设立基金,并以有限合伙的形式入股企业。

模式一:收债转股模式交易结构

模式二:发股还债模式交易结构

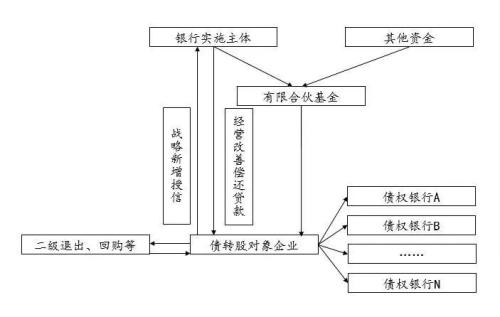

模式三:股债结合模式交易结构

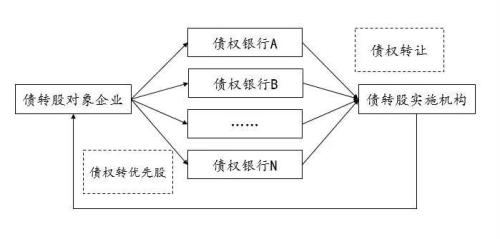

模式四:债转优先股模式交易结构

发股还债模式之所以成为主流一方面得益于,该模式下通常选择正常类或关注类贷款,银行债权可以按照账面价值1:1转换为股权,减少了银行债权的折价问题,银行不需用已计提拨备核销资产转让损失,银行参与积极性提高;另一方面,有限合伙基金有利于市场化募集资金,可以针对不同风险和回报水平,将不同类型投资者加以隔离,扩大募集范围。

在发股还债模式下,还衍生出上市公司定增的变种模式,在定增新规市价发行的威力下,套利模式消失,定增市场大幅萎缩,但市场化债转股成为一种可替代的变种模式,为上市公司所青睐。

在该种模式中,投资者按照一定估值入股上市公司旗下子公司,增资款用于补充流动资金、偿还上市公司对外贷款,一般约定增资完成工商变更起的1年后(一般两年内),上市公司收购投资人所持有的子公司股权,对价支付方式包括现金、定向发行股份或向投资人发行定向可转换公司债券等。根据《重组管理办法》,换股/可转债行权价格将参照董事会决议公告日前20、60、120个交易日的公司股票交易均价的90%确定,价差空间产生。同时,上市公司大股东会对投资者最终退出的固定收益进行差额补足,并约定后端分成。

之所以选择一年后实施重组,因为根据重组办法,若其取得上市公司新发行股份时,持有标的公司权益时间超过12个月的(以工商登记为准),则投资者取得的上市公司股票的锁定期为12个月;若不足12个月的,锁定期为 36 个月。

现状与出路

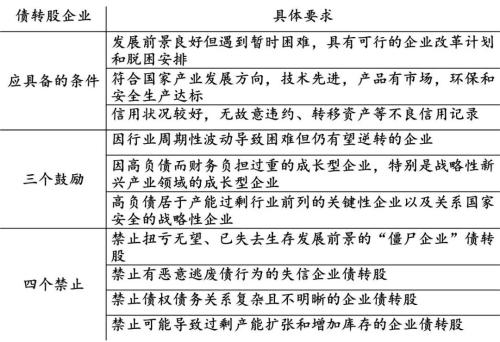

与上一轮政策性债转股主要是支持国有及国有控股的大中型企业,特别是亏损企业的转亏为盈、改革脱困相比,本轮市场化债转股主要是支持有较好发展前景但遇到暂时困难的优质企业渡过难关,本轮债转股将“僵尸企业”排除在外,可以看作并非完全是给商业银行处置不良的政策,而是更大程度上按市场化规律办事。

本轮市场化债转股适用范围

但从当前落地的市场化债转股项目来看,仍存在以下突出问题:

一是项目多为“明股实债”,真实股权投资较少。以基金模式实施的债转股项目在退出方面多约定了较强的回购条款,部分银行不要求企业按股本分红,而是要求每年给予保底收益率,这仅从账面上降低了企业负债率,但却进一步掩盖了风险,还可能增加企业财务费用。究其根源:一是在于在前期刚性兑付的环境下,无论是理财资金还是其他市场化资金,要求安全性和回报率均较高,打破刚兑后,培养参与债转股的合格投资者可能仍需时日,二是在于资本上市尚不成熟,通过资本市场退出仍较为艰难。

二是银行资本占用较高,积极性存疑。《关于市场化债转股股权风险权重的通知》明确商业银行因市场化债转股持有的上市公司股权的风险权重为250%,持有非上市公司股权的风险权重为400%,但由于转股债权大多是正常类贷款,显著高于一般企业债权的风险权重,对于资本压力较大的银行而言经济性不足;正因此,当前只有中农工建交五大行成立AIC,股份行及其他银行迟迟未见动静,资本占用问题正是核心问题之一。

三是标的选择难,定价机制不成熟。实施主体往往坚持龙头策略,但该类企业往往转股意愿不高,转股意愿高的往往又不是优质企业,甚至一些企业希望利用债转股逃废债,且签约、落地的95%以上为地方国企、央企,民企很少能够参与。另外,对于市场较为关心的债转股定价机制,目前仍然是由实施机构与各个转股企业逐一谈判,没有独立的第三方评估机构和成熟的债转股定价、交易市场,一定程度上影响了债转股的效率。此外,参与公司治理难、银行股权投资经验不足等问题,都导致当前落地项目多为国企、央企等优质标的“明股实债”型债转股项目。

面对困境,今年7月底,国家发改委、人民银行、财政部、银保监会联合印发《2019年降低企业杠杆率工作要点》,明确提出拓宽社会资本参与市场化债转股渠道(AIC资管产品备案制度、AIC资管产品允许列入保险资金投资白名单、允许满足一定条件公募产品参与市场化债转股等)、推动AIC机构的设立、解决资本占用过多问题、推进市场化债转股资产交易、支持对民营企业实施市场化债转股、提高市场化债转股资产定价市场化水平等制度建设的邀请,并列出了明确的推出时间表和负责机构。

历时三载,市场化债转股亟待质的突破。