【调查】MPS破产后续:劣后部分投资人或将面临兑付风险 钜派投资两只产品踩雷

摘要 记者|胡颖君编辑|宋烨珺2018年10月,英国体育版权巨头MPS破产的消息从大洋彼岸传来,购买相关私募股权产品的投资者“炸毛了”。在东方财富的“钜派投资吧”,有投资者激愤地表示:“此前两年半所有投后报告均表示项目运行完全正常,而2018年9月底突然于季报披露此项目是一个大骗局,希望投资人为2019年

记者 | 胡颖君

编辑 | 宋烨珺

2018年10月,英国体育版权巨头MPS破产的消息从大洋彼岸传来,购买相关私募股权产品的投资者“炸毛了”。

在东方财富的“钜派投资吧”,有投资者激愤地表示:“此前两年半所有投后报告均表示项目运行完全正常,而2018年9月底突然于季报披露此项目是一个大骗局,希望投资人为2019年此项目所有投资金额亏损至零做准备。”

数月后,光大证券(601788.SZ)的一则公告将此事进一步曝光于公众面前。2月1日晚间,光大证券公告称,全资子公司光大资本旗下的上海浸鑫投资咨询合伙企业(有限合伙)(简称“浸鑫基金”)已临近到期日,投资项目出现风险。

公开信息显示,光大资本是光大证券股份有限公司全资子公司,也是证监会批准的首批券商直投子公司。目前业务涵盖创业投资、并购投资、债权投资、新三板投资、房地产投资、医疗产业投资以及海外投资等业务领域。

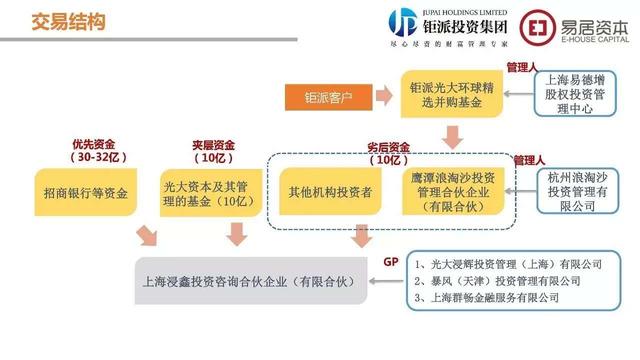

2016年,光大浸辉联合暴风集团股份有限公司等设立了浸鑫基金,并拟通过设立特殊目的载体的方式,直接或间接收购境外MP & Silva Holding S.A.("MPS”)公司65%的股权,受让金额约为10亿美元,光大资本作为劣后级合伙人之一出资人民币6000万元。

天眼查提供的信息显示,历经多次变更后,浸鑫基金当前共计14名出资方。其中,第一大股东为招商财富资产管理有限公司,认缴金额达28亿元,持股比例为53.82%。

招商财富资产管理公司是招商银行旗下财富管理平台,2013年成立,主要经营100万以上的大额理财业务。网络上的一张交易结构图显示,招商财富资产管理公司出资的28亿元为优先资金。

值得注意的是,去年11月开始,浸鑫基金陆续出现多名股东所持股权遭遇司法冻结的情形,其中,光大浸辉、上海群畅、暴风投资(天津)冻结数额均为100万,深圳科华资本则被执行1037万。

MPS是国际著名的媒体转播权管理公司,囊括世界前九大体育赛事版权经营全球重要体育专业联赛的媒体转播权以及分销协议,并开展一系列体育转播权合作项目,以及购买并持有多个体育产权等。

然而,随着MPS的破产,浸鑫基金的退出渠道被横刀斩断,基金面临较大偿付风险。

光大证券表示,浸鑫基金中,两名优先级合伙人的利益相关方各出示一份光大资本盖章的《差额补足函》,主要内容为在优先级合伙人不能实现退出时,由光大资本承担相应的差额补足义务。但目前,该《差额补足函》的有效性存有争议,光大资本的实际法律义务尚待判断,未来给光大资本带来的预计损失暂无法准确估计。

除了优先方的利益无法得到保障,对于劣后方的钜派私募投资者,情况就更加糟心了。

中国基金业协会的备案信息显示,钜派投资所涉及的两只私募股权产品分别为“钜派光大环球精选并购基金”和“钜派光大环球精选并购基金二期”,分别于2016年4月和6月份成立,管理人为上海易德增股权投资管理中心(有限合伙),总规模均为3.16亿元左右。 产品期限为1年(投资期)+1年(退出期)+1年(延长期),也就是说,即便算上延长期,距离钜派光大环球精选并购基金到期也已不足两个月时间。

界面新闻独家获取的一份二期基金合同显示,该基金投资方向为受让上海宝易渲投资中心(有限合伙)持有的鹰潭浪淘沙投资管理合伙企业(有限合伙)人民币1.5亿元的有限合伙份额。鹰潭浪淘沙投资管理合伙企业(有限合伙)系由杭州浪淘沙投资管理有限公司及上海易德臻投资管理中心(有限合伙)共同发起设立的有限合伙制基金,投资于上海浸鑫投资咨询合伙企业(有限合伙)的劣后级有限合伙份额。

值得注意的是,该基金的管理团队之一正是光大资本,另一支管理团队则是君富投资,该公司成立于2006年3月,注册资本1100万元,于2014年5月正式登记成中国首批基金业协会认可的私募投资基金管理人。

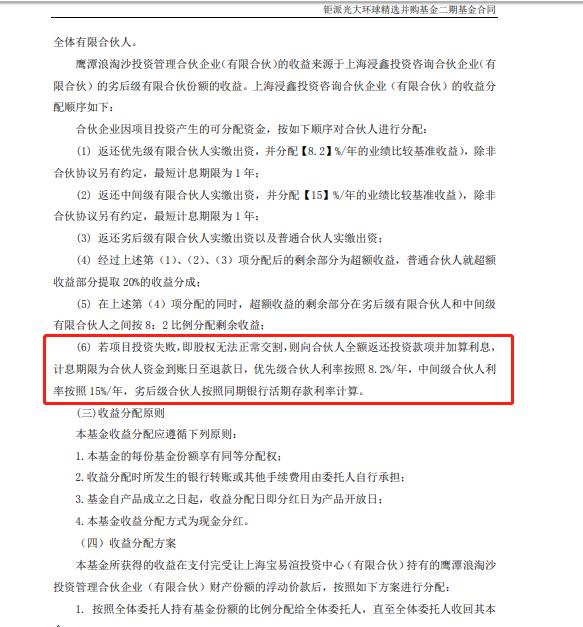

上述基金合同还明确表示,若项目投资失败,即股权无法正常交割,则向合伙人全额返还投资款项并加算利息,计息期限为合伙人资金到账日至退款日,优先级合伙人利率按照8.2%/年,中间级合伙人利率按照15%/年,劣后级合伙人按照同期银行活期存款利率计算。

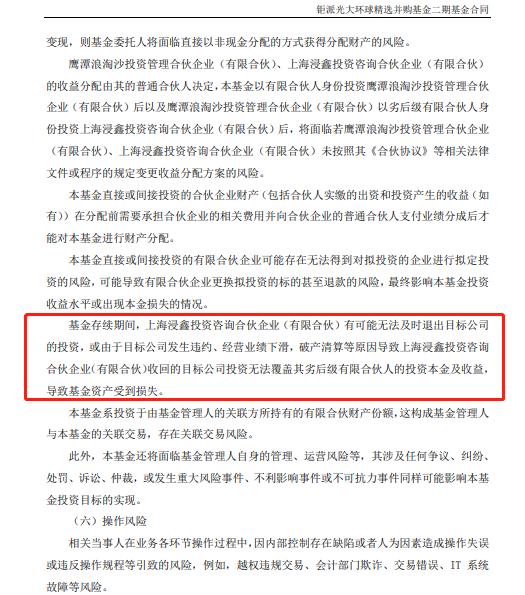

与此同时,基金合同中的风险提示一栏也表明可能出现“上海浸鑫投资咨询合伙企业(有限合伙)收回的目标公司投资无法覆盖其劣后级有限合伙人的投资本金及收益, 导致基金资产受到损失”的现象。

如果项目无法变现,基金合同说明“上海浸鑫的普通合伙人有权决定以非现金分配的方式向合伙人进行分配”,“如基金管理人仍无法将所分得的财产予以钜派光大环球精选并购基金二期基金合同变现,则基金委托人将面临直接以非现金分配的方式获得分配财产的风险。”

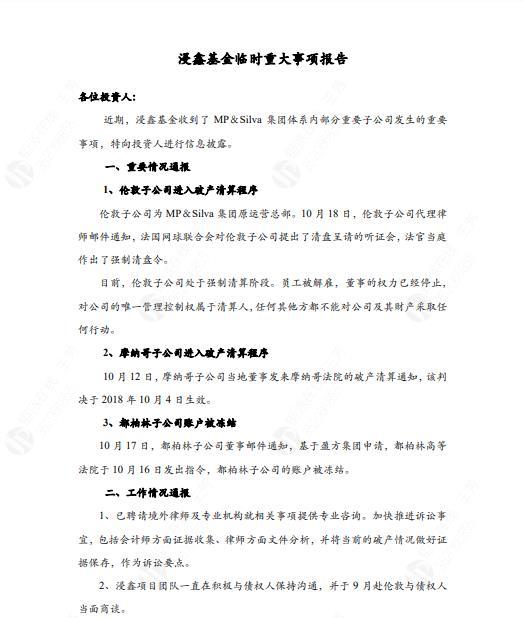

投资人杨先生对界面新闻记者表示,他在去年11月份收到上海浸鑫投资咨询合伙企业(有限合伙)发来的临时重大事项报告,才得知MPS公司出了问题。

该报告告知投资人MPS集团伦敦子公司、摩纳哥子公司均进入破产程序,都柏林子公司账户被冻结,并表示已聘请境外律师及专业机构就相关事项提供专业咨询,加快推进诉讼事宜,包括会计师方面证据收集、律师方面文件分析,并将当前的破产情况做好证据保存,作为诉讼要点。

同时,浸鑫基金还在报告中表示,浸鑫项目团队一直在积极与债权人保持沟通,并于去年9月赴伦敦与债权人当面商谈。

2月21日,界面新闻记者致电钜派投资客服电话,欲询问产品目前进展情况,对方表示相关产品只能提供给投资者本人。随后,记者给钜派投资公关部门发送邮件,截至发稿,未收到回复。

北京市问天律师事务所主任张远忠对界面新闻记者表示,如果基金产品出现逾期,钜派投资是否要承担责任,关键看其此前的尽调及投资后的管理工作是否存在过错,“如果一切合规操作就没有问题。”他说。

广信君达律师事务所合伙人侯榆认为,私募股权基金本身风险很高,项目无法顺利退出,首先要界定管理者是否有尽到投资义务,如果合规的话可能就是投资能力问题。