热点:招商、光大、并购、爆雷、血本无归

摘要 2015年,中国,暴风科技(300431)在A股创业板上市,时逢牛市,打出了两个月37个涨停板,最高每股327.01元的天价,那是创始人冯鑫的高光时刻,身家最高达到85亿元。那会儿,市场流动性宽裕,一大波券商和投资机构都找上门来,想与冯鑫合伙成立产业基金,套路就是:收购资产后溢价装到上市公司,上市公

2015年,中国,暴风科技(300431)在A股创业板上市,时逢牛市,打出了两个月37个涨停板,最高每股327.01元的天价,那是创始人冯鑫的高光时刻,身家最高达到85亿元。

那会儿,市场流动性宽裕,一大波券商和投资机构都找上门来,想与冯鑫合伙成立产业基金,套路就是:收购资产后溢价装到上市公司,上市公司增加营收与效益,提高资产规模与市值,投资机构赚中介费用、管理费用与溢价。找上门来的,就有光大证券旗下的投资公司光大资本。

2015年,也是贾跃亭的高光时刻,2015年乐视网最高价为179元/股,市值达到1526亿;暴风影音的竞争对手正在瞄准的是手握很多体育赛事转播版权的乐视网,光大资本兜售的方案是:与暴风集团成立有限合伙公司(浸鑫基金),后期通过股权融资收购英国版权公司MPS65%的股权。

2016年2月25日,上海浸鑫投资咨询合伙企业(浸鑫基金)成立,由暴风科技、暴风投资以及光大浸辉投资管理有限公司(由光大资本全资控股)出资。

3月18日,上海浸鑫增资到3亿元,暴风方面出资7500万元,光大浸辉出资2.25亿元。

浸鑫基金成立之后,从各个渠道疯狂募资,把能用的管道都动员了起来,民营企业的、信托的、银行的、第三方理财的资金,来者不拒。

最终可以看到的是,暴风科技实际出资2个亿多一点,招商银行的28个亿理财资金来了,爱建信托的4个亿理财资金来了、曾经频繁踩雷的第三方销售机构钜派投资也带着好几个亿来了。

2004年成立的MPS在经历了十余年的发展后,2016年已坐拥欧洲足球锦标赛、意甲联赛、英超联赛、西甲联赛、法甲联赛、英格兰足总杯、巴甲联赛、法国网球公开赛、国家橄榄球联盟、一级方程式赛车、世界棒球经典赛、NBA和西班牙篮球联赛等世界顶级赛事版权。

据外媒报道,这一次收购,令MPS的估值达到了14亿美元。

2016年,MPS跨境并购项目的财务顾问易界,还获得了英国TMT Finance最佳传媒并购大奖。

但这次收购似乎并没有为中国买家带来多少回报。

一方面,MPS当时手中的国际体育赛事版权实际上对中国市场吸引力有限——意甲、法甲、苏超等联赛在国内市场关注度相对较低,而MPS的英超版权又仅限于除中国之外的亚太地区。

更重要的是,在被中资收购之时,MPS手中的主要体育版权大多都面临着即将到期的问题。其中,意甲和法甲的版权都是到2018年为止,而与英超、阿森纳俱乐部和F1的版权合同则是签到2019年,合同最长的法网则是到2021年截止。版权的延续性不足也成为了中资收购后的一大隐忧。

从2017年10月首次丢掉意甲版权开始,MPS便不断被竞争对手超越,在体育版权市场上节节败退。

导致MPS最直接的“死因”则是由于其无法支付版权费,而遭遇各大版权方提前终止合同,亦或是直接将其告上法庭。

2018年10月,随着英国高等法院的破产清算令,MPS的历史划上了句号。

MPS的亏损与光大资本隔上了好几层。光大资本为光大证券全资子公司,主要从事私募股权投资基金业务。光大资本下设有光大浸辉,光大浸辉担任执行事务合伙人的浸鑫基金收购了MPS。

作为上海浸鑫的有限合伙人,暴风集团在52.03亿元出资额中仅占2亿。按照暴风方面的计算,损失也就2个亿左右。

2016年3月,暴风、冯鑫与光大浸辉曾签下一个回购协议,约定浸鑫基金收购MPS后,A股上市的暴风应在18个月内尽快完成最终收购——由暴风收购浸鑫基金52.03亿全部份额,间接获得MPS控制权,按这个方案,上市公司和股市买单,所有参与浸鑫基金的投资方获利退出。

不过双方的协议是有条件的,“收购后由双方共同对并购对象进行培育,在并购对象达到各方约定的并购条件并符合各项监管规定时,公司及其指定的关联方有权优先对并购对象”。结果培育没出结果,自己爆雷。

首先不干的是光大证券,把责任算在了暴风集团头上,年初,光大证券要求暴风向光大浸辉和上海浸鑫支付不履行回购义务的损失6.87亿元加上利息6330万元,合计7.51亿元。

光大证券原先设想的理想收购时间点是2017年11月23日。如果暴风在这个时间点真把MPS收了,几个月后MPS连环债务爆发倒闭,出现的天坑就得中国股市和股民来买单。

今年3月25日,上海证监局就对光大证券时任总经理薛峰采取监管谈话的措施,并对光大资本处以责令改正。

“经查,光大证券存在三大问题:一是对子公司管控机制不完善,对子公司管控不力,公司内部控制存在缺陷;二是公司对重大事项未严格执行内部决策流程;三是公司出现风险事件时,未及时向证监会及上海证监局报告。”高达52.03亿元的巨额投资风险出现,光大证券仍然敢于“未及时向证监会及上海证监局报告”,这家券商的胆色依然与当年主导“光大乌龙指”时有得一拼。

天坑之后,光大证券董事长薛峰也没有颜面继续在公司任职了。

对于后期融资进入的招商银行理财产品的、28亿元,和华瑞银行通过爱建信托出资的4亿元,与光大资本有一份《差额补足承诺》:在整个基金中作为优先级合伙人,得到光大资本方面承诺,在优先级不能实现退出时,由光大资本承担相应差额补足义务。

5月底,招商银行起诉光大资本,要求索赔34.89亿元,并冻结了光大资本旗下银行账户、股权、基金份额,合计接近44亿元。如果光大方面真按承诺履行,高达32亿元的银行理财资金以及给广大银行理财投资户带来的风险,基本就可控。

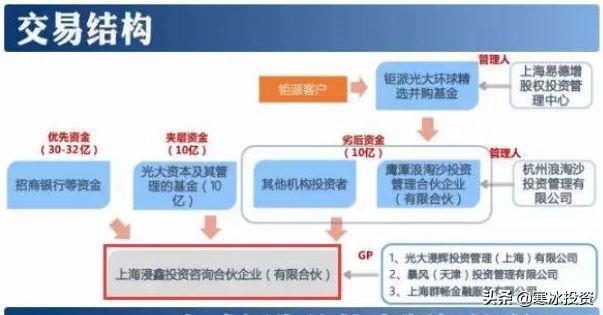

与两家银行不同,参与了劣后级的投资人目前来看没有任何保障,这其中,就有沪上屡败屡战的第三方理财销售机构——钜派投资。为了蹭光大证券的光环,钜派投资在2016年4月-6月成立了2只基金,“钜派光大环球精选并购基金”和“钜派光大环球精选并购基金二期”,总金额均为3.16亿元左右。期限为,1年投资期+1年退出期+1年延长期。

一份标注为钜派光大环球精选并购基金文件当中显示,该产品规模3.15亿元,作为钜派的客户,可以认购到其中的劣后资金。从交易结构上看,该基金涉及采用嵌套方式分为优先级、夹层级和劣后级,光大资本及其管理的基金为夹层基金,规模约为10亿元。

随着时间步入2019年6月,广大钜派投资的产品投资人又要进入维权季节。实际上,钜派投资的投资人认购的其实是二道、甚至三道资本贩子转手来的份额。

简单说,第一道贩子:杭州浪淘沙投资与上海易德臻投资发起合伙基金企业(鹰潭浪淘沙),认购浸鑫基金劣后级份额。

第二道贩子,一家叫上海宝易渲投资中心的企业认购了鹰潭浪淘沙的份额。第三道,钜派的投资人,通过认购钜派的“光大环球精选并购基金,”间接认购了上海宝易渲投资中心持有的鹰潭浪淘沙的份额,再间接持有浸鑫基金劣后级份额。

相比招商银行对光大资本的有保障追责,这批钜派投资人的维权之路充满了不确定。因为简单的三层嵌套,把权属关系搞得复杂化,将大大提升钜派投资者的维权难度。

看完之后,市场上那些包装得光鲜靓丽的私募基金、银行理财你还敢买吗?