中华企业重组曙光在望

摘要 和过往对中华企业的重组不同,这一次,上海地产集团正在以较为强硬的方式对其进行“动刀”,并赋予它新的定位和使命,内部将此称为“二次创业”。中房报记者李燕星北京报道尽管重组方案尚未最终落定,但中华企业的重组正朝着既定路径迈进。9月24日,中华企业股份有限公司(*ST中企,600675.SH)因重大资产重

和过往对中华企业的重组不同,这一次,上海地产集团正在以较为强硬的方式对其进行“动刀”,并赋予它新的定位和使命,内部将此称为“二次创业”。

中房报记者 李燕星 北京报道

尽管重组方案尚未最终落定,但中华企业的重组正朝着既定路径迈进。

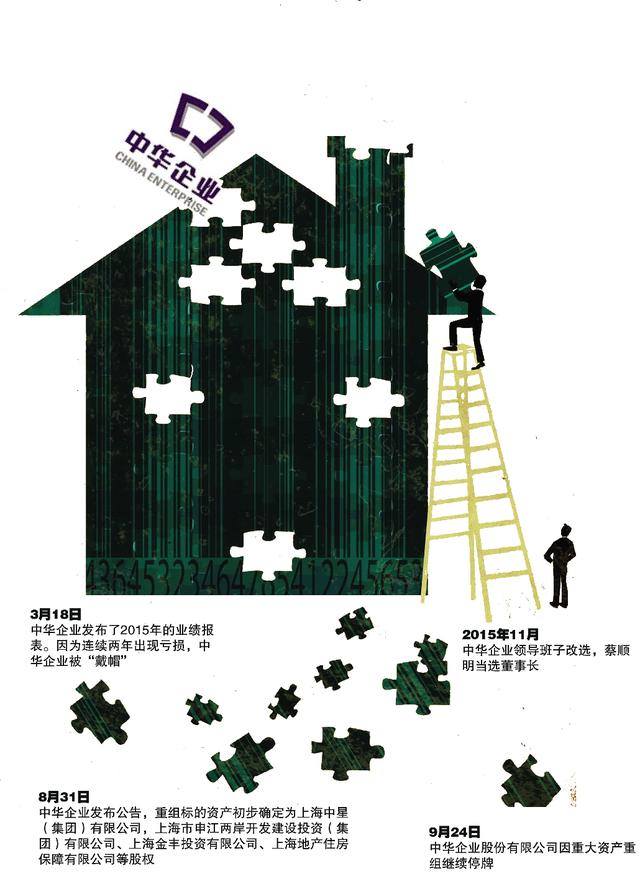

9月24日,中华企业股份有限公司(*ST中企,600675.SH)因重大资产重组继续停牌。此前的9月1日和9月19日,中华企业第八届董事会、2016年第二次临时股东大会审议通过了《关于公司重大资产重组继续停牌的议案》,同意公司向上海证券交易所申请公司股票自2016年9月24日起继续停牌不超过两个月。

据悉,中华企业的重组工作正由大股东上海地产集团牵头进行研究和方案的制定,若干套方案正在商讨并等待最后拍板定案。和过往对中华企业的重组不同,这一次,上海地产集团正在以较为强硬的方式对其进行“动刀”,并赋予它新的定位和使命,内部将此称为“二次创业”。

此前的8月31日,中华企业发布公告,重组标的资产初步确定为上海中星(集团)有限公司,上海市申江两岸开发建设投资(集团)有限公司、上海金丰投资有限公司、上海地产住房保障有限公司等主要房地产开发项目公司及房地产相关的销售代理、物业运营管理公司等股权。

以上资产范围的初步敲定和上海地产集团定位的确定密切相关。作为中华企业的大股东,上海地产集团旗下唯一的地产上市平台即为中华企业,上海地产集团目前希望中华企业能够成为集团推进城市更新平台建设综合服务商的骨干企业,并为集团拓展资本运作,成为推进创新产融结合的主要平台。此前两年连续亏损被ST,国资改革和大股东支持成为中华企业的两根救命稻草,成败与否事关这家上海老牌国企的命运。

力保上市地位

6月24日,*ST中企停牌,至今已满3个月。3月18日,中华企业发布了2015年的业绩报表。因为连续两年出现亏损,中华企业被“戴帽”。根据业绩报表,中华企业2014年和2015年归属上市公司股东的净利润分别为-4.89亿元和-24.87亿元;而2014年和2015年归属上市公司股东扣除非经营性损益则分别为-8.11亿元和-31.7亿元。在2011年到2015年5年的时间里,中华企业净利润从8.47亿元缩水近300%至-24.87亿元。连续亏损下,截至2015年年底,中华企业的资产负债率已高达88.35%。

上海永望资产管理有限公司董事长黄树军表示:“中华企业2015年对旗下6个项目总共计提了21.67亿元的减值准备,导致当年业绩出现巨亏,公司作为地产集团旗下唯一上市平台,力保其扭亏为盈,恢复融资功能,肯定是大股东的唯一选择。”

早在2010年5月,上海地产集团就对旗下两家上市公司——中华企业和上海金丰投资股份有限公司(金丰投资,600606.SH)实施重组计划,同年12月,中华企业和金丰投资笑纳地产集团的10亿元资产。

坊间一度传言,中华企业和金丰投资会成为地产集团借壳上市的标的,直到2014年3月金丰投资被绿地集团借壳之后,中华企业成了上海地产集团旗下唯一上市平台。

不过,也有资深市场人士告诉中国房地产报记者:“上海地产集团去年通过大幅计提来降低股价,进行更高的资产评估之后,可以换得上市公司的更多股权,以此来增加对上市公司的控制权,尽管中华企业增发新股的方案还未确定。”

目前,中华企业与上海地产集团签订协议,表示将以发行股份或支付现金的方式来购买后者旗下的资产。“股市熔断期间,大股东仍然选择了增持上市公司股票。”上述资深市场人士指出。公开资料显示,大股东地产集团2015年年底持有36.36%的股权比例,今年年中持有的股权比例升至36.8%,如果中华企业以增发新股的方式来购买资产,那么大股东的控制权会更加牢固。

盘活土地资产

在重组期间的9月13日,中华企业发公告称与上海地产集团签订《关于中华企业股份有限公司之重大资产重组框架协议》,初步确定通过向地产集团及其下属公司发行股份或支付现金的方式,来购买上海地产集团的全资子公司——上海中星(集团)有限公司(以下简称“上海中星”)等一系列资产。

对于上海中星的资产评估结果如何,中国房地产报记者致电中华企业方面,未得到回复。公开资料显示,上海中星旗下的土地资源十分丰富。上海中星自1982年成立以来,先后打造了仙霞、田林、中原、彭浦等40多个大型居住区、74块基地,开发建设近150个项目,开发面积超过3400万平方米,相当于一个中等规模的城市,其土地储备分布在上海、江苏、天津、山东、吉林多地,弥补了中华企业仅于上海、江苏、浙江等长三角地区部署土地项目的缺陷。

“随着今年房地产市场的复苏,房价上涨,一二线城市土地的增值,加上去年巨额的减值准备有部分可能会被冲回,中华企业退市的概率很小。”黄树军预测,“大股东将旗下一些资产注入上市公司,一方面对非上市公司资产进行了资产证券化,另一方面为上市公司带来盈利增长,是一举两得的事情。”

克而瑞研究中心朱一鸣指出,证券化是国企改革的重要手段,资产被盘活后,更多的资金流向国企,藉由国企扩张投入社会经济活动中,带动上下游产业。优质资产是用来开发变现,而非长期囤积的。目前来看,证券化手段主要有两类,一类为集团存量土地资源装入上市平台,比如地产集团计划将资产注入中华企业等;另一类则是商办和酒店物业轻资产化,引入基金等长期投资者,转让部分持有物业股权获取现金流入。

事实上,去年上海地产集团就对中华企业做出了一系列动作,来支持中华企业的重组,包括资产置出和人事调整,而中华企业前10大股东的构成亦出现微妙变化。

早在2015年,中华企业控股子公司上海房地(集团)有限公司将其所持有的上海国际汽车城置业有限公司40%股权,以6.52亿元的价格出让给人上海万上星安投资管理有限公司;并将中华企业本身持有的天津星华商置业有限公司和天津星华府置业有限公司各30%股权,以3.99亿元的价格转让给天津大唐房地产开发有限公司。

2015年11月,中华企业领导班子改选,蔡顺明当选董事长,而这位董事长同时还是地产集团的副总裁和绿地控股股份有限公司的董事长,这为中华企业的重组预留了想象空间。此外,领导班子中还包括曾任上海中星副总经理的蒋振华、计划财务部会计师的王幸儿和综合管理部经理的陈洪。

在剥离非主业资产并梳理领导班子成员之后,中华企业再次踏上重组之路。上述资深市场人士亦指出:“2015年年底的时候,中华企业的股东变成了个人投资者居多,这说明地产集团在此之前就做好资产注入的准备了,半年的窗口期可以供地产集团解决同业竞争,也给投资者提供了时间。”