“狼性”汇添富 集中持股逼近红线

摘要 (整理:新京报记者郭永芳时间:截至5月15日)新京报制图/高俊夫上海师范大学商学院投资与保险系副教授黄建中基民小周每天晚上都会看看自己养的基金。“每天数点钱的感觉真好”,小周说,今年年初,他买了5万元汇添富的基金,现在账面已经10多万元了。5月12日晚,小周看到一则消息——《监管层紧急约谈基金公司,

|

|

(整理:新京报记者 郭永芳 时间:截至5月15日) 新京报制图/高俊夫 |

上海师范大学商学院投资与保险系副教授黄建中 |

基民小周每天晚上都会看看自己养的基金。“每天数点钱的感觉真好”,小周说,今年年初,他买了5万元汇添富的基金,现在账面已经10多万元了。

5月12日晚,小周看到一则消息——《监管层紧急约谈基金公司,要求适当控制买入创业板节奏》,汇添富和另外两家基金公司易方达、嘉实被点名。虽然之后三家公司予以否认,说“根本没有约谈这件事”,但见惯了“狼来了”的小周宁可信其有。“最近证监会一再警示创业板风险,创业板的基金可能真是要调整了。前期赚得也蛮多了,先减一些。”第二天,他赎回了3万元的基金。

5月15日,证监会新闻发言人邓舸发话:“没有调查或者窗口指导”。5月18日创业板逆势大涨4.23%,再创历史新高。

但围绕汇添富集中持股的质疑并没有结束。本周一,质疑声再次袭来。华信国际一季报显示,汇添富旗下公募基金持有华信国际的股权比例为8.43%;如果加上汇添富管理的社保组合、年金组合(非公募基金),持有华信国际股本的比例则达到11.88%。

在基金业,一直有着一条“双十”规定:单一基金和由该公司管理的其他公募基金共同持有一家上市公司股权不得超过10%;单一基金持有上市公司的股权不得超过基金净值10%。

汇添富再度陷入坐庄操纵股票的质疑声中。汇添富方面给新京报记者的回复是:“一切合规合法。”

【事件】

强势控盘多只创业板股逼近红线

重仓持有安硕信息、光环新网、赢时胜、东方国信、鼎捷软件等多只创业板股票,逼近10%持股限制。

2014年下半年以来,A股疯涨,A股基金同样出现了惊人的涨幅。截至5月18日,净值涨幅最大的基金今年以来的回报已经超过180%。

从这些涨幅惊人的基金季报来看,不少公募基金都集中重仓一些小盘股票,其中以汇添富旗下基金最显眼。

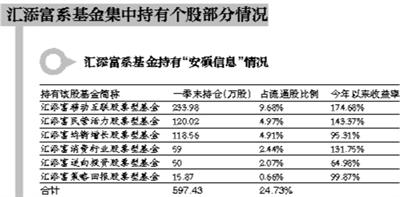

以汇添富重仓持有的安硕信息为例,十大流通股中,汇添富基金占了5个,其中汇添富移动互联、汇添富民营及汇添富均衡增长分别占流通股比例达9.68%、4.97%和4.91%。另有汇添富消费行业基金及汇添富逆向投资基金位列十大流通股东的第七和第十位。照此计算,汇添富持有安硕信息的流通股达24.73%,占总股本的8.47%。

汇添富重仓的高价股远不止此。据Wind数据显示,另一只创业板高价股光环新网,截至5月19日,今年以来涨幅达到413%,其中汇添富成长焦点以6.84%的持股流通比成为光环新网的第二大流通股东。另有7只汇添富旗下的基金对该公司有不同比例的持股,使其对该股票的持股数已占流通股的超20%。此外,还有赢时胜、东方国信、鼎捷软件三只创业板股票遭汇添富强势控盘。

另一个被质疑的案例是华信国际,该公司季报数据显示,汇添富旗下公募基金持有华信国际的股权比例为8.43%;但如果包括汇添富管理的社保组合、年金组合(非公募基金)在内,持有华信国际股本的比例则达到11.88%。

5月12日,传言称监管层当天下午约谈汇添富、易方达和嘉实三家基金公司的风控总监,要求各自控制买入创业板股票的节奏,在风险控制前提下,适当配置创业板股票。

但随后5月15日的证监会发布会上,该消息被证监会否认。部分基金公司人士也指出,证监会“指导”了部分基金公司的风控管理,但并未直接约谈投研。

从一季度数据看,汇添富持有多个重仓股已经逼近10%限制,但并未逾越红线。

“基金公司一般不会犯这种低级错误,除非是被动超限,不过这也是被允许的。”一位基金人士表示。所谓被动超限,就是由于股票停牌等原因造成的估值变动,但又因停牌无法减仓而造成持仓比例超过10%的限制。

【疑问】

是基金还是散户推高了股价?

汇添富旗下多只基金收益率飞涨。易方达系、华商系基金也存在集中持股情况。分析称,不排除跟风效应,散户或成接盘者。

虽然汇添富旗下基金并没有触及“双十”规定,但其集中持股的模式被指为“控盘团炒”。

以安硕信息为例,汇添富持有25%左右的流通股,意味着基金可以左右该股涨跌。安硕信息从年初的63元/股,到5月13日最高一度为474元/股,成为两市最贵股票。

而这些股票也让汇添富旗下多只基金变身“神基”。今年以来,汇添富移动互联、汇添富社会责任、添富民营和汇添富消费行业分别凭借191%、174%、156%和144%的收益率跻身同类股基TOP10,分别位居榜单第2名、第4名、第7名和第9名。

高度集中持股的情况在基金行业并非只有汇添富一家。一季报显示,易方达系重仓全通教育,持其流通股7.35%的股份,华商系偏爱京天利,占流通股23.53%。

这引来了市场的质疑,同一基金公司旗下多只基金会不会“同门抬轿”、联手坐庄抬高股价?

“基金经理会根据公司投研团队的研究结果选股,同一家基金公司的策略当然是大体相同,看好同一只也并不奇怪,基金公司并没有违规,一切都在合规合法的前提下进行,有什么不可以呢?”一位重仓创业板的基金经理对新京报记者说。“不买心急,买了心慌”,这是目前许多基金经理的心态写照。因为业绩考核压力使得基金经理无法抗拒买入和集中持有热门股票。

一位基金人士表示,如果基本在同一时间买入,那么就是一致看好,但如果是分拨买入,则确实有同门抬轿的嫌疑。这个监管部门应该很容易通过交易信息查出来,但从公开信息则无法得知。

济安金信基金评价中心副总经理王群航则认为,在助推股价上,散户的影响更大。他测算,基金新增可入市资金量,占创业板市场每个交易日平均成交金额的比例从未超出过10%,如此低占比的新增资金入市总量,就算全部进入创业板,对该板块的影响应该不会很大。而散户资金其实比基金实力更为强大,在最为疯狂的4月份,可以入市的新资金总量高达6.25万亿元,这个数额的新增资金总量,是同期公募基金可入市额总量的30.38倍。

另外,不排除季报公布后的“跟风效应”。比如近年来的“泽熙概念股”、“王亚伟概念股”,往往一公布就迎来追随的资金。

以安硕信息为例,汇添富旗下基金投资加仓的主要时间段为去年下半年至今年1季度,建仓成本都非常低。而对于东方财富的投资,汇添富旗下组合首次露面可追溯到2013年4季度。

“公募基金难以把创业板推上高位,外部新增资金才可能是推高创业板市场的主力。”王群航说。一位业内人士也指出,基金效应确实引来了不少散户投资者,散户可能真的成了接盘者。

【进展】

风险放大部分基金开始调仓

随着持仓问题曝光风险正在放大,知情人士称,进入二季度后汇添富对重仓个股可能已主动逐步减仓。

随着集中持仓的问题逐步曝光,汇添富系的风险正在放大。一旦创业板大跌,汇添富首当其冲。

一位基金经理分析,目前创业板交投活跃,处于上涨趋势中,流动性还不成问题;一旦市场调整,投资者赎回基金,汇添富基金重仓“控盘”就变成了风险。以安硕信息为例,一旦持有该股四分之一流通股的汇添富应对赎回开始抛售,股价可能会出现连续跌停的局面,而下跌又会加剧投资者赎回。

“基金公司对此并没有较好的风险控制方法。”该基金经理指出。

目前数据均为汇添富一季末的持仓数据,一位知情人士向新京报记者表示,汇添富旗下基金自进入二季度后,对于一些大幅上涨的互联网股票,并没有明显的加仓行为,并且对于持股集中度高的个股可能已经主动逐步减仓。

另一部分基金公司的调仓可能更为明显,一基金经理对新京报记者表示:“前期上涨过猛的股票已经逐渐清了,现在拿的创业板股票都是前期涨得不太多的,也增加了一些债券、货币的配置,增厚点安全垫。”

兴业全球总经理杨东,在4月底的时候发出“看空”警示,他曾在6000点劝基民赎回。据新京报记者了解,兴全旗下基金已经调整仓位,混合基金等非股基金都已减少拿票。

但也有坚持看好新兴成长股的。好买基金研究中心研究员周子涵就认为,创业板上涨逻辑仍然不变。首先,目前我国GDP增速仍处于低水平,国家需要通过经济转型、创新企业来推动经济发展。今年以来,创业板的上涨幅度已经破百,看似惊人,但实际上,从长期来看,自去年7月份以来,主板市场一轮又一轮的累积上涨幅度也达到了翻倍的程度,同期与创业板涨幅基本保持一致。因此,即便在前期创业板疯涨之后,仍在合理的上涨区间。

疯狂的创业板泡沫有多大?上述重仓创业板的基金经理对新京报记者说:“存在即合理,尊重市场。”面对近期集中的质疑声,这位基金经理无奈地说:“基金业绩不好的时候被骂,今年基金业绩很好,为投资者赚了那么多钱,还是被骂。”

而对于小周这样的基民来说,他的判断很简单,“能帮我赚钱就是好公司。” 新京报记者 苏曼丽

■ 公司动向

“灵魂掌门”离职 “狼性”汇添富增变数

在全国近百家基金公司中,汇添富是2005年成立的新生代代表,凭借今年一季度令业界震惊的增速,汇添富基金规模也从行业第11跃居第6,成为上海基金业“老大”。但执掌10年的灵魂人物——原总经理林利军今年4月的离职,让这家正在飞奔的基金公司增添变数。

“一季度汇添富很激进,股票基金增长应该是最多的,要知道在一季度,汇添富还对旗下基金进行了‘限购’”。上海一家基金公司人士说道。

汇添富在一季度频繁下调基金的限购额度,从日均限购10万元到5万元,甚至有的基金限购1万元,但规模仍迅速膨胀。一季度末,汇添富基金总规模为1942亿元,单季增长800亿元,这是除了天弘基金之外增长最快的基金公司。

汇添富在业界以“狼性”文化著称。在日常的工作中,汇添富要求员工“每日三问”。其中一问就是:“今天我做了最后1%的努力了吗?如没有,请反问,我是不是一个平庸的人?”

“他们很拼,创新挺强的,比如电商、货币基金,汇添富都走在业界前头。同时给人印象深刻的还有汇添富的加班文化,汇添富鼓励加班,因为老板就很拼,经常加班。”上海一家基金公司人士对汇添富如此评价。

而“狼性”文化的核心人物,是汇添富原总经理林利军。

据知情人士称,在汇添富,自上而下没有一个人不佩服林利军,事必躬亲是他的标签,多年来汇添富实行“总经理负责制”,这也让林利军在公司内部经营管理中拥有较大的话语权,林利军的个人色彩很浓。

林利军离职创业,这位掌舵汇添富10年的灵魂人离去,让汇添富增添变数。林利军离职“奔私”时也说道:“现在的汇添富需要减少人格化色彩,走更加职业化的道路。”

一家上海基金公司负责人对记者表示,林利军是汇添富发展的战略制定者,林的离开短期内不会有影响,但未来1-2年还不好说,林走之后汇添富的人事变动也很厉害,汇添富的势头能否保持,是新汇添富的一个考验。

■ 对话专家

“‘双十’制度应按流通股核定”

上海师范大学商学院投资与保险系副教授黄建中认为,股价推高与基金公司关系很大

针对基金公司集中持股现象,新京报记者专访了曾实名举报我武生物寻租腐败、上海师范大学商学院投资与保险系副教授黄建中,他认为安硕信息等股价推高与基金公司“有很大关系”。

新京报:最近对基金公司集中持股的问题质疑比较多,你觉得像全通教育、安硕信息这些高价股是基金推高的吗?

黄建中:是有很大的关系。现在创业板的盘子小,基金的集中持股就能控制这个股票。而且新基金不断发行,不排除用新资金给老基金抬轿子。持股越多这种动机越大。

新京报:有观点说,散户的资金比基金的还多,可能是散户跟风操作抬高了股价。

黄建中:这些股票在基金季报之前就已经出现了股价异动,如果说散户跟风操作也只能是基金季报公布之后4月份的事。

新京报:虽然质疑声很大,但从数据看,这些公司都没有违反“双十”的持股规定,怎么看?

黄建中:是不是触犯也有待商榷,比如汇添富持股华信国际,如果加上汇添富代管的社保,那么他们的持股比例就超过了10%。社保基金四一六组合由汇添富管理,其买卖华信国际股票由汇添富说了算,跟汇添富旗下其他基金在买卖华信国际股票问题上实属一致行动人,应该算入汇添富合计持股。

这就好比庄家买100个身份证,以100个人的名义开户买股票,虽然账户名不一样,但是却是同一个人在操作,这就是操纵。在法律上,以一致行动人作为标准更为准确。

新京报:那“双十”的规定是不是应该做出修改?

黄建中:现在“双十”规定是按照总股本来要求的,应该用流通股的比例更为合理,因为现在一些创业板的股票盘子很小,单个基金就可以控盘了。

当年制定“双十”制度时,一方面防止基金公司集中持股风险,另一方面,也是防止操纵股价的行为。当时制度设计时只有主板,还没有创业板这么小的盘子。但现在情况已经背离了立法的原意。我认为应该按流通股来核定10%的比例。 新京报记者 苏曼丽

更多详细新闻请浏览新京报网 www.bjnews.com.cn