硅谷天堂模式有多厉害?收购资产亏损了,它还能收益翻倍!

摘要 3月10日,上市公司斯太尔(000760)发布公告称,3月9日收到股东天津硅谷天堂的通知,其已于2016年12月29日至2017年3月9日期间,通过深交所大宗交易及集中竞价方式累计减持公司1935万股股份,占公司总股本的2.45%。现在的上市公司斯太尔,原名为博盈投资。2013年,在成功收购奥地利柴

3月10日,上市公司斯太尔(000760)发布公告称,3月9日收到股东天津硅谷天堂的通知,其已于2016年12月29日至2017年3月9日期间,通过深交所大宗交易及集中竞价方式累计减持公司1935万股股份,占公司总股本的2.45%。

现在的上市公司斯太尔,原名为博盈投资。2013年,在成功收购奥地利柴油发动机厂的Steyr Motors之后才更名的。

当初这件收购案背后的资本运作,硅谷天堂(833044)的“助力”不可小觑。

擅长“PE+上市公司”模式运作的硅谷天堂,在当时的收购案中“身兼多职”:既是博盈投资收购资产的交易对手,同时也是上市公司定增融资的认购方。

非但如此,硅谷天堂还引入第三方作为新的实际控制人,巧妙避开了发行股份收购资产的监管红线。

因此,这场收购案曾经一度被市场人士称为硅谷天堂“PE+上市公司”模式的经典案例。

但是现在硅谷天堂要“跑”了。

硅谷天堂拟清仓斯太尔,套现近2亿

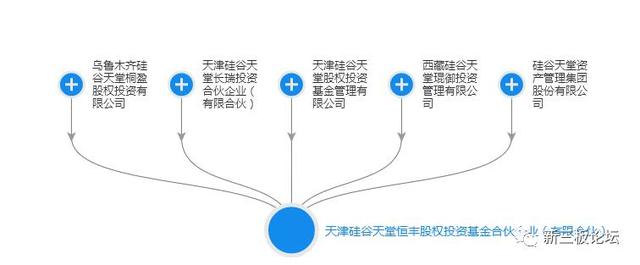

天津硅谷天堂,全称天津硅谷天堂恒丰股权投资基金合伙企业(有限合伙),执行事务合伙人为天津硅谷天堂股权投资基金管理有限公司,是硅谷天堂的子公司。

天津硅谷天堂恒丰股权投资基金合伙企业(有限合伙)股权结构如图:

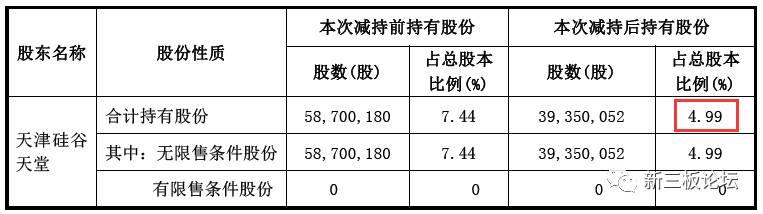

这次减持完毕后,天津硅谷天堂持有公司股权刚好下降到“披露红线”5%以下,只持有公司4.99%的股权比例。根据之前的公告披露,硅谷天堂在2017年12月29日之前,也会逐步减持剩余股份。减持原因为“自身资金需求”。

此次减持,按减持均价10.32元/股算,天津硅谷天堂套现近2亿元。剩余4.99%股份,按3月15日斯太尔的收盘价10.06元/股算,持股市值接近4亿元。

那么,在这场收购案中,硅谷天堂的投资收益怎样呢?

收益几何?

要想知道硅谷天堂在此次收购案中,从主导收购到退出的收益怎样,还得从2012年那起收购案开始说起。

还原硅谷天堂“PE+上市公司”资本运作始末

2012年3月20日,为了收购斯太尔发动机有限公司(Steyr Motors GmbH),硅谷天堂专门设立了武汉梧桐硅谷天堂投资有限公司(下称武汉梧桐)作为收购主体,用以持有Steyr Motors股权、规划和统筹Steyr Motors的经营业务和国产化生产事宜,没有实质进行其他经营性业务。

半年后,2012年9月25日,武汉梧桐以3425万欧元(折合人民币2.8亿元)的价格收购了具有150多年历史的奥地利公司——斯太尔发动机有限公司及其子公司 100%的股权(就是Steyr Motors)。

一周后的9月30日,经审计,武汉梧桐拟以5.4亿元、溢价89%的价格被博盈投资收购(后面被收购时不是这个价格)。收购案一直谈到第二年年末。

2013年11月,新时代证券作为保荐机构,博盈投资以每股4.77元的价格定向增发3.14亿股,募集资金接近15亿元。其中5亿元用于收购武汉梧桐100%股权(最后收购价为4.4亿元+2013年武汉梧桐的净利润7.76万元)。

当时的认购方分别为英达钢构、长沙泽瑞、长沙泽洺、宁波贝鑫、宁波理瑞和天津恒丰等6家机构投资者。

其中,英达钢构认购4亿元,后来跻身博盈投资的第一大股东(持股15%),并成为该上市公司的控股股东;天津恒丰(即上文提到的拟清仓公司天津硅谷天堂)认购2亿元。

也就是说,在此次收购案中,一方面,硅谷天堂设立子公司武汉梧桐为收购主体跨境收购斯太尔,并将其打包给上市公司博盈投资;另一方面,以另一子公司的合伙企业天津硅谷天堂为投资主体,认购上市公司发行股份,并且认购股份后承诺只做斯太尔的财务投资者,不参与上市公司的经营管理和表决。

同时,受让控制权,为斯太尔引入新的实际控制人英达钢构。

这样做,巧妙避开了《重组管理办法》第四十二条中发行股份收购资产的规定。

因此此次收购案,经常被业内人士称为硅谷天堂“PE+上市公司”模式的经典案例。

硅谷天堂收益翻倍"全身而退"

当时新发行的股份于2013年12月10日在深交所上市,锁定期3年。也就是,2016年12月10日解除限售。

股份解禁半个月后,天津硅谷天堂就开始减持,并计划12个月内“全身而退”。

至此,天津硅谷天堂已几乎完成了整个“PE+上市公司”模式的整个流程,从收购斯太尔、到被上市公司收购、再到以认购方方式入股、最终股份解禁退出,沿袭的是标准的“收购资产-扶持并购-定增进入-套现退出”的运作路径,前后历时接近5年时间。

与2.8亿元收购奥地利公司和2亿元入股上市公司的成本相比,武汉梧桐后来作价5亿元出售给上市公司、天津硅谷天堂最后已套现2亿元仍拥有4亿元持股市值,硅谷天堂前后的投资收益达130%。

5年投资收益130%,这在资本市场称不上“神话“。但是在投资标的连续两年亏损的情况下仍然能实现收益翻倍,这在投资界也能算是一笔不错的收益。

值得注意的是,同期定增进入的宁波理瑞,比硅谷天堂还心急:本来公告拟减持800万股的,后来多减持了70万股,减持数量超出减持计划范围,被湖北证监局出具了警示函。

那么问题来了,为什么他们如此着急着退出呢?

收购标的亏损不达标,市场一地鸡毛

当然,除了硅谷天堂减持公告里说的“自身资金安排需要”的原因外,论坛君认为,或许还跟斯太尔的业绩情况有关。

在收购Steyr Motors之前,博盈投资(斯太尔前身)每年的净利润只是百万级别:2011年和2012年扣非后的净利润分别为404万元、204万元。

但是当时博盈投资新一轮融资后的控股股东英达钢构,却与当时的6位认购方签下了高业绩承诺协议:承诺博盈投资2014年度、2015年度、2016年度每年实现的经审计扣非后的净利润分别不低于2.3亿元、3.4亿元和6.1亿元。到期业绩未达标,英达钢构将按承诺利润数与实际盈利之间的差额对博盈投资进行补偿。

但斯太尔2014年扣非后的净利润为666万元、2015年亏损2.1亿元,与当初的业绩承诺相距甚远。

对此,英达钢构已对斯太尔2014年和2015年的业绩作出了补偿:2014年英达钢构提交了业绩补偿款1.56亿元、2015年业绩补偿3.5亿元(期间延缓提交补偿款,多给了724万违约金)。

如今,斯太尔的2016年年报虽未公布,但从其2016年上半年亏损8183万元的业绩来看,去年全年的业绩还是与当初承诺的扣非净利6.1亿元差之千里。

如若斯太尔今年继续亏损,英达钢构仍需履行业绩补偿的承诺,并且业内人士其预计今年的业绩补偿款将超过6亿元人民币。

加上前两年的补偿款,英达钢构因签下高额业绩承诺而对斯太尔做出的业绩补偿将累计超过10亿元。

斯太尔业绩不达标,或许这就是如今硅谷天堂要“清仓”的主要原因。

回顾此次收购案,“主导者”硅谷天堂当然是最大的赢家,获益的还有当初在收购停牌前进入的散户后来收获了几个涨停板。

然而硅谷天堂退出后,留给市场的是业绩亏损的上市公司斯太尔。以及三年累计补偿业绩10亿元+5年前4亿元入股的控股股东英达钢构,估计也是一脸“黑人问号”。

那么问题来了,面对斯太尔持续两年亏损的局面仍然“不离不弃””的英达钢构,到底是何许人也?

英达钢构,全称东营市英达钢结构有限公司,后更名为山东英达钢结构有限公司,是一家专门从事钢结构设计、加工、制作与安装的专业化施工企业,注册资本1.5亿元。

自其5年前入股斯太尔之后就没有出现过相关减持动作,甚至其持股比例在斯太尔后来的一次定增中从15.21%下降为14.89%,之后还增持了16.56万股,截至3月15日仍持有斯太尔14.91%的股权。5年来一直为斯太尔第一大股东。

孰之对与错?

当然,这不能怪硅谷天堂。

硅谷天堂在2016年中报中对“PE+上市公司”模式做出了解释:公司以帮助上市公司改变价值、提升价值和创造价值为宗旨,为合作上市公司提供战略梳理、管理咨询及并购整合顾问服务。

当时博盈投资收购武汉梧桐时,“斯太尔”还处于盈利状态,并且注入资产时博盈投资还公告称“本次非公开发行及募集资金投资项目实施完成后,公司持续盈利能力和利润水平将得到大幅提高。”

谁知道后来斯太尔的业绩亏得一塌糊涂呢?

资本市场就是这样,几家欢喜几家忧。英达钢构也只能“愿赌服输”。

号外!!~~

想了解最火的新三板公司?

想与新三板各门派华山论剑?

想在中国的纳斯达克实现财富自由?

长按下方二维码,添加微信号sbxxasb2

拉你进“新三板论坛交流群”

·END·

新三板论坛

最具价值的原创新三板微信号

长按上方二维码关注我们

微信号:zqsbxsb