2018私募十大关键词:监管趋严、外资私募、马太效应

摘要 2018年,是中国资本市场不平凡的艰难一年。金融市场动荡加剧,截止到最后一个交易日,上证指数、深成指和创业板三大指数,年内跌幅分别为-24.59%、-34.42%和-28.65%。在全球各主要资本市场排名倒数。2018年是一个戊戌之年,也是整个私募行业风起云涌的一年。对于私募人士来说,以往跑马圈地的

2018年,是中国资本市场不平凡的艰难一年。金融市场动荡加剧,截止到最后一个交易日,上证指数、深成指和创业板三大指数,年内跌幅分别为-24.59%、-34.42%和-28.65%。在全球各主要资本市场排名倒数。

2018年是一个戊戌之年,也是整个私募行业风起云涌的一年。对于私募人士来说,以往跑马圈地的狩猎时代已经过去,资管新规尘埃落定,爆雷跑路层出不穷,业绩寒冬清盘不断……作为资本市场中的一部分,私募基金同样走过了不平凡的一年。

焦虑和迷茫,是这一年行业的主色调;资管新规、监管趋严、马太效应、创新求变等词语,成为了私募行业的年度关键词。

经过近几年的飞速发展,私募基金行业已经成为金融市场的重要组成部分,随着私募行业的大发展,监管力度也在不断加强,“史上最严监管”频频出台,一系列政策文件逐步落地,执法力度和密度持续增加,严监管俨然成为了私募行业在2018年的关键词。

今年,私募行业的监管政策频出。一方面明令禁止私募行业在发展过程中出现的乱象行为,另一方面加强了对申请、备案、变更登记等多个环节的指令规定,意在引导私募行业走上规范发展之路。

在深化建设信用体系方面,中基协发布《私募证券投资领域的信用信息报告规则》,从合规度、稳定度、专业度、透明度四个维度建立了15项指标,给投资者提供作为决策分析的依据。

在明确投资范围方面,中基协发布《私募投资基金备案须知》,重申“不得变相保底保收益”,且明确了私募基金的投资不应是借贷活动。

在产品备案规范方面,中基协发布《私募投资基金命名指引》,明令禁止了虚假记载和误导性陈述,且在产品的类别、形式等方面给予了正确规范,如产品名称应当包含“私募”及“基金”字样,以避免与公募基金混淆等。

在提高登记透明度方面,中基协发布了新版《私募基金管理人登记须知》,打击了股权代持、股权架构不稳定等登记中常见的不合规问题,提升私募行业自律管理效能。

回顾整个私募行业从野蛮生长到如今规范运作的发展历程,可以看到严监管已经成为一种趋势,促进私募行业向合规性、专业性方向发展。自律规范、立法约束和行业监管都是私募合法经营的制度基础,也是发展壮大的基石所在。

2017年被成为私募年,私募基金在近两年获得了高速发展,但随着资管大时代的来临,行业发展良莠不齐的现象也同步显现。

今年4月份,经国务院同意,央行、银保监会、证监会和外汇管理局联合发布了资管新规。总体来看,主要内容包括了统一监管标准、消除多层嵌套、减少监管套利、打破刚性兑付和规范资金池、降低期限错配、减少流动性风险等。业内人士认为,资管新规的落地对于我国资产管理行业的发展影响重大。

受到资管新规关于取消多层嵌套和禁止资金池的影响,使得私募资金的很多运作方式在新规下都不可行,这在一定程度上加剧了私募的融资难度。尤其处于今年的弱市环境下,投资者信心不足,机构新发产品的动力也大幅减少,私募机构的投资能力面临着严峻的考验。

过去的一年里,A股实现了入摩入富,这是A股国际化的重要一步,也是中国市场国际化的程碑式事件,外资私募进军中国的步伐也逐步加快,纷纷摩拳擦掌加速布局中国市场。

2018年,安中、元胜、桥水、毕盛、瀚亚、未来益财等6家外资机构登记成为私募证券投资基金管理人,加上去年拿到牌照的10家机构,已有16家外资私募进入中国。

同时,外资私募在产品发行上也动作迅速。目前已有13家外资私募进行了合计25只的产品备案,其中20只为今年新备案产品。尤其是进入下半年以来,外资布局速度加剧,仅仅在10月和11月两个月里就有7只产品备案。

随着行业开放程度的提升与市场国际化的加速,土洋私募基金竞合时代已经悄然来临,洋私募的到来对国内本土私募而言既是机遇也是挑战。

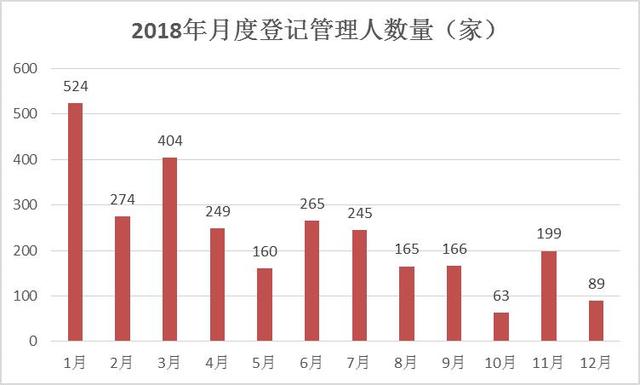

2018年,私募行业遭遇了全面回调,无论是私募管理人数量,还是新增私募产品数量,都有了一定程度的下降。随着私募行业监管日渐严格,疯狂增长的阶段已经过去,在2018年的下半年,每月新增管理人数量连续5月都低于200家。

数据来源:中国基金业协会

虽然今年私募机构数量和行业规模整体变动不大,但却蕴藏着行业内巨大的两极分化,尤其体现在募资问题上。在市场萧条的环境下,募资难成为了行业共识,但由于大型老牌私募对于产品发行并未有太急切的意愿,所以在募资上并未存在过大需求;而中小私募为了能撑过这场“寒冬”, 在产品发行和募资方面都有着强烈的需求。

此外,马太效应的另一个表现在于,大型老牌私募在市场上有着较高的品牌知名度,品牌价值也越来越高,可以更有效的吸引到机构客户与个人客户,因此即使是弱市也可以占据着较大的市场份额。而相对应的,在市场有限的情况下,中小私募吸引客户的难度会加剧,占有的市场份额也会相应的减少,甚至甚至一些私募公司因为经营困难而被市场所淘汰。

今年以来,国内宏观经济增速下行压力较大,整个资本市场都略显艰难,A股继高位探底后一路跌跌不休,沪深两市年度跌幅均超过20%,为表现最差年度之一。

在此背景下,国内私募基金也亏损严重,根据私募排排网初步数据统计显示,2018年高达80%以上的私募基金出现亏损。在股市寒冬之中,不少私募也迎来了业绩寒冬,尤其是股票策略类私募,业绩可谓是一片惨淡。虽然有个别私募踩对了节奏,实现逆势走红,取得较好的收益,但整体而言,整个私募行业仍然是损失惨重。

百亿级别股票策略私募在2018年的市场环境下也出现了首次全线告负的局面,身处市场寒冬之际,曾经的明星私募也回天乏力,一些老牌知名私募也难逃净值下滑、规模缩水的厄运。

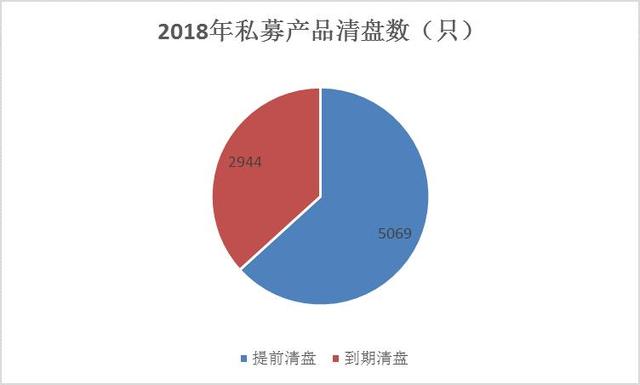

2018年A股的各大指数持续走弱,私募产品的运行情况也同样不容乐观,由于市场遭遇极端风险事件频频发生,在今年全部清盘的私募产品中,最大的特点就是提前清算的产品数量首次超过到期清算的产品数量。

今年多数私募基金在寒冷中度过,净值大跌,产品清盘创新高,甚至一些明星机构也未能幸免。根据私募排排网统计数据显示,在2018年里,私募产品总清盘数8013只,其中提前清盘产品高达5069只。其中,清盘的股票型私募产品数量也多过往年,达到了3602只。

数据来源:私募排排网

2018年私募基金清盘产品数量超过8000只,而在2014年至2017年,各年清盘的基金数量分别为782只、1824只、2288只和3572只。由此可见,2018年的私募清盘数量明显多过往年。此外,因监管合规成本、运营成本、人员成本的增长,加上过去一年的市场不稳定等因素,注销与撤销或转让的私募管理人也越来越多。

在2018年私募行业一大关键性事件是首见国内百亿私募下调管理费,去年9月1日,深圳大型私募凯丰投资将旗下所有产品的管理费率降低为1%每年,成为行业内首家规模百亿以上下调管理费的私募。

行情不好,私募机构在市场上的竞争也日趋激烈,在行业“尖子生”都开始下调管理费的情况下,更是加剧了这一竞争场面。同时,随着大量洋私募进入中国,通过降低管理费用吸引中国投资者,未来“低固定管理费+高业绩分成”、“低固定管理费+分阶提取业绩分成”可能成为常态。

在激烈的市场竞争下,创新求变也成为了行业发展的一大关键词。根据中基协数据显示,截止2018年12月31日,私募基金管理人共24448家,管理基金规模将近13万亿。私募数量与规模的快速增长让私募机构面临很大的竞争压力,同时也让投资者在选择私募产品时不知所措。

12月2日,银保监会正式发布实施《商业银行理财子公司管理办法》,推动银行理财回归资管业务本源,引导理财资金以合法、规范形式支持实体经济,投资金融市场。

本文源自私募排排网

更多精彩资讯,请来金融界网站(www.jrj.com.cn)