谁说房企补血难?华夏幸福一周获60亿永续信托贷款

摘要 相关阅读:最新干货!解析信托公司开展的永续债业务贷款、债券、信托融资全面收紧!房地产找钱不容易打监管的擦边球?中原信托、中信信托向华夏幸福发放60亿永续信托贷款 新浪财经讯 据华夏幸福近日公告,中信信托、中原信托共向华夏幸福间接全资子公司九通投资发放永续信托贷款60亿人民币。所谓永续信托贷款,实际上

相关阅读:最新干货!解析信托公司开展的永续债业务

打监管的擦边球?中原信托、中信信托向华夏幸福发放60亿永续信托贷款

新浪财经讯 据华夏幸福近日公告,中信信托、中原信托共向华夏幸福间接全资子公司九通投资发放永续信托贷款60亿人民币。所谓永续信托贷款,实际上是信托公司开展的永续债业务。

永续债,也叫无期债券,是非金融企业(发行人)在银行间债券市场注册发行的“无固定期限、内含发行人赎回权”的债券,是比普通债券利息更高的一种融资工具。由于发行人后期可以赎回,因此永续债有“债券之名、权益之实”的称号。在下半年房地产融资不断收紧的压力之下,高利息的永续债成为了许多房地产企业的无奈选择。

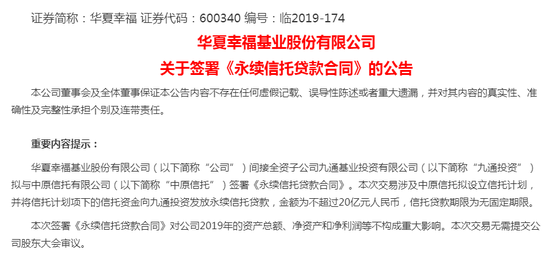

9月6日,华夏幸福基业股份有限公司(以下简称“华夏幸福”)发布公告称,其间接全资子公司九通投资拟与中原信托有限公司(以下简称“中原信托”)签署《永续信托贷款合同》。

中原信托拟设立信托计划,并将信托计划项下的信托资金向九通投资发放永续信托贷款,金额为不超过20亿元人民币,信托贷款期限为无固定期限,用于九通投资补充营运资金、偿还金融机构借款、兑付商业承兑汇票等, 华夏幸福为此提供无条件不可撤销的连带责任保证担保。公告显示,该笔信托贷款的初始利率为9.5%,随后每隔1.5年增长2%,最高不超过12%。

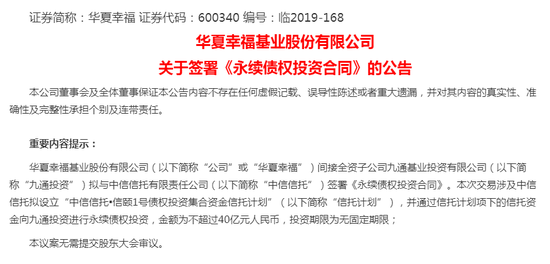

9月4日,华夏幸福公告,九通投资拟与中信信托有限责任公司(以下简称“中信信托”)签署《永续债权投资合同》。中信信托拟设立信托计划,并通过信托计划项下的信托资金向九通投资进行为不超过40亿元人民币的永续债权投资,投资期限也为无固定期限,用于投资九通投资部分产业新城PPP项目开发建设和偿还下属子公司债务. 华夏幸福为此提供无条件不可撤销的连带责任保证担保。公告显示,该笔信托贷款的初始利率为9.5%,随后每隔1.5年增长2%,最高不超过12%,与上述中原信托发放的信托贷款利率安排一致。

同策研究院数据显示,截至8月房企新增债券类融资成本7.06%,其中,境外债券融资成本8.17%。相较同行业平均水平,华夏幸福两笔信托贷款年利率高达9.5%~12%。

两份公告均显示,除非发生强制支付事件,九通投资在本合同项下的每个支付日可以自行选择将对应的当期利息以及已经递延的所有利息推迟至下一个支付日支付,且不受任何递延支付次数的限制。

强制支付是指,任一利息支付日前12个月内,发生以下事件之一的,九通投资不得递延当期利息以及已经递延的所有利息及复利:(1)向股东分红或向偿还顺序劣后于本笔永续贷款的其它权益工具(包括不限于永续债)进行付息/还本;(2)减少注册资本。

华夏幸福还表示,根据财政部发布的《永续债相关会计处理的规定》等相关规定,公司拟将中原信托本次提供永续信托贷款作为权益工具计入公司所有者权益,具体情况以年度审计结果为准。

永续信托贷款是不是监管的擦边球?

所谓信托公司发行的永续信托贷款,实际上是信托公司开展的永续债业务。由于国内环境不支持无期贷款,因此当前市场中“永续债”需借道资管计划和委托贷款等环节。此外永续债在核算时往往算作权益而非债务,因此很大程度上可修饰房企的资产负债表。

永续债的偿付顺序一般都比较靠后,次于公司的普通债务而优于优先股和普通股。而且,永续债可以设置利息延期支付条款,即公司不支付当期利息时不构成违约。由于永续债的这些特性,它们往往被计入权益而不是负债。“债券之名,权益之实”是永续债产品的灵魂。业内人士表示,永续债相当于债券中的股票,具有融资和降负债的双重优势,但后期较高的利率也会对公司盈利水平产生不利影响。

目前关于信托公司开展永续债业务并没有专门的法律规定和监管意见,关于永续债的规定多为会计处理方面的规定。在金融监管部门对永续债发布新规定之前,信托公司应按照普通信托融资业务对永续债资金用途合规性进行审查,比如不得用于土地储备、两高一剩行业、股票、股指期货等领域,如果涉及房地产开发,则应符合房地产开发贷款的监管政策等等。(相关阅读:会计新规剑指现有条款,永续债何处安放?)

监管频频出手整治房地产信托业务

今年以来,监管频频下文件规范地产信托业务,同时也加大了对违规信托公司的处罚力度。

据不完全统计,今年以来,已有至少9家信托公司违法违规被监管处罚,处罚原因不少涉及房地产信托,处罚金额从几十万元至二百多万元不等。合计罚没金额达1264.36万元,已经接近去年全年罚没金额。

比如3月7日,粤财信托被广东银保监局处以220万元罚款,罚款原因包括“违规开展房地产业务”;3月22日,北方信托被天津银保监局处罚80万元,原因是“违规发放房地产自营贷款”以及“信托资金违规发放房地产贷款”;5月23日,中融信托也因“开展房地产信托业务不审慎”遭到黑龙江银保监局处罚210万元。

今年5月,银保监会发文《关于开展“巩固治乱象成果 促进合规建设”工作的通知》(简称23号文),重申对房地产信托融资乱象的整治。针对房地产信托业务,明确提出将重点治理通过“股权投资+股东借款”“股权投资+债权认购劣后”、应收账款、特定资产收益权等方式变相提供融资等行为。

7月初,十余家信托公司被监管“约谈”,要求控制地产信托规模,确保2019年三季度末房地产信托业务余额较2019年6月末零增长;已备案项目不影响发行及成立,未备案项目一律暂停。此后光大信托等被媒体爆出暂停新增融资,进行余额管控。7月份时为梳理地产类项目的存量数据,暂时主动叫停所有地产类项目的募集。

8月初,银保监会向各银保监局信托监管处室(辽宁、广西、海南、宁夏除外)下发《中国银保监会信托部关于进一步做好下半年信托监管工作的通知》(简称64号文),传达下半年监管重点。其中指出,按月监测房地产信托业务变化情况,及时釆取监管约谈、现场检査,暂停部分或全部业务、撤销高管任职资格等多种措施,坚决遏制房地产信托过快增长、风险过度积累的势头。

责任编辑:唐婧