【行业概况】资管产品全梳理

摘要 如果将机构直接投资的股票、债券等底层资产称为大类资产,那我们可以将居民投资便利的理财资管产品称为“小类资产”。本文按照发行或销售资管产品的金融机构分类,对大资管背景中的小类资产进行详细梳理。 一、银行资管理财产品分类:银行资产管理产品包括理财产品和资产管理计划。理财分为保本、浮动和净值。投

如果将机构直接投资的股票、债券等底层资产称为大类资产,那我们可以将居民投资便利的理财资管产品称为“小类资产”。本文按照发行或销售资管产品的金融机构分类,对大资管背景中的小类资产进行详细梳理。

一、银行资管理财产品

分类:银行资产管理产品包括理财产品和资产管理计划。理财分为保本、浮动和净值。

投资门槛:不同产品不一。不过,2018年9月底,银保监会发布“理财新规”,将单只公募理财产品销售起点由5万降至1万,多数产品已降至1万起购。

购买渠道:银行网点、网上银行、手机银行、理财网站。注意不管通过哪种渠道购买,购买前均需亲自到银行网点做风险测评。

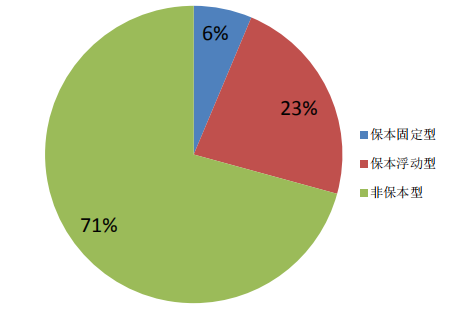

图1:银行理财产品结构

数据来源:Wind

二、公募基金

分类:按底层资产分(股票型、债券型、货币基金、混合型),按流动性分(封闭式、开放式),按交易场所(场内、场外),一些特殊的基金(ETF、分级基金、打新基金、QDII)

投资门槛:1-1000元

购买渠道:公募基金公司、银行网点、券商营业部、基金网站/app

三、私募基金

分类:股权投资、证券投资。本文讨论的是私募证券投资基金。

投资门槛:投资于单只私募基金的金额不能低于100万元。投资者的个人净资产不能低于1000万元、个人的金融资产不能低于300万元以及个人的最近三年平均年收入不能低于50万元。

购买渠道:建议直接通过私募基金公司购买,认真阅读购买合同

四、券商资管产品

由于有一定的投资门槛,同时资管只是券商的业务之一、渠道不如公募多,因此“国民度”略低。

分类:券商资管类的产品一般包括定向资管业务、集合资管业务、专项资管业务和收益凭证发行和转让。

投资门槛:定向资管要求客户资产净值不低于 100 万元人民币,限定性资管计划单个投资额度不低于5万元,非限定性资管计划单个客户投资额度不低于 10万元。

购买渠道:券商营业部、部分银行网点,不建议在网上购买。

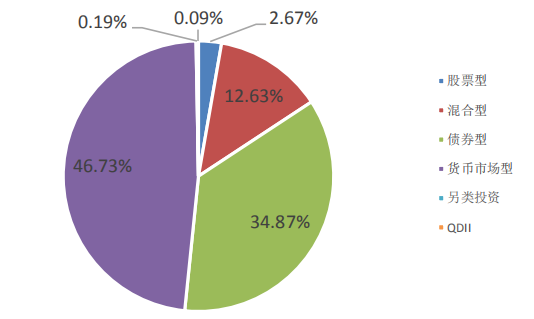

图2:券商资管产品结构(规模)

数据来源:Wind

五、保险

分类:按保险标的(寿险和财险),按收益分类(传统险、分红险、万能险、投连险)投资门槛:监管未设立门槛,根据保单决定购买渠道:保险公司、保险经纪公司

六、信托

分类:按初始信托资产(资金信托、动产和不动产信托、财产权信托、资金和非资金的组合信托),按收益分类(固定收益、浮动收益、固定+浮动收益)、按委托人数量(单一信托、集合信托)

投资门槛:一般为100万元起。并且《信托法》规定100-300万的个人投资者不超过50个人。市面上部分投资起点很低的信托产品,需要小心谨慎对待

购买渠道:信托公司、银行代销、券商代销、网络平台。

需要着重注意的是,虽然一些资管产品历史上确实存在刚性兑付的情况,但去年“资管新规”发布,新规要求资产管理业务不得承诺保本保收益,以净值化管理模式替代之前的预期收益率模式,及时反映收益和风险。出现兑付困难时,金融机构不得以任何形式垫资兑付。因而,投资者还是要认清楚产品的风险等级,购买适合自己风险承受能力的产品。

文章及图片来源:网络,如涉侵权,请联系我们。