【风险防范】爆雷企业破产重整实际操作中的问题

摘要 破产重整是企业陷入债务困境后的一种处理方式。上一轮破产重整的热潮起于2016年债券市场违约,以东北特钢、重庆钢铁为代表;近日富贵鸟重整失败,走向清算退市,使得破产重整再度引发市场的关注。一、什么是“破产重整”?破产重整,属于挽救企业的一种措施,是指缺乏偿付能力的发行人不进入资产清算环节,而是在法院以

破产重整是企业陷入债务困境后的一种处理方式。上一轮破产重整的热潮起于2016年债券市场违约,以东北特钢、重庆钢铁为代表;近日富贵鸟重整失败,走向清算退市,使得破产重整再度引发市场的关注。

一、什么是“破产重整”?

破产重整,属于挽救企业的一种措施,是指缺乏偿付能力的发行人不进入资产清算环节,而是在法院以及重组管理人的主持下,发行人以及债权人对重整方案达成协议。

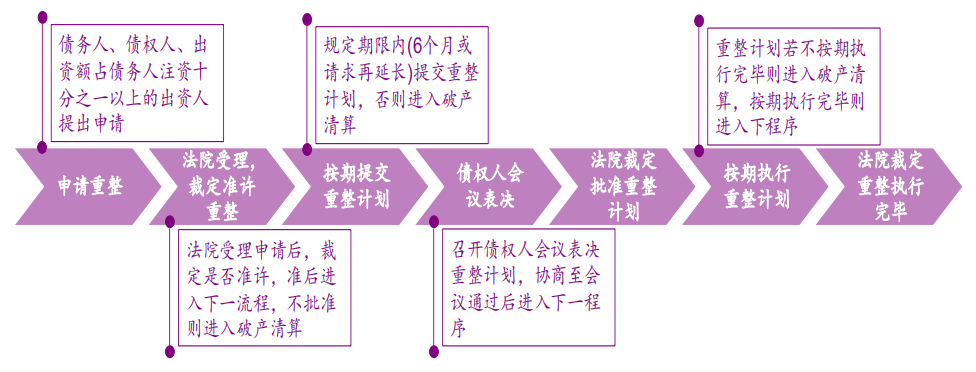

图1:企业破产重整完整流程

数据来源:Wind,光大证券研究所

该协议规定在一定的期限内,发行人按照一定的方式对债务进行部分或者全部清偿。该举措旨在对那些有能力改善经营,但暂时债务负担过重的企业进行挽救,避免破产清算。

破产重整,最为理想的状态是,债务主体可以恢复企业的经营能力和偿债能力:一方面,在保留企业主体资格的前提下,通过降低债务包袱,轻装上阵;继续经营,重获新生;另一方面,原有债权人可以在相对公平的状态下获得清偿,并且提高清偿率,最小化债权损失,最大限度地保护债权人的利益。

二、现实操作中的问题

1、破产重整方案被否

申请破产重组与破产清算是众多求偿措施失效后的最后手段。相较于破产清算,对于发行人以及投资者而言,破产重整是对双方更为有利的选择。部分企业的破产重整方案被否,直接进入破产清算环节。主要原因是两个方面:一是债权人的利益难以平衡;二是挽救成功的可能性较低。

2、破产重整进度不确定性高

破产重整涉及的流程较多,通常需要较长的时间投入。破产重整进行有明确且完整的流程,但实际进行过程中面临是否进入重整的不确定性。即使被裁定进入重整,也会面临部分重整计划搁浅的情况。

例如,原重整方已退出导致重整过程中止的情况。重整后续的清偿困局。监管层面鼓励市场化债转股,普通债权人转化为企业的股东,享受企业剩余收益的分配权。债转股是当前重整方案中的常用做法,也可能是未来金融降杠杆的重要操作手段。但是对于债权人而言,面临的不确定也会随之增加。

三、重整后续的清偿困局

“冰冻三尺非一日之寒”,陷入债务困境的企业能否及时实现扭亏为盈,不仅受到企业管理、财务状况影响,还与市场运行状况息息相关。重整后的企业能否良好运营,为股东创造利润,存在较大的不确定性。

以东北特钢的破产重整方案为例。东北特钢破产重整案中,一方面引入民营企业作为实际控制人,另一方面采用市场化债转股处理债务。

重整后,东北特钢主体得以轻装上阵,实现盈利,但旗下唯一上市公司主体却抚顺特钢陷入债务困境,涉嫌财务造假,这将损害全体股东的利益。2018年1月2日东北特钢按照其重整计划签署《抚顺特殊钢股份有限公司收购报告书》,然而在公告收购报告的一个月内,抚顺特钢于2018年1月30日公告因公司涉嫌财务造假,收到辽宁证监局下发的《关于对抚顺特殊钢股份有限公司采取责令改正措施的决定》,6月27日抚顺特钢被实施退市风险警示。

抚顺特钢的债务困境及后续退市风险,损害了东北特钢作为控股股东的利益,未来这部分的股权以及相关联的债权将受到损失,进而侵蚀了东北特钢股东的利益。

此外,转股之后面临缺乏退出渠道的问题,金融机构的经营目的在于获得资金回报,长期持有股权的可能性不大,未来需要寻求退出机制。但是对于非上市企业的股权的退出通道有限,只能通过企业经营盈利分红获得投资回报。

文章及图片来源:网络,如涉侵权,请联系我们。