【热点解读】银行理财子公司净资本管理办法点评

摘要 9月20日,银保监会发布《商业银行理财子公司净资本管理办法(试行)(征求意见稿)》以下简称征求意见稿)。理财子公司净资本管理应当符合两方面标准:一是净资本不得低于5亿元人民币,且不得低于净资产的40%;二是净资本不得低于风险资本。办法落地完善细则,借鉴同类资管机构监管要求净资本要求作为影响理财子公司

9月20日,银保监会发布《商业银行理财子公司净资本管理办法(试行)(征求意见稿)》以下简称征求意见稿)。理财子公司净资本管理应当符合两方面标准:一是净资本不得低于 5 亿元人民币,且不得低于净资产的40%;二是净资本不得低于风险资本。

办法落地完善细则,借鉴同类资管机构监管要求

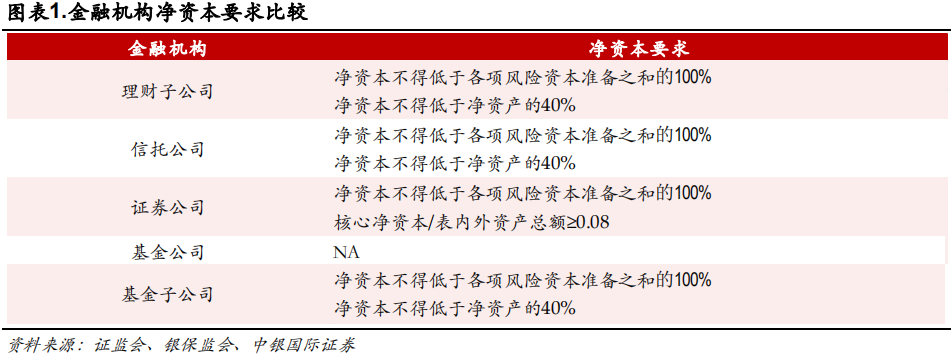

净资本要求作为影响理财子公司理财规模和投向的重要指标,本次征求意见稿的落地是《理财子公司管理办法》的补充。从此次征求意见稿来看,我们认为净资本监管要求充分借鉴了同类资管机构。征求意见稿规定,理财子公司的净资本:

1)不得低于净资产的 40%;2)净资本不得低于风险资本的 100%。与同类资管机构比较来看,征求意见稿和信托公司、基金子公司的净资本要求相同,符合市场的预期,体现资管机构间的相对公平。

鼓励理财配置标准化资产,股票投资、公募基金配置占比有望提升

对于理财资金投资资金,标准化资产的资本占用较非标、非上市企业股权投资等资产小,体现了监管鼓励理财资金配置标准化资产的态度。具体来看,理财资金投资资产中,现金类、固收、股票和公募基金的风险权重为 0%,而非标的风险权重为 1.5%-3%,整体来看非标资本消耗大。

另外,监管放开理财子公司股票投资的限制,拉平和其他资管机构的监管差异,并且此次征求意见稿将股票和公募基金的风险权重设置为0%,权重设定与基金子公司一致,我们认为这样的设计为银行发展权益类资产配置提供了土壤,未来理财的股票投资、公募基金占比有望提升。

短期净资本监管指标影响小,理财子公司具备承接母行非保本理财能力

据测算,成立初期理财子公司可投资的理财资金规模约为20万亿。整体来看,净资本指标要求短期内对银行理财子公司业务发展、资产配置的影响小,并且在理财产品调整的过渡期内,理财子公司大概率能够较好的去承接母行的非保本理财。从个体来看,大行以及大部分中小行测算的理财资金可投资规模均超过 2018 年底的非保本理财规模。

文章及图片来源:网络,如涉侵权,请联系我们。