【行业概况】我国银行业现行问题

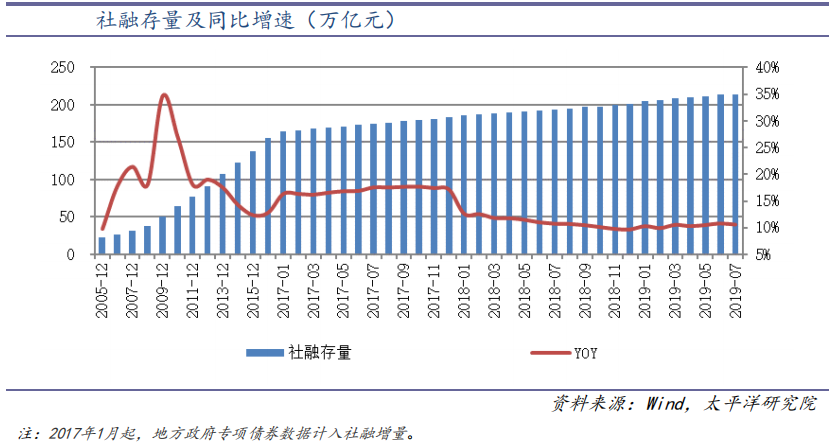

摘要 1.融资结构失衡,资本市场效率亟待提升我国融资结构失衡,以间接融资为主,直接融资发展不足。2019年8月,社会融资规模存量中,企业债券占比为10.31%,非金融企业境内股票占比为3.43%,二者合计13.75%,直接融资占比不大,难以匹配和适应新发展阶段的实体经济需要。同时,在间接融资中,又以大中型

1.融资结构失衡,资本市场效率亟待提升

我国融资结构失衡,以间接融资为主,直接融资发展不足。2019年8月,社会融资规模存量中,企业债券占比为10.31%,非金融企业境内股票占比为3.43%,二者合计13.75%,直接融资占比不大,难以匹配和适应新发展阶段的实体经济需要。

同时,在间接融资中,又以大中型银行为主体,中小金融机构较少,且信贷发放多流向国有经济,民营企业融资渠道不畅。我国资本市场发展总体上仍不成熟,投行定价能力低下、业务模式偏离本源,信息披露、退市制度等机制体制不完善,资本市场效率亟待提升。

2.金融资源错配,民营、小微企业融资贵、融资难

民营和小微企业在我国经济发展中占据着重要的地位,但是却普遍面临着融资难、融资贵的局面。国家发改委称,截至2017年底,民营经济占GDP的比重超过了60%,撑起了我国经济的“半壁江山”,但民营企业获得的金融支持与其对经济的贡献却是不匹配的。

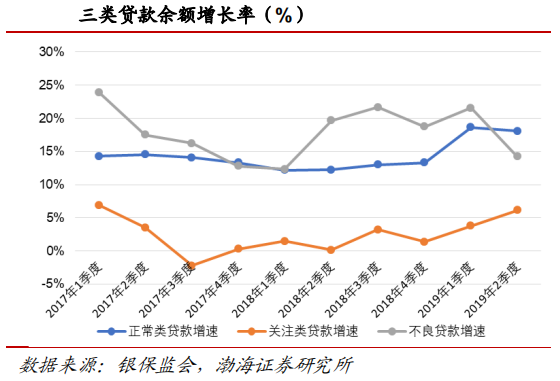

金融资源理应流向投入产出比更高的企业,而在我国,金融资源却与企业效率成配置扭曲的态势。产生这种资源错配的主要原因,主要是国有企业拥有隐形的政府背书,而中小微企业在经济下行阶段更有可能违约,造成银行不良贷款率上升。而且中小微企业贷款担保体系不健全,加之监管层面对中小微贷款利率的限制等多重因素,使得银行恐贷、拒贷。

3.金融产品创新不足,无法满足实体经济转型发展需求

金融产品的创新力度明显不足,无法为实体经济转型升级提供持久动力。在经济进入新常态的背景下,金融产品同质化问题依旧十分严重,存贷款业务等传统类金融服务比重高,且信贷投放过程中的风险管控模式与过去并没有本质区别,叠加利率市场化程度不足的影响,导致信用传导机制不畅,缺乏抵押品或者政府信用的新兴产业、服务业和民营企业无法从原有的产品中有效满足自身资金需求。

近年来,创新产品主要集中在开放高收益、类存款和固定收益类的理财产品,部分缓解了利率市场化程度不足的问题,但也造就了过去几年银行表外理财业务的快速发展,在主动管理层面真正能实现稳健收益和资产保值增值的产品少之甚少,更何况是能够真正解决实体企业资金需求的投融资产品。

此外,过去理财类金融产品创新底层资产不透明,现金流和违约风险无法得到有效掌控,面临着较大的金融风险。在大资管新规去杠杆、去通道、消除多层嵌套和净值化管理的要求下,该类创新得到规范,未来金融产品创新力度需要进一步加大并向实体倾斜。

4.不良资产违规处置行为频生,资产质量存在隐形风险

经济下行压力叠加不良认定标准趋严,使得银行不良贷款金额和不良率有所攀升,各银行为了摆脱不良负担,出现了不少突破风险底线的行为。统一完善的不良资产评估机制缺失是造成这一问题的重要因素。

同时,风险内控机制不完备、考核评价指标较为片面和规模导向的经营理念加剧了不良贷款压力。此外,央行扶持小微和民营企业融资需求的政策意味着未来银行在资产质量的风险把控上将面临更大的挑战。因此银行业资产质量或存在一定隐患,需要持续关注。

文章及图片来源:网络,如涉侵权,请联系我们。