【投教科普】当前时点,为何会催生银行理财子公司?

摘要 银行理财子公司在2020年底资管新规“过渡期”前筹备加速(已约33家公告成立,获批12家,开业6家),未来理财规模将达十万亿级,银行系资管未来将成为我国资管行业的重要一级,初期固收类投资为主。站在当前时点,为何会催生银行理财子公司?从金融供给侧改革视角来看,旨在“破旧立新”防风险、提质量、调结构。防

银行理财子公司在2020年底资管新规“过渡期”前筹备加速(已约33家公告成立,获批12家,开业6家),未来理财规模将达十万亿级,银行系资管未来将成为我国资管行业的重要一级,初期固收类投资为主。站在当前时点,为何会催生银行理财子公司?从金融供给侧改革视角来看,旨在“破旧立新”防风险、提质量、调结构。

防风险:理财子公司风险隔离,降低系统性风险

资产管理的本质是“受人之托、代客理财”,但在过去由于监管缺位,银行理财业务野蛮生长,衍生出了刚性兑付、资金池、多层嵌套、影子银行等问题,埋下了表外业务风险向表内业务传染的隐患:

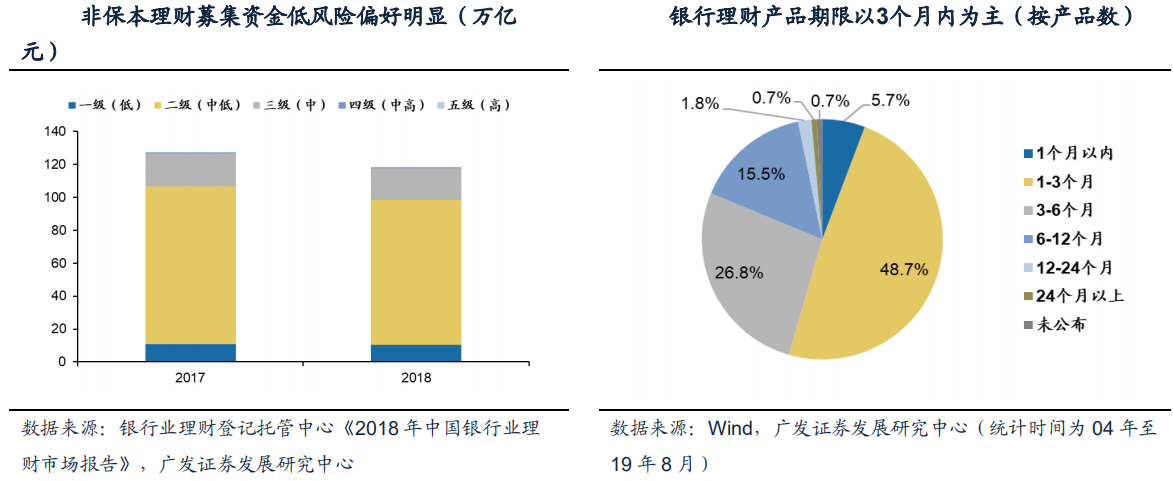

1)银行理财产品募集资金低风险偏好明显,18年风险评级为中低及以下占比达84%,但过去在刚性兑付影响下,银行理财资金会集中投向风险更高、期限更长的非标类资产,使得银行系统中信用风险大量累积;

2)银行理财产品期限以3个月内为主,数量占比达75.5%,但银行往往通过资金池实现期限错配,在提高收益率的同时也加大了金融杠杆与流动性风险;

3)银行理财产品多层嵌套导致资金在金融系统中“空转”,难以导向实体企业,更加剧了地产等资产的泡沫风险。随着金融机构关联性增强,整体系统性风险逐渐上升。

《资管新规》对限制期限错配、打破刚性兑付、禁止资金池操作均提出了更高的要求,目前初见成效:18年5月以来新增非标融资显著下降,基金、券商、信托等通道业务持续萎缩。设立银行理财子公司,不仅能推动银行理财回归代理人本质,实现风险和收益“买者自负”,还能与银行法人实现有效破产隔离,从根本上切断了风险从表外向表内传播的路径。

提质量:传统业务转型的必由之路

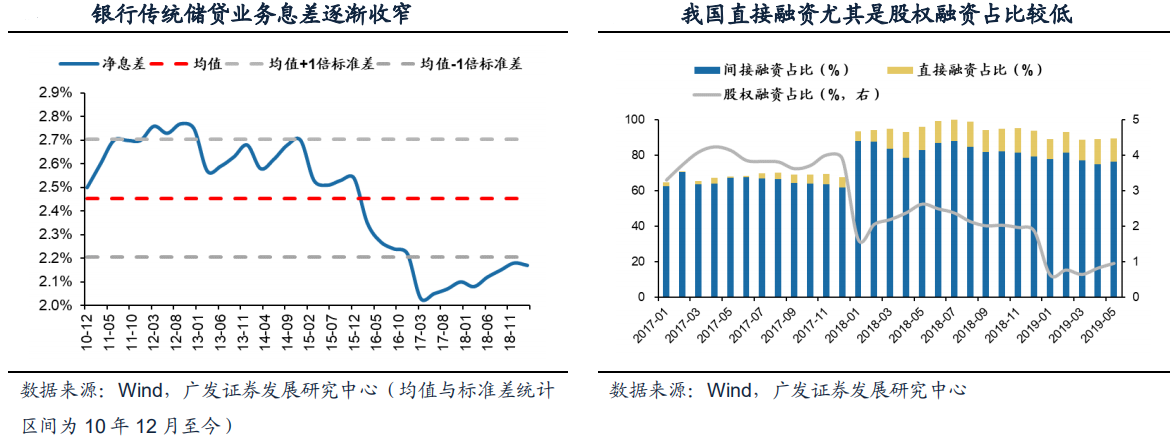

我国银行业存在“大而不强”的问题,特别是非银业务占比相对过低。面对利率市场化步伐加快、直接融资发展导致金融脱媒提速,银行传统储贷业务息差逐渐收窄,由资金提供型银行向财富管理型银行转变的迫切性突出。

银行理财业务也亟需向真正的资产管理业务转型,成立理财子公司或成为必然趋势:

1)传统理财业务虽然规模庞大,但利润率较低,其主要作用在于揽客和调表;2)理财子公司将成为独立法人,有望建立市场化、专业化的运作机制,在人才激励等方面将得到改善;3)理财子公司在非标的配置、股票投资、销售门槛、私募基金等方面进一步放松,制度红利有望释放。

调结构:定向精准直灌新经济的主干道

长期以来,我国资本市场存在融资结构不合理问题,社融结构中间接融资占比超过80%,而大中型银行在间接融资体系中占据主导地位,对小微民营企业支持力度较弱。

相较银行原有资管业务而言,理财子公司进一步放松了股票、非标投资限制,未来有望成为定向精准直灌新经济的主干道,通过间接融资体系推动直接融资市场发展。

与海外成熟市场相比,我国资本市场机构参与者偏少,在一定程度上影响了资本市场的功能发挥与健康发展。根据上交所统计,17年沪市个人投资者持仓占比仅为21%,但交易占比达82%,市场“散户化”特点突出。未来银行理财子公司将进一步加大对权益市场配置,以稳健的投资风格引导市场走向理性成熟。

文章及图片来源:网络,如涉侵权,请联系我们。