23万亿信托围杀:3470亿风险项目!强监管还被抢饭碗

摘要 【新朋友】点击标题下方蓝色“用益观察”一键关注【老朋友】点击右上角分享本页面内容到朋友圈来源: 私募工厂23万亿信托围杀:3470亿风险项目!强监管还被“抢饭碗”近些年来,一些资金在网贷、私募中的害群之马的轮番收割里幸免于难,“自觉聪明”地拥入信托产品的怀抱。然而

来源: 私募工厂

23万亿信托围杀:3470亿风险项目!强监管还被“抢饭碗”

近些年来,一些资金在网贷、私募中的害群之马的轮番收割里幸免于难,“自觉聪明”地拥入信托产品的怀抱。然而,这个老成稳重的“行业大哥”也有着自己的麻烦。在“依然似水雷年”的表面之下,摆在信托面前的,还有着监管层“去通道、控地产”的咄咄相逼,及“万能牌照”银行子公司的虎视眈眈。。。可以说,从资产方、监管方、到竞争对手,一场三面围杀正在收网。在类固收产品领域,信托仍然是安全度高,资产质量较好的,但大势所趋,洗牌同样难以避免。

“十面埋伏”之境

信而托之,代人理财。长久以来,“安全、可靠”的信托资产一直都是金融圈里高高在上的顶配存在。

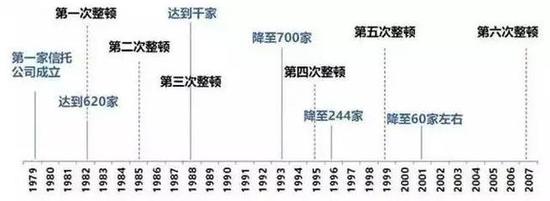

它的地位并非与生俱来。实际上,从野蛮生长到规范发展;从千家林立的巅峰,到屈指可数的68家,有关部门的“整顿”整整耗费了三十年的时间:

然而,逆水行舟,不进则退。当金融资产从稀缺走向过剩,先前滞后的风险也要一一清算。。。在其他资产逐个“受难”后,稳坐船头的信托也不能幸免,洗牌在即。

从18年起,受累于各大工商企业“有意或故意”的流动性危机,及资管新规的“破刚兑”影响,各大信托产品开始出现了不同程度的兑付逾期。

小编这里要提醒大家一点,从表现形式来看,信托逾期和P2P、私募屡现的恶意欺诈有着本质上的不同,其信托自融、自建资金池的情况几乎没有,它的“爆雷”往往是“遇人不淑”的踩雷,即某家公司的债务危机连带起了一连串的信托公司。

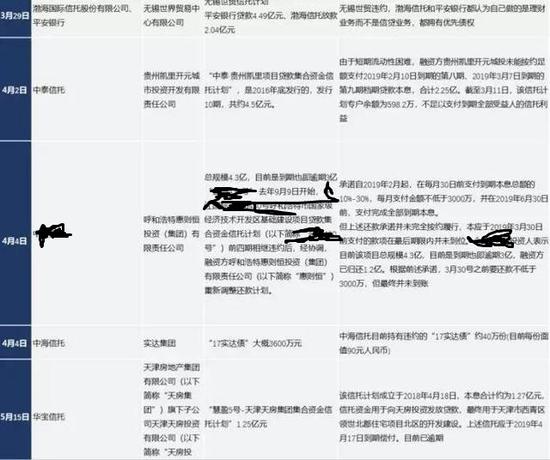

统计来源:11派精英社群

统计来源:11派精英社群篇幅所限,相关爆雷产品只能点到为止。说到全局情况,根据国际顶尖评级机构穆迪的报告统计,截至到2019年二季度末,被归为“存在违约及偿付风险的风险信托项目规模达到了3474亿元,占整体信托资产的比重为1.54%,两项数据双双创下了有统计以来(2014)的历史新高。

从具体类别来看,除了部分偏远地区的政信项目,“雷潮”主要集中于工商企业类,其中又尤以地产公司为甚。。。其实这点很好理解,因为一直以来,房地产都是信托业输血最多,也是收益最大的资产类别。

然而,从今年下半年开始,为遏制地产融资的势头,有关部门开始对信托资金出手。

今年7月,坊间传言,银保监会请中融等十家信托“喝茶”。没过多久,XX信托就传出了“暂停所有房地产募集”的紧急通知。虽说这事后来被XX官方火速辟谣,但其“按监管要求,对房地产项目进行余额管控、优化结构”的说法,也间接证实了监管“敲打地产”的事实。

8月份,相关风波还未过去,监管又祭出“64号文”,“去通道、控地产”的业务要求被白字黑字地公示出来。在“窗口指导”的直接干预下,信托的地产流向将出现肉眼可见的下滑。。。如果考虑到19年到21年15.4万亿的房企待付债务,地产信托的违约恐怕会进一步地增多。

而除了资产端的种种困境,信托的资金端也将面临新的挑战。

去年年底,银行理财子公司的概念横空出世。到如今,已有6家公司开门迎客,其落实速度不可谓不快。

要知道,在此之前,银行和信托可是缠绵多年的好伙伴。两者之间非但没有直接的业务竞争,甚至在某些通道业务上还存在些许说不清道不明的“灰色地带”。

然而,自银行理财子公司问世,“万能牌照”的出现大大拓宽了银行的投资领域,银信通道的存在价值极度萎缩,非标业务将从合作变为直接的竞争冲突。

当然了,在非标领域,银行的直投经验劣势明显 ,但它在背景、客户、募资成本及资产获取上都拥有得天独厚的优势。说白了,银行以后不但要抢你饭碗,更是要抢你的人。和财大气粗的银行斗法,信托公司胜算几何?

行业低迷初现

综上所述,资产荒、强监管、“被抢饭碗”等诸多压力齐聚,信托业的“十面埋伏”之局已成。。。而这一窘境,也在信托行业的三季报里得到体现。

据用益金融信托研究院的数据显示,今年7月到9月期间,全信托业的发行募集已先一步“遇冷”。

具体来看,整个三季度共有61家信托募集成立产品,其总量为4784款,环比下降5.7%,所募得资金为4266.21亿,同比减少7.62%,环比下滑16.42%。

而从各类资产的各自情况来看,频遭监管敲打的房地产成了此间“祸首”。

据公开数据表明,三季度,房地产信托的成立规模为1529.18亿,不但环比骤降27.5%,总占比也从41.32%的高位控制到了35.84%。

所谓失之桑榆,收之东隅,基础产业类和金融类信托不得不升高水位,弥补不足。

以“基础产业”为例,该类信托7、8两月的募资规模急升,同比增幅将近90%,光是江苏地区就募到了482亿的规模。除了临时“补血”,这恐怕和国家近来的政策倾斜有关。但小编料想,这样的局面不会长久,政信产品也有风险,其中败因往往就是激进展业,而不顾风控的后果。

与之相比,雷声四起的工商类信托类依旧不见起色,其354.52亿的总规模继续在“四大类”中垫底,环比降幅更是逼近到30%:

从月度变化来看,信托募资规模有持续下滑之势。今年7、8、9单月的成立规模分别为1526亿、1439亿和1299亿。考虑到控地产政策、银行子公司分流等利空因素的长期发酵,今年开始的信托之秋,可能要比以往的留得更久。

改赴何处?

实际上,“信托转型势在必行”,这早就是整个行业内的共识。现在的问题不是该不该变,而是往何处变?

简单来讲,中国市场的下一片蓝海、下一场盛宴会在哪里?

就这点来看,各家信托根据自家情况,发展出了完全不同的路线。

今年9月20日,平安信托举办了“2019中国特殊资产投资圆桌会议”。公司董事长在会上直言“看好特殊资产投资的市场机会”。平安信托将以“特种作战”的方式全面布局特殊资产投资领域,以破解市场“堰塞湖”的问题。

关于这个特殊资产,就是那些因过度信用风险、市场风险及流动性风险导致价值显著降低的资产,也就是我们常说的不良资产。由于众所周知的原因,这个“特殊资产”的市场体量越来越大,目前仅商业银行的不良贷款余额就有2.2万亿。

虽然池子很大,但整个市场缺乏具备资源整合能力的专业机构,目前的不良资产投资均是些简单的“捡漏”,资产只是在渠道上“空转”,并没有完成终端处置,所以这一庞大市场的现状也是乱象丛生,问题重重。

而平安信托之所以要啃这块硬骨头,自然是有自己的一套绝活。据其介绍,平安信托在“债、基建、PE上具有丰富的投资经验,有强大的资金募集能力及多重合作渠道,能通过股债联动、投贷联动等与特殊资产业务形成联动。

而相比平安对新市场的挖掘,雪松信托的突围之路从大股东入主之时就已注定。

在以往的文章里,小编曾和大家探讨过雪松接盘中江信托的逻辑, 即“供应链金融”的大布局。

和平安看中的“特色资产市场”一样,国内大宗商品的中下游企业的融资需求比较大。据相关统计,截至18年年末,规模以上工业企业应收账款达14.3万亿,产成品存货4.31万亿,这些资产都因“供应链金融”的中间缺失而无法实现有效的资金融通。要知道,信托行业涉足此道的信托极少,也就只有中粮、英大等寥寥数家,主要还是因为各信托“不熟门道”而望而却步。

而和多数信托的“雾里看花”不同,雪松信托的大股东雪松控股原本就是国内大宗商品的“执牛耳者”,相对轻车熟路。

除此之外,信托行业的转型方向还有许多,比如说ABS、家族信托、慈善信托等,小编有机会和大家一一讲来。但关键一点,转型之道,就在于不盲目地“随大流”、“追风口”,而是要根据自己的特色,发展“差异化竞争”。

说到“求同存异”,其实银、信之间也并非水火不容、非要撕破脸皮。

要知道,银行子公司的那张牌照也并非真的“万能”,有些资产或业务它也是无能无力,不能触及的。

比如说信托可以直投的信贷资产,理财子公司就没有这个权限做;最近大火的ABS,理财子公司也“不能直接或间接投资于主要股东发行的次级信贷ABS”;还有对外担保等其他业务,也都是信托可以凭恃的资本。

另外,有些项目银行能做,但限制也比较麻烦。像银、信之间一触即发的焦点“非标资产”,银行子公司就有一定比例的限制。。。想要把业务做起来,恐怕那还得老老实实,走上和信托合作的老路。

当然了,不管怎么说,信托业转型已是箭在弦上,不得不发——但这都需要一个过程,而诸多创新业务也并非表面那般的光鲜,蓝海可能也是深坑,其过程之中恐怕还会绕些弯路甚至挫折。与此同时,投资者既不要“因循守旧”,一味地拒绝新产品,也不要满仓All in地豪赌。。。我们先得活下来,然后再去谋划后面的事情。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:唐婧