五牛基金董事长疑泄露内幕信息 张绍波被罚没1.03亿

摘要 五牛基金董事长疑似泄露内幕信息,牛散张绍波被罚没1.03亿元原创:何思公私风云 上海证监局近日开出今年首张罚单,剑指内幕交易。在筹划成为“匹凸匹”控股股东期间,五牛基金的法定代表人、董事长韩啸与好友张绍波“联络频繁”。而此后,张绍波交易匹凸匹的行为被上海证监局认定为内幕交易,被处“没一罚三

五牛基金董事长疑似泄露内幕信息,牛散张绍波被罚没1.03亿元

原创: 何思 公私风云

上海证监局近日开出今年首张罚单,剑指内幕交易。

在筹划成为“匹凸匹”控股股东期间,五牛基金的法定代表人、董事长韩啸与好友张绍波“联络频繁”。而此后,张绍波交易匹凸匹的行为被上海证监局认定为内幕交易,被处“没一罚三”,共罚约1.03亿元。

那么,疑似透露内幕消息的五牛基金董事长韩啸是否该承担一定责任?

不可取的“有福同享”

此事源于五牛基金的一桩收购方案。

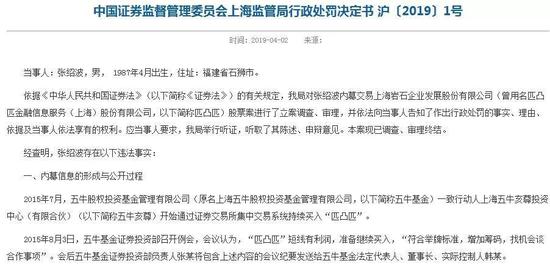

2015年7月,五牛股权投资基金管理有限公司(下称“五牛基金”)一致行动人五牛亥尊开始买入上海岩石企业发展股份有限公司(当时名为“匹凸匹”,现名为“ST岩石(13.780, 0.09, 0.66%)”)股票。

随后,因看中该股价值,五牛基金及其一致行动人逐步增持。先于当年9月底举牌匹凸匹,随后,五牛基金持续增持,2015年11月28日,持股比例达到9.981%。接着,通过受让部分股权,五牛基金成为匹凸匹的控股股东,五牛基金董事长韩啸也成为匹凸匹的实际控制人。

本应保守此秘密的韩啸,疑似告诉了好友张绍波。上海证监局行政处罚决定书显示,从计划收购到公开消息的近5个月,是五牛基金收购匹凸匹事件的内幕信息期间。而在此期间,韩啸与张绍波“通讯联络十分频繁”。

且此后,张绍波买卖该股的时间“与内幕信息的发展和公开时间高度吻合”。具体来看,张绍波实际操纵的两个账户恰在2015年10月大笔买入,后又于该内幕信息被公告的前后20日内全部卖出,合计盈利约0.26亿元。

此举已涉内幕交易。中债登前法律顾问、德润律师事务所合伙人柯荆民在接受《国际金融报》记者采访时表示:“我国《证券法》第七十六条第一款规定,证券交易内幕信息的知情人和非法获取内幕信息的人,在内幕信息公开前,不得买卖该公司的证券,或者泄露该信息,或者建议他人买卖该证券。在本案中,五牛基金董事长即为‘证券交易内幕信息的知情人’,即内幕人员,张绍波即为‘非法获取内幕信息的人’。”

最终,张绍波被上海证监局处“没一罚三”:被没收违法所得约0.26亿元,并被处三倍罚款,合计约1.03亿元。

五牛基金董事长是否担责?

那么,作为内幕信息的泄露方,五牛基金董事长韩啸是否应承担一定责任?

柯荆民认为,任何一个掌握公司内幕信息的人,不但必须克制自己不从事证券交易,也不得泄露信息。泄露信息的行为,与接受信息的行为,是内幕交易行为的两个方面,所以接受信息的人承担责任,提供信息的人自然也就承担责任。由于五牛基金董事长是泄露信息的人,在张绍波承担行政责任的情况下,韩啸就要承担行政责任和民事上的连带责任。

值得注意的是,五牛基金此前已被责令改正。中基协信息显示,五牛基金于2018年9月20日被上海证监局采取责令改正的行政监管措施。虽然该项措施未被公告,但或因五牛基金在该局现场检查中出现问题。

根据上海证监局于去年2月11日发布的公告,上海证监局启动2018年上海辖区私募基金现场检查工作,随机抽取了40家私募机构,五牛基金便是其中之一。

根据清科研究中心数据,五牛基金成立于2004年,注册资本8亿元。截至2016年底,五牛基金的资产管理规模已超过280亿元人民币。且已形成以优势不动产投资、股权投资、证券投资、创业投资、海外资产投资以及FOF母基金为主体的多元化资产管理格局。天眼查显示,截至今年一季度末,五牛基金仍为ST岩石(匹凸匹)的控股股东,持股比例为10.86%,韩啸仍为实控人。

为何内幕交易屡禁不止?

今年以来,关于内幕交易的处罚频繁出现。中国证监会信息显示,年内,证监会及地方证监局已对超过14起内幕交易作出处罚。

为何内幕交易屡禁不止?业内人士称,主要有两个原因。

一是险中求富贵。“存侥幸心理,可能认为虽然‘没一罚三’这个处罚不轻,但如果做十次被抓到一次,相比违法获利来说,这相对较轻,所以市场上这样的内幕交易和操纵股价现象一直都存在。”北京某私募董事长在接受《国际金融报》记者采访时表示,“不过,在大数据系统下,现在所有的违法行为都能被发现,内幕交易本身就是一种罪,最近几年监管严格了,不敢也没有必要(再违规获利)。”

二是内幕交易难以认定。“内幕交易的认定,历来是最难的一部分。此次证监会的认定,被处罚方对内幕交易的内容、内幕信息形成时间、通讯联络频繁是否从事了内幕交易,提出了不同意见,也说明了内幕交易的认定和查处的难度。”柯荆民表示。

确实,张绍波方面共提出了四条申辩意见,但均被上海证监局驳回。具体来看,一是张绍波认为此案的内幕信息并非关于“上市公司收购的有关方案”,而是“五牛基金收购上市公司控股股东的股权”。但上海证监局认为,五牛基金不仅仅是与控股股东进行交易,而是通过二级市场收购加协议收购两种方式,且以达到收购上市公司控制权为目的。

二是张绍波认为内幕信息形成时间的认定有误,五牛基金内部于2015年8月21日所出的关于该股的分析报告不构成“动议”。而上海证监局认为,该报告具备收购方案的实质内容,具有可执行性,构成收购的“动议”。一旦公开,可能影响理性投资者的投资决策及股票价格,该信息具有重大性。

三是张绍波方面认为“通讯联络频繁”不能得出张绍波从事了内幕交易,操纵两账户进行内幕交易证据不足。对此,上海证监局表示,在内幕信息公开前联络频繁,且交易行为明显异常,综合各项主客观证据,可以认定其控制两账户进行了内幕交易行为。

此外,张绍波的好友还主动为其“背锅”。张绍波方面称,其同乡及商业合作伙伴林某已主动承认其控制使用两账户交易了“匹凸匹”。而上海证监局认为,林某证言与该局调取的证据存在较多矛盾,因此不予采纳。

如何解决内幕交易查处难?

“内幕交易难以认定的原因在于内幕交易存在灰色地带:没有形成确定意见前的信息,算不算内幕信息,这个很难判定。即使是在证券市场发达的美国,对于什么是内幕信息,在何种情况下构成内幕交易行为,至今还没有明确说法,其案例还有许多不一致的地方。”柯荆民说道。

那么,如何解决内幕交易查处难的问题?柯荆民称要从两方面入手:一是监管部门应当动用最精干的侦查人员和最先进的侦查手段来查处内幕交易,而不是小打小闹、杀一儆百,而是做到有一个查一个。二是法院应该受理内幕交易案件。这样,就会像在美国一样,律师就会积极“盯市”,发现异常后,找有起诉资格的投资人提起民事诉讼。通过民事诉讼积攒的经验,可以丰富在内幕交易方面的知识,从而提高内幕交易的执法水平。

而中国证监会已表达对此绝不姑息的态度,“内幕交易是我会持续严厉查处的违法行为,其危害性在于严重侵害广大投资者对上市公司信息的公平知情权,部分内幕信息知情人及相关方妄图凭借信息优势窃取不法利益,扰乱资本市场发展秩序,必须予以严惩,我会将不断强化监管执法,持之以恒打击内幕交易违法行为,切实保护广大投资者合法权益”。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:史考