减持消费加仓医药 投资者要开始“戒酒吃药”?

摘要 来源:排排网官微近期,华夏基金、嘉实基金、汇添富基金、华宝基金、摩根士丹利华鑫基金等公司披露2019年三季报,拉开公募基金三季报披露帷幕。公募基金操作路径、对四季度市场看法也陆续曝光。从基金经理三季度的操盘路径看,主要减持了前期涨幅可观的消费和农业板块,增持了医药与华为产业链个股。在上半年的火爆行情

来源:排排网官微

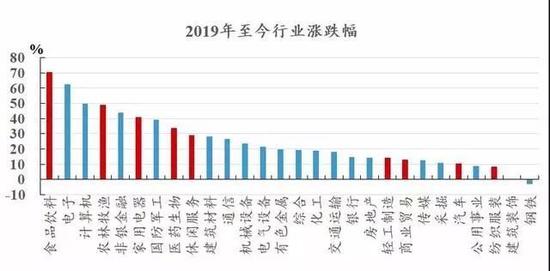

近期,华夏基金、嘉实基金、汇添富基金、华宝基金、摩根士丹利华鑫基金等公司披露2019年三季报,拉开公募基金三季报披露帷幕。公募基金操作路径、对四季度市场看法也陆续曝光。从基金经理三季度的操盘路径看,主要减持了前期涨幅可观的消费和农业板块,增持了医药与华为产业链个股。

在上半年的火爆行情中,大消费板块的“赛道”已经相对拥挤。不只是公募基金,外资和私募在三季度也都有调仓换股的迹象,消费股的吸引了开始有所下降,不少机构都在积极布局生物医药股和5G产业链等科技股。

消费落袋为安还是继续持有?

今年是消费股的丰收年,市场上更是流传着得消费者得天下的说法,至今为止部分顶级必需消费股都创下了几十年来最佳表现。三季度贵州茅台、五粮液等消费龙头股持续上涨,不少股票都创出了历史新高。贵州茅台今年涨幅翻倍,总市值曾超越工商银行,成为A股市值第一的公司,五粮液超越中国石化,“打酱油”的海天味业总市值超越房地产老大哥万科,A股市场上消费股可谓是独领风骚。

年内涨幅较高消费板块目前是否已经高估?对于投资者而言,当下应该落袋为安还是继续持有?对此航长投资研究部向私募排排网介绍,申万食品饮料指数当前PE32倍,位于历史70%分位,但估值切换后将回到历史中位数附近,谈不上高估。当前消费已成为宏观经济增长的重要驱动力,多项消费刺激政策的出台,目的就是提振消费总量、升级消费结构。消费股业绩稳定,市场认可度高,仍然具有较好的投资价值。

岳瀚资产投资总监窦智也表示,估值是否合理取决于未来业绩增速,消费板块目前的估值水平所内涵的业绩增长较为乐观。从长线投资的角度来讲,大消费板块值得投资者们重视,如果没有系统性调整的风险或者个股质地发生较大的改变,长线投资所获得的复合收益相对可观。

绎博投资投资总监王阳林则认为,今年以来,受投资者对中国短期宏观经济不确定性的影响,投资者纷纷涌入消费医药等刚需板块避险,消费板块出现了大幅上涨。依据A股消费板块的历史动态PE波动情况,目前消费板块的动态PE已经处于历史最高水平,充分体现了行业业绩稳定增长的预期,整体上投资者短期应该保持谨慎。中长期看,中国宏观经济将保持稳定的中速增长,相应的居民可支配收入亦将稳定增长,消费升级领域长期向好,投资者可以耐心等待护城河较深的消费公司估值回调后的中长线布局机会。

华炎投资投资部副总裁李元凯也认为,从三季报公布的业绩看短期内消费板块估值明显处于偏高,但仍需要区分对待,对于一些一线品牌仍然呈现强劲的营收和净利润强劲增长态势,建议还是继续持有为主。但对于一些二三线品种来说,短期内估值确实无法支撑估计继续上涨的动力,建议投资者可以落袋为安。

羽翰资产基金经理李新江在接受私募排排网采访时表示,只能说消费板块到了一个阶段性的高点,有回调的需求,但是估值不一定偏高,如果上市公司业绩持续增长,那么消费板块的估值还是会继续增加,具体还是要看个股。

冬拓投资王春秀认为,食品板块整体市盈率40倍,饮料板块整体市盈率30倍,以这两个板块为核心的消费板块估值整体偏高,并不是好的买入时点,是继续持有还是落袋为安取决于具体个股的估值是否合理。

医药行业的布局机会在哪?

除了消费股备受关注之外,涨势喜人的医药板块也是今年资本市场的宠儿。不少市场人士认为,受带量采购新规实施、市场供需格局、定价机制等利好因素影响,原料药行业将迎来黄金发展期。

通过最新发布的基金业绩榜可以发现,今年以来医药主题基金表现出色,平均收益高达44%,偏股基金业绩前10名均被医药主题基金占据。从过去一个月来的业绩表现看,在业绩前30名的主动偏股基金中,有29只基金属于医药主题基金。医药主题基金表现始终强势,截至10月23日,不管是过去半年还是过去一个月,乃至10月份以来,医药主题基金均占据业绩排行榜前列。近几日的医药股大跌,是否这个板块是否行情结束?

华辉创富袁华明总经理表示,拥有科技和消费双重属性的医药行业体量大、增长确定性强,受经济周期影响小,在不确定性较大的当下更受投资者和资金青睐和抱团,加上医改政策的冲击边际递减,科创板开通等资本市场政策变化有利于医药行业估值提升等因素,带动了医药板块今年的突出表现。需要看到,一方面医疗子行业的景气度存在着分化现象,另一方面子行业内部也有行业集中度提升,强者更强的趋势。综合起来,创新药研发能力突出的头部药企和规模品牌占优的医疗服务行业龙头值得投资者更多关注,并在合理价位长期布局。

绎博投资投资总监王阳林介绍,和消费板块类似,今年投资者大量涌入医药传统防御板块避险,目前医药板块公司估值普遍处于历史最高水平。但是中国生命科学领域受多重利好推动,未来将是A股最值得投资的领域。一方面,受益于中国人口老龄化,65岁以上老年人口比例将从目前的11%提升至20年后的18%,净增1亿老年人,叠加老年人收入支付能力增长,医疗康养行业需求将保持20%左右增速,也将带动上游医药制造高速增长。另一方面,基因编辑技术的突破也为各类疾病的彻底治愈带来了可能,生物医药创新潜力很大。中长期我们非常看好生命科学领域,重点关注生物医药研发和研发外包服务,医疗服务、养老殡葬、创新医疗器械等行业的优秀公司的投资机会。

冬拓投资王春秀认为,几乎所有中药产品都是没有临床数据和一致性评价能够证明其疗效,要完全规避;仿制药产品在集采扩围的情况下沦为化工股,产品降价空间仍然巨大,投资逻辑完全改变,建议规避;创新药及其产业链是未来10年空间最大的品种,建议持续关注创新药龙头恒瑞医药、信达生物,仿制药龙头中国生物制药,CRO龙头药明康德、药明生物。

对于接下来医药行业的布局机会和投资方向,岳瀚资产投资总监窦智介绍,近些年医药方面的改革相对较多,医药股内部结构性变化,从过去的普涨到近些年的优质股强者恒强。从“微笑曲线”的角度上分析,建议关注上游研发以及相关服务和下游围绕消费升级的专科类服务门诊这两个方向。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陶然