10月私募总规模增长近3000亿 百只产品年内收益翻倍

摘要 10月私募总规模增长近3000亿元,逾百只产品年内收益翻倍原创:何思继4月之后,10月成为今年以来私募规模增长量第二高的月份。11月12日晚间,中基协发布的数据显示,10月私募基金总规模单月大增近3000亿元,达到13.69万亿元。其中,证券类私募单月增长约1142亿元。对于增长原因,业内人士认为,

10月私募总规模增长近3000亿元,逾百只产品年内收益翻倍

原创: 何思

继4月之后,10月成为今年以来私募规模增长量第二高的月份。11月12日晚间,中基协发布的数据显示,10月私募基金总规模单月大增近3000亿元,达到13.69万亿元。其中,证券类私募单月增长约1142亿元。

对于增长原因,业内人士认为,一方面是由于今年募资情况好转,另一方面,是较好的业绩带来内生增长。

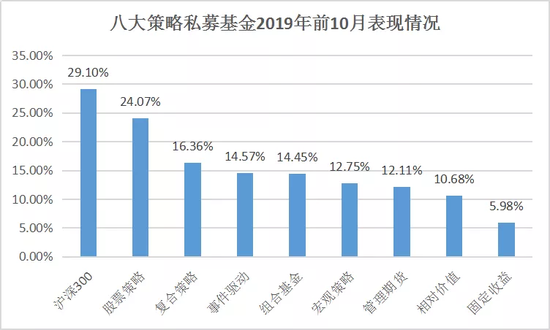

而从收益情况来看,私募排排网数据显示,前十月八大策略有业绩记录的产品今年来整体收益上涨13.87%。其中,股票策略平均收益率为24.07%。此外,共有127只产品收益翻倍,最高收益逾15倍。

规模增长态势明显

具体来看,截至10月底,中基协已登记私募基金管理人约2.44万家,较上月存量机构增加5家;已备案私募基金约8.07万只,较上月增加930只;管理基金规模为13.69万亿元,较上月增加2986.42亿元,环比增长2.23%。

从单月增长情况看,10月的规模增长量为年内第二高。Wind数据显示,4月底时,私募基金总规模和证券类基金规模的单月增长量均为年内最高,分别为5173亿元和2449亿元。接着,经历了6个月的起伏后,于10月底达到年内增长量第二高,分别增长约2986亿元和1142亿元。

截止日期私募基金资产净值(亿元)单月增长(亿元)私募证券投资基金资产净值(亿元)单月增长(亿元)

2019/10/311369452986246691142

2019/9/3013395919123527-39

2019/8/31133768-41323566-469

2019/7/31134181134524035735

2019/6/30132836-25323300-130

2019/5/31133089-2623430-126

2019/4/301331155173235562449

2019/3/3112794221121107-45

2019/2/2812773131921152-106

2019/1/31127412-37121258-1133

2018/12/31127783 22391

数据来源:Wind

就备案情况而言,证券类私募管理人情况年内首次同比出现改善。根据格上研究中心数据,因小长假影响10月备案量,当月新备案私募管理人53家。其中,证券类私募管理人有18家,相比2018年同期的15家增长20%,备案情况较去年有所改善。同时,这也是今年以来证券类私募管理人备案情况首次同比出现改善。

年底收益排名战打响

为何10月私募基金规模增长明显?

原因之一是较好业绩带来的内生增长。“百亿私募偏爱白马蓝筹,而这些股票都表现不错,所以规模发生了内生增长。”私募排排网研究员刘有华在接受《国际金融报》记者采访时表示。

从业绩上看,前10月八大策略均获得正收益。私募排排网报告显示,八大策略中有业绩记录的11677只产品今年来整体收益上涨13.87%。其中,股票策略收益夺冠,前10月的平均收益为24.07%,固定收益策略垫底,为5.98%。

图表来源:私募排排网

而年底排名战已打响。从单只基金收益情况上看,根据私募排排网数据中心统计,2019年前10月,共有127只产品收益翻倍,最高收益逾15倍,为1587.88%。从地区分布来看,127只收益翻倍的私募产品中,有108只来自上海和广东,沪粤两地占比74.02%,同期北京仅有9只产品上榜。从投资策略来看,今年以来收益翻倍的产品中,主要由主观策略贡献。

此外,10月规模增长还与市场行情和投资者信心有关系。“特别是今年市场行情好转之后,私募募资能力和产品发行都相比于去年大幅提升,这也反映了私募看好2020年的市场行情,开始着手战略布局2020年。”刘有华指出。

继续掘金电子计算机

今年10月,百亿私募继续关注电子、计算机板块。格上研究中心数据显示,从调研标的来看,10月份百亿私募共同调研的上市公司有27家,与上月的10家相比,增长接近2倍,且其关注的个股较为集中。其中,海康威视(33.180, -1.03, -3.01%)、歌尔股份(20.540, -0.08, -0.39%)、广联达(33.180, 0.58,1.78%)成为机构关注重点。

对于11月的投资策略,汇利资产认为,产业趋势要比估值更重要,在投资的过程中,需要注意避免各种“低估值陷阱”。重点看好非银金融、房地产、医药生物、传媒、电子、计算机、食品饮料等行业。

泊通投资董事长兼首席投资官卢洋认为,未来的投资背景是,传统行业的下行和新兴行业发展的趋势共同存在。像钢铁水泥、有色煤炭、机械、化工、建筑建材等公司,已经是低增速下的估值,而医药研发、自主可控、消费升级等领域都是高景气下的高估值。

“基于场景,在有争议的板块里寻找景气度提升的公司,比如AR、VR技术下社交、游戏、小视频等可玩性提升的场景,比如腾讯等;从线上下单到线下拿货之间,时间大幅缩短,及时满足催生高增长的新零售场景,比如阿里等;“AI+视频”领域催生20倍的新市场空间,现在入住酒店可以用无人值守的机器,刷身份证银行卡和面部识别来完成入住和退房,机场的调度可以通过AI+视频来完成等之前不可想象的场景在一一突破,海康、大华的AI+场景,渐入佳境。”卢洋认为,上述领域都是在5G和AI等技术产业化道路上的受益者,也是消费者愿意为效果买单的产品。只是他们在今年还没有释放的机会,但是明年开始他们将进入“戴维斯双击”的状态。所以,即使明年不是指数的大年,投资机会也并不少。