白马股炸雷!东旭光电183亿现金还不起20亿债务!44万股民全懵!

摘要 原标题:白马股炸雷!183亿现金还不起20亿的债,44万股民全懵!更有大股东1300亿债务压顶这两天,又一起大雷引发市场关注。上市公司东旭光电,早上公告称中期票据回售付息未能如期兑付,规模合计30亿元,目前已经紧急停牌。让市场极为震惊的是,在三季报中,东旭光电的账上还躺着180多亿的现金,结果四季度

原标题:白马股炸雷!183亿现金还不起20亿的债,44万股民全懵!更有大股东1300亿债务压顶

这两天,又一起大雷引发市场关注。

上市公司东旭光电,早上公告称中期票据回售付息未能如期兑付,规模合计30亿元,目前已经紧急停牌。

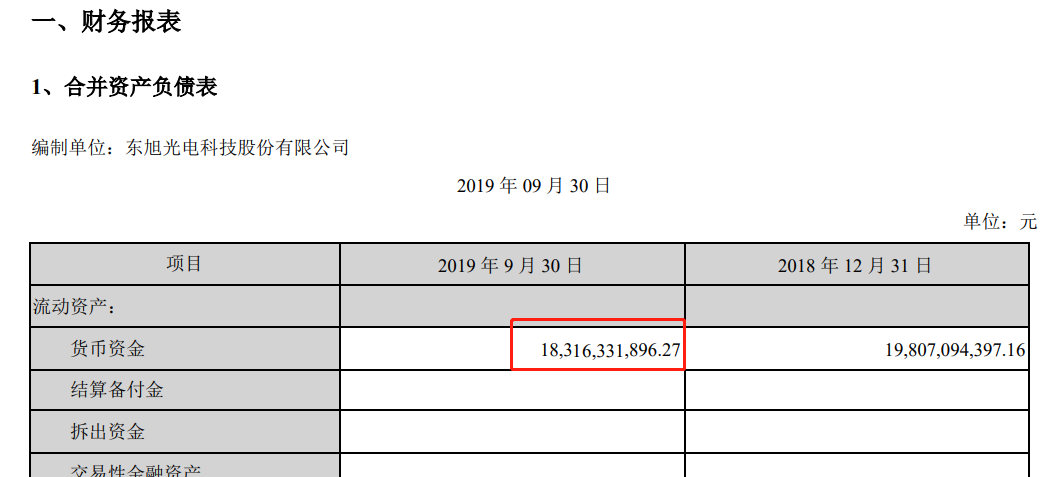

让市场极为震惊的是,在三季报中,东旭光电的账上还躺着180多亿的现金,结果四季度才过去一半,现在连30亿都付不起了?

这不禁让人想起此前在A股闹得沸沸扬扬的康得新假存款事件,难道这东旭光电的财报也不能信了吗?

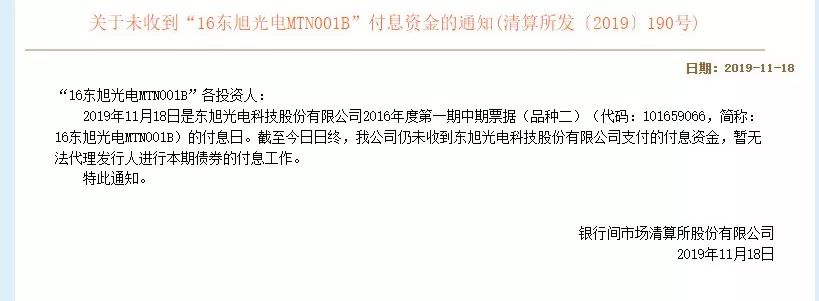

东旭光电30亿企业债回售违约

18日深夜,上清所发布公告称,11月18日是“16东旭光电MTN001A”、“16东旭光电MTN001B”的投资人回售行权执行日及付息日。截至今日日终,我公司仍未收到东旭光电科技股份有限公司支付的付息兑付资金,暂无法代理发行人进行本期债券的付息兑付工作。

上市公司19日发布公告解释称,是由于公司资金暂时出现短期流动性困难,致使上述品种未能如期兑付应付利息及相关回售款项,

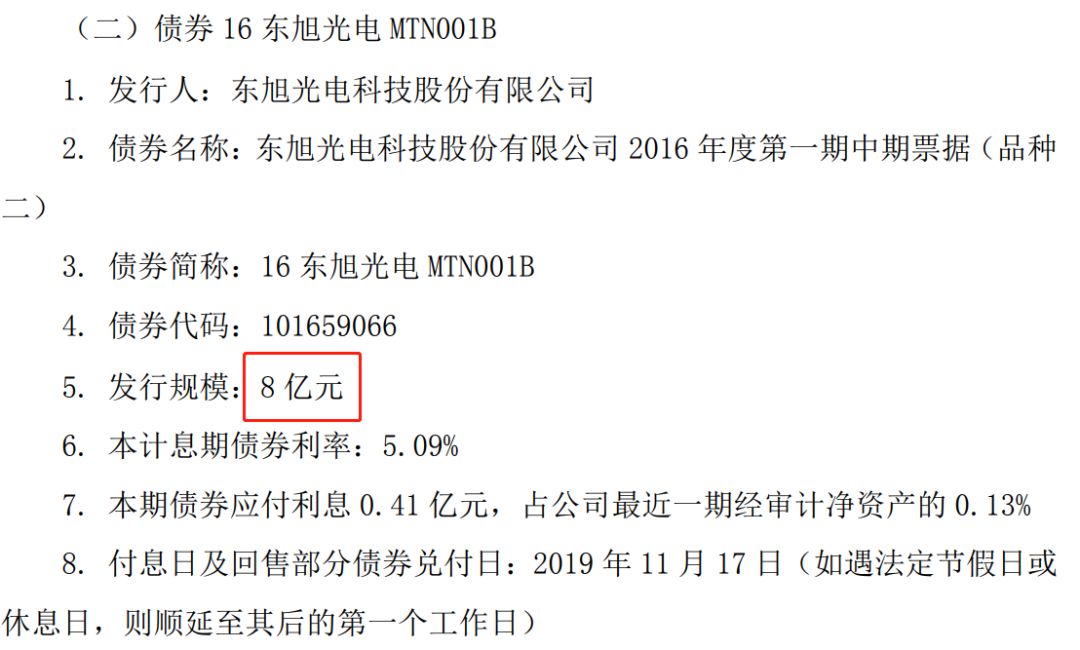

这期债券规模有多大?一共30多亿,本次应兑付20亿。

公告显示,东旭光电称,由于公司资金暂时出现短期流动性困难,造成应于 2019 年11月18日兑付 应付利息及相关回售款项的 2016 年度第一期中期票据(品种一)“16 东旭光电 MTN001A”和 2016 年度第一期中期票据(品种二)“16 东旭光电 MTN001B” 未能 如期兑付。

公司正在积极筹措资金,并积极与债权人协商,将尽快支付相关本金和利息,最大程度保证债券持有人的利益。

三季报显示有180亿货币资金

难道是假的?

东旭光电的这一波操作,引起市场一片哗然。东旭光电(000413.SZ)是一家A股上市公司,主营业务主要是光电显示、高端装备制造、新能源汽车和石墨烯产业。

令市场震惊的是,三季报显示,东旭光电还坐拥183亿元货币资金,如今竟无法兑付这30亿的债券?这不得不让人怀疑,这183.16亿现金的真实性。

这不禁让人想起之前爆雷的康得新、康美假存款事件。他们都有一个相似的特征,那就是账上趴着大量的现金,但是总有一笔债务还不起,也就是所谓的“大存大贷”。

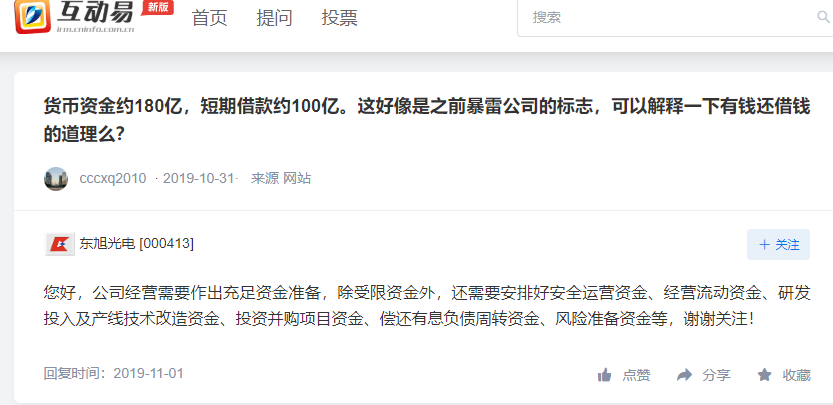

反应比较快的股民就已经发现了公司的猫腻,在互动平台上有人问到:货币资金约180亿,短期借款约100亿。这好像是之前暴雷公司的标志,可以解释一下有钱还借钱的道理么?

东旭光电是这么回答的 :您好,公司经营需要作出充足资金准备,除受限资金外,还需要安排好安全运营资金、经营流动资金、研发投入及产线技术改造资金、投资并购项目资金、偿还有息负债周转资金、风险准备资金等,谢谢关注!

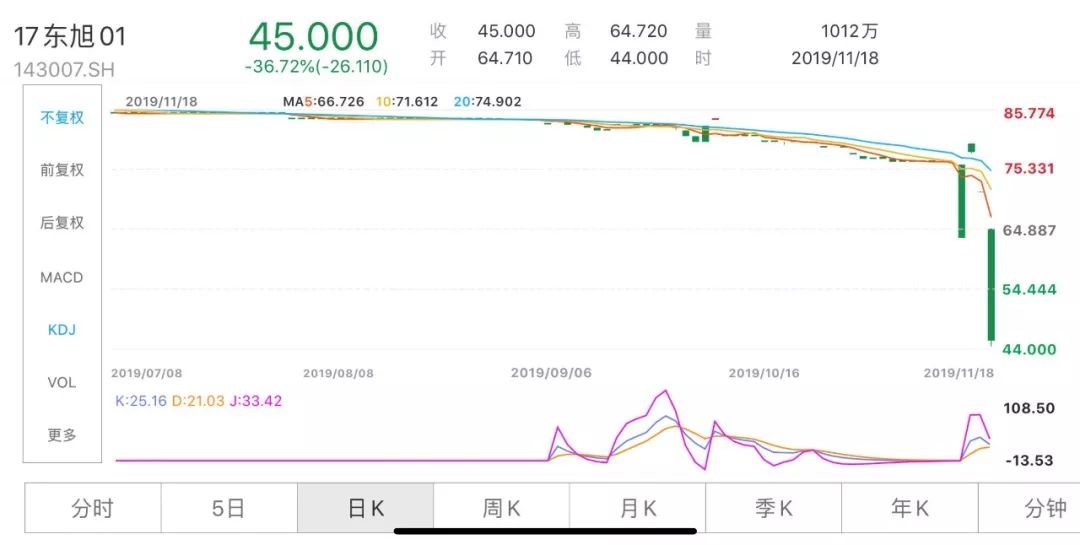

东旭集团债券“17东旭01”大跌37%

总债务高达1291.23亿

东旭光电的 大股东叫东旭集团,昨天18日就已经出事。

11月18日,17东旭01债券大跌超过30%。截至下午3点,17东旭01跌幅为36.72%,报45元。

据悉,17东旭01发行主体为东旭集团,公司旗下拥有东旭光电(000413.SZ)、东旭蓝天(000040.SZ)、嘉麟杰(002486.SZ)三家上市公司。

上午,17东旭01因异常波动被上交所暂停交易。上交所公告称,17东旭01今日上午交易出现异常波动,决定自10时28分开始暂停17东旭01交易,自10时58分起恢复交易。临停前“17东旭01”跌21.42%报55.88元。随后,17东旭01交价格继续下跌。

17东旭01起息日为2017年3月13日,当前余额为25亿元,最新评级为AA+,评级机构为联合信用评级有限公司,主承销商为平安证券股份有限公司。到期日为2022年3月13日,下一付息日为2020年3月13日。

据东旭集团官网介绍,公司旗下拥有上述三家上市公司、四百余家全资及控股公司,业务遍及北京、上海、广东、西藏等20余个省、直辖市、自治区。此外,东旭从装备制造起步,经过持续的战略升级与产业拓展,构建了光电显示材料、高端装备制造、新能源汽车、石墨烯产业化应用、新能源与生态环保、地产与产业园区等多元产业板块。截至2018年底,集团总资产逾2000亿元,员工逾1.6万人。

2019年半年报显示,截至6月末,东旭集团总资产2071.30亿元,净资产780.07亿元。光是账面上的货币资金就有564.32亿元;总债务1291.23亿元,资产负债率62.34%。2019年上半年,东旭集团营业务收入201.96亿元,净利润10.97亿元。

不到9年时间,东旭集团从资产十多亿元的“小公司”,已然成为一个资产2000多亿元的“庞然大物”,成为集光电显示、新能源、地产、金融等为一体的大型多元产业投资集团。除了旗下拥有的东旭光电、东旭蓝天、嘉麟杰三家上市公司之外,东旭集团还是西藏金融租赁、金鹰基金等多家金融机构的第一大股东。

Wind数据显示,东旭集团目前在存续期的债券有15只、合计债券余额196.39亿元,其中一年以内到期的债券余额超过89亿元。

Wind显示,该公司实际控制人、董事长为李兆廷。

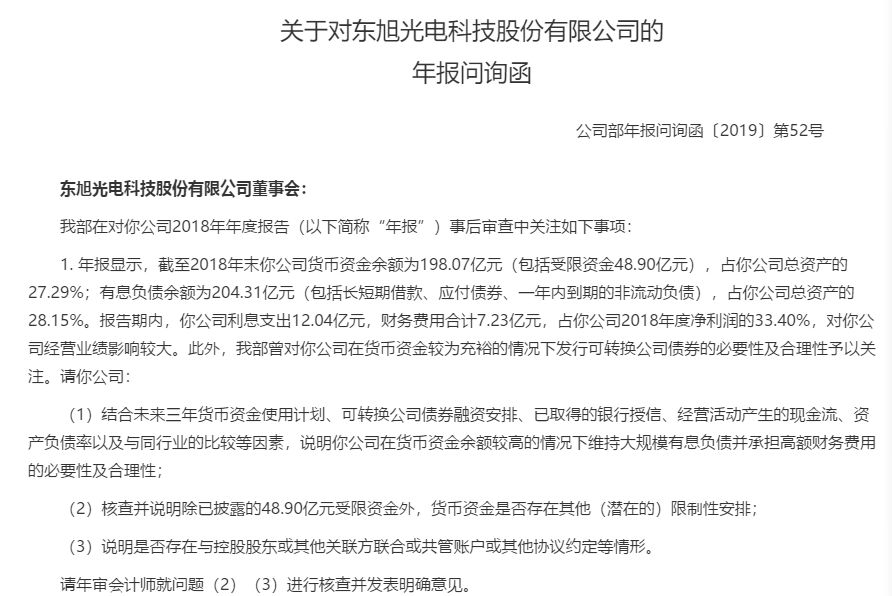

东旭光电财报曾遭深交所质疑

5月15日,东旭光电收到年报问询函:要求说明公司在货币资金余额较高的情况下维持大规模有息负债并承担高额财务费用的必要性及合理性。

数据显示,2016年至2018年,东旭光电账面货币资金分别高达260.5亿元、273.7亿元、198亿元,但同期短期债务(包括短期借款和一年内到期的非流动负债)却从65.5亿元增至120.5亿元。同时,公司在2015年至2018年4年间3次定增,合计募集资金约187亿元,但截至目前,还有约40%的资金未投入使用,闲置募资多次被用于补充流动资金。

资金状况看似窘迫,但公司预付款、其他应收款金额却在三年内增长了5倍。

事实上,东旭光电早在年初就承受过一波舆论的质疑。去年12月,东旭光电发布了要发行35亿可交换债补充流动资金的预案,但是公司账面上趴着的资金高达215亿元,大家把东旭光电类比当时债券违约的康得新。

随后,东旭光电相关负责人表示,公司不存在流动性风险、兑付风险和经营风险。东旭光电应收账款走高主因是新能源客车产业特性导致的,公司进行了充分的坏账准备计提;对于部分并购标的短期未完成业绩承诺,不能成为判断并购成功与否的唯一指标;同时在负债端方面,未来有息负债仍会是公司解决流动资金缺口的方式之一。同时,该负责人表示,未来东旭光电将结合实际运营情况,匹配资本手段,优化财务结构。

2018年底,东旭光电货币资金为198亿元;2019年一季度上升至218亿元,在所有A股公司中排名84位。一方面,随着*ST康得及ST康美等高货币资金公司的接连爆雷,“大现金”指标开始遭遇信任危机;另一方面,东旭光电“大现金”与“大负债”并存,去年有息负债204亿元,引发市场关注。

东旭光电相关负责人表示,市场对“大存大贷”的恐慌和猜忌,并非“大存大贷”这种情况不能存在,而是质疑“大存大贷”现象背后的上市公司存款资金的真实性,进而担心企业贷款资金一旦无法及时偿付而延伸出来的流动性风险。在回复中,东旭光电详细披露了公司存款资金的构成:货币资金198亿元中,募投项目专用资金84亿,日常经营中的信用证及承兑汇票保证金、定期存单以及质押存单、保函保证金总共占用49亿,上述两部分资金均为不同程度的受限资金。公司目前可自由使用的经营性存款可用资金为65亿元。

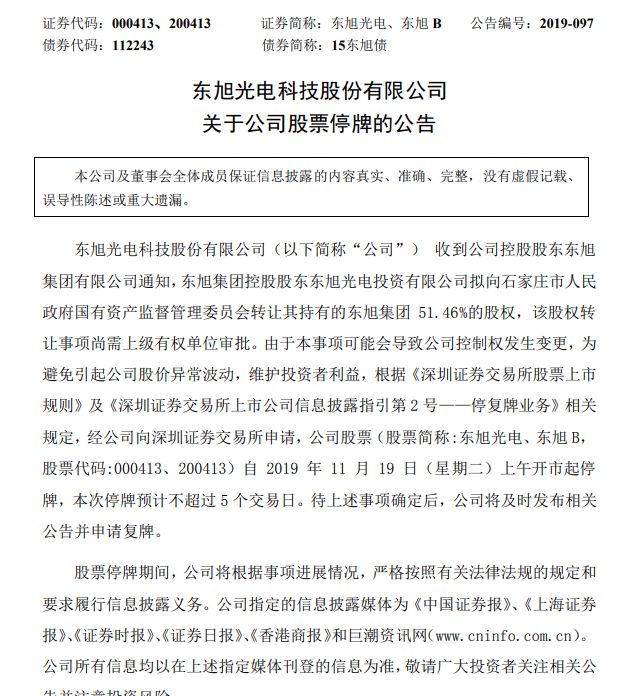

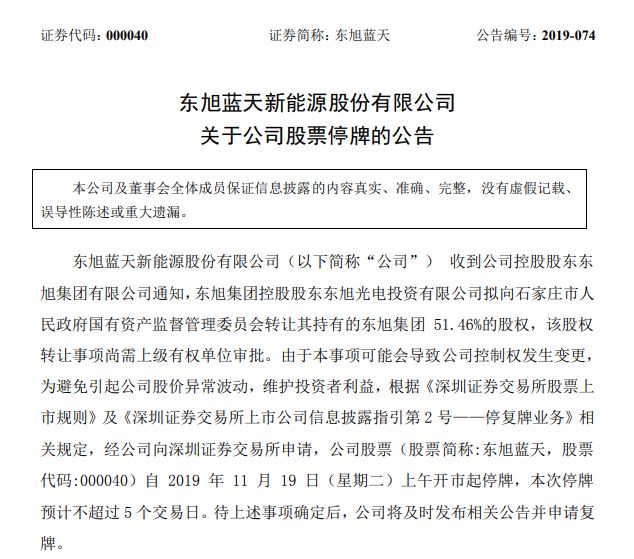

东旭集团旗下两家上市公司停牌

控制权可能发生变更

19日一早,东旭集团旗下两大上市公司:东旭光电、东旭蓝天紧急停牌。

两家公司公告称,收到东旭集团有限公司通知,东旭集团控股股东东旭光电投资有限公司拟向石家庄市人民政府国有资产监督管理委员会转让其持有的东旭集团51.46%的股权,该股权转让事项尚需上级有权单位审批。

由于本事项可能会导致公司控制权发生变更,为避免引起公司股价异常波动,维护投资者利益,根据相关规定,经公司向深圳证券交易所申请,公司股票自 2019 年 11 月 19日(星期二)上午开市起停牌,本次停牌预计不超过5个交易日。待上述事项确定后,公司将及时发布相关公告并申请复牌。

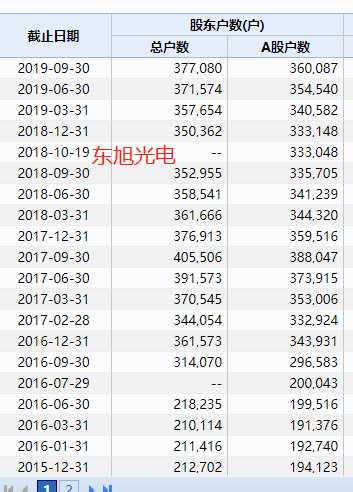

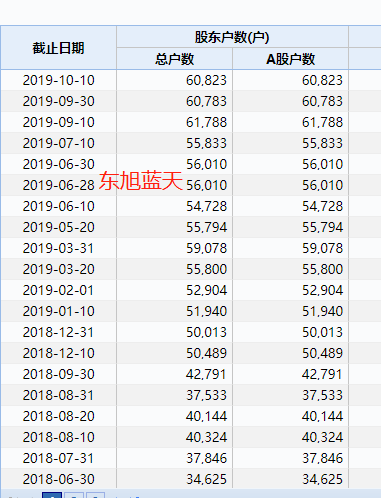

截至最新数据,东旭蓝天的股东户数为6万多户,东旭光电的股东户数为37.7万户,合计近44万。

东旭集团基本将其旗下上市公司的股权都给质押了出去,据东方财富Choice数据,截至2019年8月29日,东旭集团累计质押东旭光电79,964万股,质押数量占其持股比列的87.39%;累计质押东旭蓝天57,667万股,占其持股比例的99.35%。

华泰证券VIP专属佣金开户,送level2享6.08%高息固定收益理财!