新能源车产业链曙光初现,中游龙头值得期待!

摘要 12月3日,工信部发布了《新能源汽车产业发展规划(2021-2035年)》征求意见稿,业内简称《十五年规划》的这份战略宏图描绘了十分诱人的前景,比如大幅提高核心技术标准,加速燃料电池产业化,普及高度自动驾驶智能网联汽车等,并对新能源汽车销量提出了明确的目标:2025年新能源汽车销量占比25%。这一目

12月3日,工信部发布了《新能源汽车产业发展规划(2021-2035年)》征求意见稿,业内简称《十五年规划》的这份战略宏图描绘了十分诱人的前景,比如大幅提高核心技术标准,加速燃料电池产业化,普及高度自动驾驶智能网联汽车等,并对新能源汽车销量提出了明确的目标:2025年新能源汽车销量占比25%。这一目标大超市场预期,当前新能源车年销量不过130万辆,这一目标实现后将会达到年销700万辆,销售量增长五倍还多!

这显然让市场情绪为之一振,低迷许久的新能源汽车产业链个股走势重拾活跃,部分龙头个股还创下了历史新高。并且就在当周,新能源汽车、无人驾驶、汽车电子等产业链相关个股重新进入机构视野,诸多机构赶赴公司布局调研,其中比亚迪一周就接待了三波机构前来调研。

一叶知秋

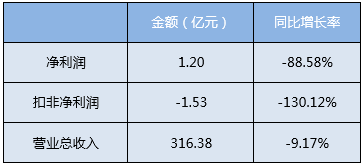

对比亚迪来说,这是个久违的好消息。毕竟比亚迪今年烦恼不少,股价从年内62.20元高位持续回落了大半年,最低见到42.30元,跌幅将近30%,资金也是持续流出。不受投资者待见的原因也很简单———业绩持续下滑。看一下三季报就明白,营业总收入316亿元,出现了多年罕见的滑坡,净利润更是断崖暴跌-130.12%,仅为1.2亿元,扣非净利润则出现了亏损。实际上,比亚迪的净利润在2016年达到50亿元的峰值后,已经连续两年下滑,2019年三季报也预示了全年业绩的不乐观,有可能出现连续第三年的下滑。

表:比亚迪(002594.sz)2019年三季报部分数据

一叶知秋。比亚迪是整个新能源车产业链从峰值滑落的缩影。新能源车面临的困境,首先是汽车消费大环境转冷,2017年国内新车销量达到2888万辆峰值之后拐头下行,已经连续两年下滑。另一方面则是退补。新能源汽车过往的高增长严重依赖国家补贴,甚至有专门吃补贴的小企业赖以为生。官方早已经明确了补贴全面退出的大限是2020年,退出补贴的速度也正不断加快,2019年补贴标准更是比2018年平均下降达50%。

补贴的下滑,就意味着新能源车终端实际零售价格的上涨,从而倒逼车商降低生产成本,车商又进一步将成本下降压力向上游转移。整个新能源车产业链一度危机四伏,无论是整车还是动力电池、电池产业链、三电,都出现不同程度的跌价,有些甚至到了暴跌的程度。企业的压力空前的大。

暗夜曙光

2019年岁末,新能源汽车忽然在暗夜中看到了曙光,这一次“太阳”是从西边出来的。

汽车产业具有技术密集、资本密集和劳动密集的特点,在拉动上下游、拉动后期消费上无可替代,有统计说,中国大概10%的GDP依靠汽车产业链来拉动。但中国在燃油汽车的发动机、变速器核心零部件上远远落后,同时能源自给也是不得不面对的长期战略考量。新能源汽车不仅是弯道超车,加速超越的机会,也是必然的选择。多年厚积薄发后,当前中国新能源汽车不仅在销量上遥遥领先,还涌现了不少优势企业,特别是在动力电池为代表的中游,具备了领先的技术优势。传统汽车强企如宝马等开始向中国大量采购动力电池等新能源汽车核心部件,弯道成功超车初现端倪。

今年德国大幅提高纯电动车补贴,由4000欧元提升到6000欧元,已经远高于中国的补贴水准。实际上,海外尤其是欧盟国家支持新能源的力度不断加强。主要汽车大国都已经制定了禁售燃油车的时间表。年销售1000万辆的德国大众,已经制定规划,计划将推出75款电动车,将电动车销售提升到200万辆。奥迪e-tron海外销售势头很猛,计划明年初上市全新电动车ID.3续驶里程达到550公里,并成为类似高尔夫的新的标杆车型。德国宝马计划到2023年推出23款电动车,并宣布将和宁德时代的40亿欧元订单增加到73亿欧元。新能源大潮在全球范围内呈现遍地开花的好局面。

加上国内对新能源的扶持力度一直没有放松,比如在退补贴的时候,不是取消补贴,是转给补贴更高技术含量的,并且过渡期结束后,购置补贴会集中用于支持充电(加氢)等基础设施上、配套运营服务商。这次新的“十五年规划”每年700万辆汽车的预期规模,可以达到年均30%以上的销量增速,叠加海外放量(并且海外市场毛利率更为丰厚)。新能源汽车产业链面临技术加速提升、销售量加速提升的局面,对产业链龙头企业的机遇,不亚于5G,是未来几年充满想象力的优质赛道。

市场中的机会在哪里

目前国内车企中,比亚迪、北汽、上汽布局较为领先。明年特斯拉上海工厂,预期model3销售价格在25万元左右,对车市有强烈的拉动预期。但对于车企整体来说,蛋糕总数并没有扩大,新能源销量700万辆,实际上是从传统车企份额中切下的蛋糕。谁能在新能源车上技术领先,谁能更好适应消费者需求才有胜出的机会。车企的竞争会很残酷。宝马、大众这些传统强势车企加入新能源大战后。对新能源车而言,是新的巨大挑战。

在新能源车中游,情况完全不同。电动车没有了发动机、变速器,取而代之的是三大电:电池、电机、电控,这些领域中国具有不同程度的优势,也有不少有竞争力的企业成长起来。传统优势车企的欧盟反而要向中国来采购电动车中游产品,这是翻天覆地的变化。

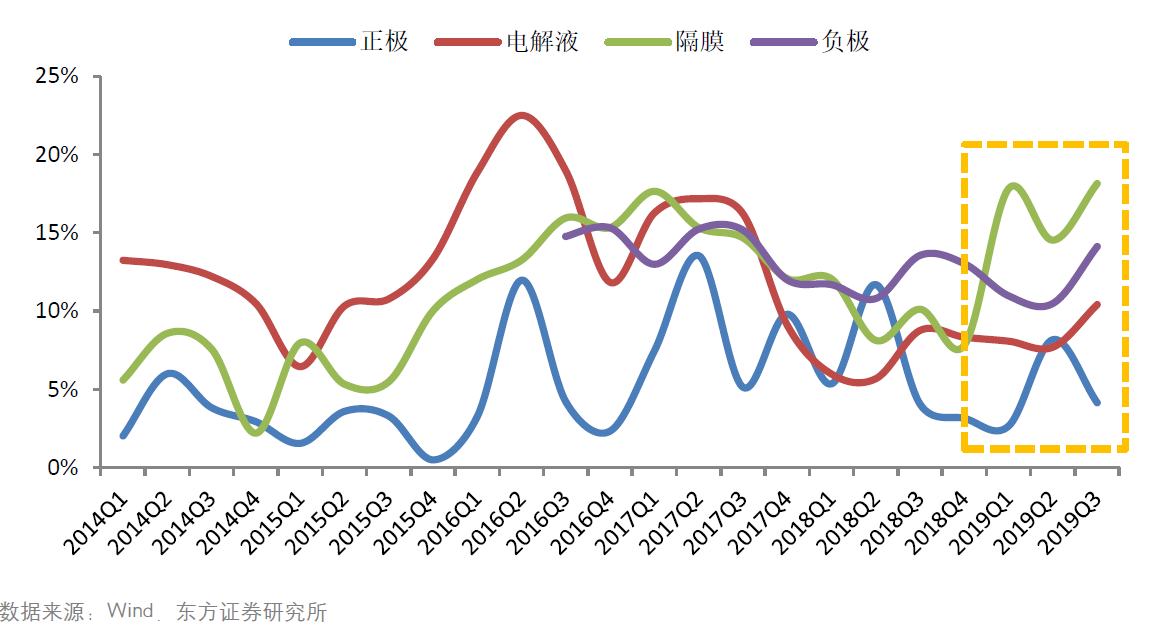

近年产品价格下降,如同“供给侧改革”一样,中游已经开始出清的落后产能,动力电池厂家数量由2015年的超450家减少到2018年的不足100家。大批低端无效产能迅速出清后,盈利趋势已经有见底迹象。

图:中游四大材料上市公司扣非净利率趋势

动力电池方面,宁德时代、比亚迪成为全球的标志性企业。根据高工产业研究院(GGII)统计,2018年全球动力电池市场中宁德时代以22.64%的占比排名第一。

新能源车的上游主要是钴、锂,如果下游需求提升超预期,未来也有一定机会。当然也要注意供应量的变化。

应该注意到的是,整个新能源车产业链冷热不均,在激烈竞争下,市场份额有进一步向龙头企业集中的趋势。以动力电池为例,据GGII统计,2018年龙头宁德时代产能利用率高达86%,而排名第3的捷威动力产能利用率只有49%不到一半,第10名星恒动力只有25%。

简而言之,笔者眼中的新能源车产业链投资机会顺序如下:中游大于上游,上游大于下游;上游看供需,中游看龙头