中融信托:社融超预期 基础产业类信托依然坚挺

摘要 1月社融数据简评<?XML:NAMESPACEPREFIX="[default]http://www.w3.org/2000/svg"NS="http://www.w3.org/2000/svg"/>央行公布的数据显示,1月新增社会融资规模5.07万亿元,同比上涨8.4%;新增人民币贷款

1月社融数据简评

<?XML:NAMESPACE PREFIX = "[default] http://www.w3.org/2000/svg" NS = "http://www.w3.org/2000/svg" />

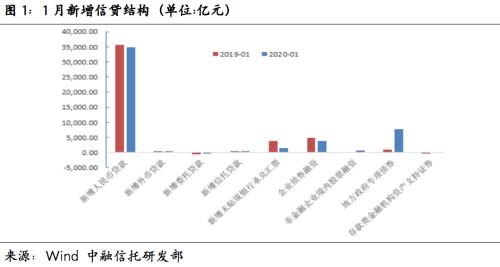

央行公布的数据显示,1月新增社会融资规模5.07万亿元,同比上涨8.4%;新增人民币贷款3.49万亿元人民币,同比少增744亿元;截至2020年1月末社会融资规模存量为256.36万亿元,同比增长10.7%,持平前值。

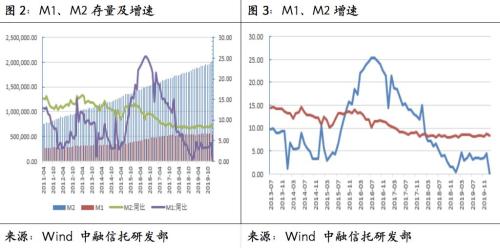

货币供应量方面,1月M2同比增速8.4%,较上月出现回落,但增速基本稳定,M1增速降为0,增速较去年同期下滑0.4个百分点。

整体来看,1月各项政策利好逐渐落地,政府专项债提前发行,银行延续早放贷、早受益传统,特别是考虑到春节假期因素,社融出现超预期增长,显示实体经济融资活力稳步上升。

对于新冠疫情的影响,由于爆发时临近1月下旬,我们预计影响将落在2月集中显现,对于1月影响相对较小。

分项来看,1月新增社融5.07万亿元,同比增加约3908亿元,环比较去年12月份大幅增长2.97万亿元。其中新增人民币贷款3.49万亿元人民币,同比少增744亿元。

表外非标三项融资,1月共计增加1809亿元,同比少增1623亿元,其中新增信托贷款同比增加87亿元,委托贷款同比少减673亿元,未贴现银行承兑汇票同比少增2384亿元,这也是自去年3月份以来,表外三项合计首次出现正增长。

直接融资方面,1月企业债券融资3865亿元,由于高基数效应,同比少增964亿元。股票融资609亿元,同比多增320亿元。其他方面,在政府专项债前提条件下,1月专项债融资7613亿元,较去年同期增加6525亿元,对社融规模形成重要支撑。

整体来看,1月社融数据优于预期,表外三项合计增长首次转正,政府专项债在1月的提前下发对社融构成支撑,考虑到财政部已累计提前下达2020年新增地方政府债务限额1.8万亿元,专项债未来也将会是社融主要的增长力量。

分部门看,1月非金融企业短期贷款增长至7699亿元,同比增长1780亿元;中长期贷款新增1.66万亿元,同比多增2600亿元。

居民部门新增贷款6341亿元,其中新增中长期贷款7491亿元,同比多增522亿元,短期贷款-1149亿元,较去年同期多减4079亿元。

整体来看,1月贷款结构中,企业短期、中长期贷款均有所改善。企业中长期贷款占比进一步升至49.7%,增加14.8个百分点,短期贷款占比则回升至23.1%,原因或在于年初央行施行了一系列诸如降准、公开市场投放等措施,加之银行年初集中投放传统,推动了整体信贷投放。

货币供应量方面,1月末M2同比增速8.4%,较去年12月下滑0.3个百分点,M1同比零增长,增速下滑0.4个百分点。

存款方面,居民、财政、非银金融机构增长,企业存款下滑。其中非金融性企业存款下滑16100亿元,同比多减12189亿元;居民户存款42400亿元,同比多增3800亿元;财政存款4002亿,同比少增1335亿,非银金融机构存款5701亿元,同比多增10780亿元。

1月货币增速放缓,一方面源于去年12月M2高基数效应,1月增速实际水平较去年同期以及近一年平均水平基本稳定,另一方面或由于春节错位因素,企业活力有所下滑。

综合来看,1月社融数据超预期,特别是考虑到春节错位因素以及高基数效应的情况下,或表明逆周期调节政策效果开始显现,政府专项债前提发放也给予社融稳定支撑。

但值得关注得是,由于新冠疫情在1月末尾爆发,1月相对来说影响不大,主要影响或在2月集中显现,1月与后续表现可能会有所割裂。

但可以肯定的是,疫情下仍将会有一系列政策落地,对实体经济形成托底,后续社融表现需持续观察。

信托行业概况:

集合信托下滑明显但与去年同期差别不大

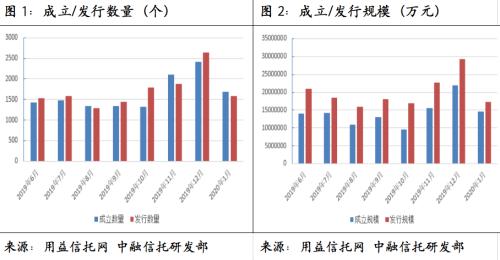

根据用益信托公布的数据来看,1月集合信托市场发行和成立市场均较去年12月出现较为明显的下滑,但和去年同期差别不大。

具体来看,2020年1月共有60家信托公司参与发行,58家信托公司成立产品。其中发行产品数量1575个,环比下滑40.4%,成立产品数量1687个,环比下降29.9%;

发行和成立产品规模来看,基本和产品数量保持类似跌幅,发行市场规模1738.07亿元,环比下跌40.5%,成立市场规模1449.83亿元,环比下滑33.7%。

1月集合信托市场出现较大幅度下降一方面源于年前信托公司赶工,推高产品发行、成立数量;另一方面则是春节长假停工、停产,共同推动1月信托市场表现下滑。

同比来看,1月集合信托市场表现与去年同期基本持平,基本保持在合理区间。近期爆发的新冠疫情由于临近月末,更多影响将会在2月数据中体现。

资金投向:基础产业类表现坚挺

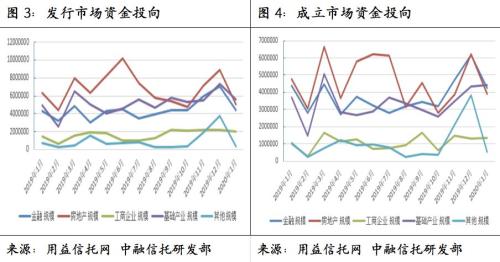

从集合信托产品投向规模来看,主要呈现出如下特点:

01

基础产业类信托表现坚挺

基础产业类信托在1月仍是信托公司主要发力方向,在发行和成立市场占比均有明显上升。

具体来看,1月发行规模562.78亿元,环比下滑23.3%,同比上涨12.9%,募集规模442.39亿元,环比上涨2.0%,同比上涨19.5%。

从占比来看,基础产业类信托在发行端占比32.38%,排名第一。成立端占比30.51,超过房地产和金融类信托,同样排在首位,结束了去年8月份以来的下滑趋势。

此前我们提到,基础产业未来规模仍会保持在高位,尽管近期新冠疫情爆发,对业务开展造成了影响,我们仍然认为未来基础产业类信托会是信托业务的主要支撑点,特别是考虑到决策者极可能出台一系列政策刺激经济的情况下,政信业务或会受到较多政策红利支持。

02

金融类信托表现稳定

1月金融类集合信托产品虽然受假期因素影响,较2019年12月有所下滑,但无论是从规模还是占比均较为稳定。

具体来看,1月金融类信托发行规模438.74亿元,同比上涨1.8%,规模占比升至25.24%;成立规模426.35亿元,同比下降2.6%,规模占比升至29.41%,排在所有产品第二位。

从产品组成来看,消费金融类业务仍较为可观,1月发行规模124.61亿元,占比超过金融类信托总规模的28%。产品发行仍然集中在外贸信托、光大信托、华能信托等公司。

其他投向来看,信托投向组合是另一个主要方式,发行规模超过118亿,占比也超过了26%。我们在《历次公共卫生事件对资本市场的影响》中提过,从历次经验上看,疫情对于资本市场的影响较为短暂,主要还是受经济资本面的影响,长期看金融类信托仍会是稳健发展的态势。

03

工商企业类信托募资有所增长

从发行规模上看,工商企业类信托环比有所下行,1月发行规模197.16亿,环比下滑9.4%。成立市场则有所上涨,1月募集规模136.43亿元,较去年12月环比上行3.1%,规模占比也升至9.4%。

从趋势看,工商企业类信托波动不大,有轻微上行态势。但新冠疫情的到来,或短期内对工商企业类信托造成较大影响。

此前国家频频出台政策,扶持实体企业,工商企业类信托也自去年9月份以后有了明显的增长。但此次疫情造成了市场大面积停产,经营活动开展受阻,中小微企业生存更为艰难,规模增长本就缓慢的工商企业类信托受影响或更为明显。

就未来来看,决策者大概率会继续出台一系列扶持政策,对实体经济形成利好。但同时疫情控制的时间同样决定着实体企业受影响的大小程度。

资金运用方式:

权益类信托规模占比稳居第一

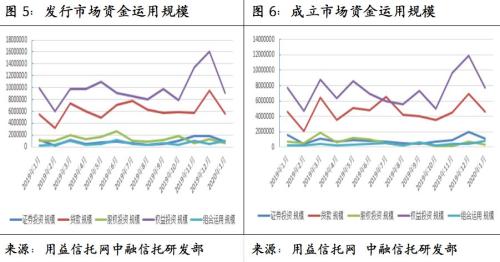

从1月信托行业的资金运用方式来看,有如下主要特点:

01

权益类信托规模占比首位

根据用益信托公布的数据显示,资金运用分类下,权益类信托规模牢牢占据首位。

1月发行和成立市场规模分别为909.17亿以及766.63亿。从规模占比来看,权益类信托占据超过一半份额,发行和成立占比分别为52.31%和52.88%,远远领先于其他信托类别。

从包含的信托类型来看,1月权益类的表现归结于基础产业类信托的稳定,对其起到重要的支撑作用。

02

贷款类信托规模占比稳定

受假期影响,1月贷款类信托规模较去年12月有较为明显下滑,但同比则有小幅提高,规模占比也基本保持稳定。

具体来看,1月贷款类信托发行市场规模561.49亿,环比下滑超过40%,同比上涨3.2%,规模占比基本持平19年12月,至32.31%。成立市场募集资金461.11亿,同比上涨1%,规模占比升至31.80%,较19年12月增加了近0.3个百分点。

03

股权投资信托下滑明显

从1月集合信托发行和成立市场来看,其中发行市场规模68.74亿元,环比下滑近50%,规模占比也降至3.95%。

成立市场方面,1月募集资金为28.57亿元,环比下滑近60%,成立占比仅为1.97%。从股权投资类信托的表现来看,基本又回到去年四季度前两个月的水平,19年12月由于假期因素,存在信托公司冲量影响,造成人为推高规模。

而从对象来看,股权投资类中投向房地产类仍占主要部分,1月房地产业务重回下行态势也是股权类信托出现下滑的主要因素。

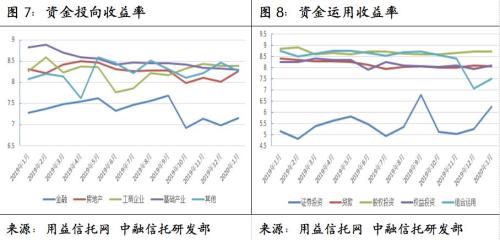

产品收益率及期限:

产品收益率上行期限下滑

总体来看,1月集合信托平均收益率为8.01%,收益率较19年12月有所上涨。

若将8%的收益率作为临界点,超过8%收益的集合信托产品共754款,占比68%,相较19年12月上浮三个百分点。1月出现四款产品收益率在10%-12%区间,一款产品超过12%,整体信托产品收益率进一步向8%-10%的区间聚集。

从产品类型来看,工商企业类排名第一,金融类则排名末尾。详细来看,1月基础产业类收益率进一步下滑至8.29%水平,工商企业类收益率保持在8.39%,收益率升至第一;金融类产品收益率重新回到7%以上,达到7.16%,但仍然在产品类型分类中排名末尾;房地产类信托收益率有所上涨,至8.26%;其他类信托产品收益率同样录得8.26%的收益率。

从资金运用方式看,证券投资类产品收益率明显上涨,至6.25%;贷款类收益率为8.08%,较19年12月轻微下滑;股权投资类信托收益率延续上涨势头,1月录得8.73%的收益率;权益投资类收益率重新站上8%,1月至8.11%,组合运用产品则反弹至7.51%。

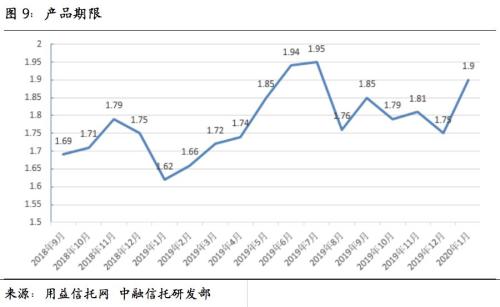

从产品流动性来看,1月信托产品平均期限1.90年,较19年12月上升0.15年。从结构来看,1月集合信托1.5年内的产品从1095款增至降至713款,1.5-2年期的产品从827款至602;2年期以上的产品则较19年12月增加2款,至233款;1.5-2年仍然是集合信托产品主要产品年限区间,占比达到近40%。