近30家公司易主更名:中国保险公司“并购”的那些事儿

摘要 这些年保险圈「企业并购」的那些事儿国外流行“并购公司”?国内流行“收购股份”?1十几年风云变换多少保险公司易了主改了名包含变更时间等的全表在这里放不下,后台回复“财险更名”发送给大家哈自2004年至今,十几年的时间,共有近30家保险公司易主更名,其中财险11家,如上入所示。本期,小编先带大家看看财险

这些年

保险圈「企业并购」的那些事儿

国外流行“并购公司”?

国内流行“收购股份”?

1

十几年风云变换

多少保险公司易了主改了名

包含变更时间等的全表

在这里放不下,后台回复“财险更名”

发送给大家哈

自2004年至今,十几年的时间,共有近30家保险公司易主更名,其中财险11家,如上入所示。

本期,小编先带大家看看财险公司的并购那些事儿,寿险公司的我们第二期,再见哈~

2

改名的三大原因

吸收合并、改制+收购、收购

总结上述11家公司改名的原因,归根结底还是一句话“江山易主”!

但是,按照收购形式细分的话有三种:吸收合并、改制+收购、收购。

下面,小编找了几家典型的公司,具体分析下:

①丰泰保险+天平保险→安盛天平

1.吸收合并天平车险,改名安盛天平

2013年4月,丰泰保险(法国安盛集团旗下)发布公告称,公司已与天平汽车保险达成协议,购买其50%的股份。

合并案共分四步进行:

①丰泰保险上海分公司(法国安盛集团旗下)更名为安盛保险公司

②天平车险吸收安盛保险(更名后的)

③法国安盛集团购买50%天平车险的股权

④公司更名为安盛天平

此次合并,法国安盛集团从现有股东手中购入24.4%股份,交易对价为19亿元,再注入约20亿元,合计耗资约39亿元。

“吸收合并”更名的公司:这应该是近年来,第一家两个保险公司合并的案例!

也是属于在我国保险业还比较少见的“并购”案例,毕竟大部分只是股份转让,导致控股股东变化的案例,本文第二节我们再详细说。

②皇家太阳联合→太阳联合→瑞再企商

2.由“分”转“子”,再易主的“太阳联合”

皇家太阳联合保险公司上海分公司,原为英国保险公司皇家太阳联合在中国的第一家分公司,也是第一家取得保险牌照的英国保险公司。

公司开业之初,曾获英国首相布莱尔为公司开业剪彩。(可叹,彼时互联网还没兴起,小编找不到照片,不然一定跟大家分享下)

2008年,皇家太阳联合保险公司上海分公司获批,由分公司转为独资子公司,改名为太阳联合保险(中国)有限公司。

2014年7月,瑞士再保险宣布,拟以7100 万英镑(约合1.2 亿美元),向RSA 保险集团收购“太阳联合”的100%股权。

收购方案获批后,太阳联合变为瑞士再保险的全资子公司,于2015年更名为瑞再企商。

“改制+收购” 更名的公司:京东安联,中航安盟

与瑞再企商类似的更名案例,还有京东安联,中航安盟,但是唯一的区别是,瑞再企商依旧是外商独资,京东安联,中航安盟则是由外商独资转为中外合资!

③

信达财产→国任财产

3.不堪多年亏损:第一大股东易主,信达改名国任

2009年,中国信达资产管理公司(信达财险的大股东)与国机财务有限责任公司、航天科技(000901,诊股)财务有限公司等13家公司发起设立了信达财险。

然而,信达财险自成立以来,除13年到15年微盈以外连续多年亏损,累计亏损最高达10.2亿元。

2017年,信达资产终于出手,将所持41%的信达财险股份转让给深圳市投资控股,第一大股东易主。

控股股东变更后,同年12月底,信达财险更名为国任财险。

第一大股东易主(收购)更名的公司:亚太财险、史带财产

亚太财险和史带财产,与国任财险类似,都是因为控股股东变化,最终更名。

但是,区别是史带财产由原来大众财产一家全中资公司转为中外合资公司。

3.外资公司改制、全资收购多,中资公司第一大股东变更多

看了上述公司,大家不难发现,11家改名的公司中,外资公司占了7家,股权变化最多!

而且,唯一一家吸收合并,和全资收购的公司都是外资,分别是安盛天平和瑞再企商。

外资公司并购的频繁,似乎源于国外?

2保险圈「企业并购」那些事儿

国外合并vs国内入股

怡安与韦莱韬悦合并 VS 滴滴联想入股现代财产

1.怡安与韦莱韬悦合并

昨日,世界第二大和第三大保险经纪公司宣布合并,怡安(Aon)和韦莱韬悦(Willis Towers Watson)合并后市值可达800亿美元,成为世界第一大保险经纪公司。

此次合并的背后,或者说是目标自然是扩大公司规模,增强公司竞争力,抢占市场份额。

2.滴滴联想入股现代财产

昨日,国内也有一家公司股权变动获批,就是现代财产,韩国现代海上火灾保险株式会社持股比例由100%降至33%,联想和滴滴出行独资的迪润科技分别持股32%(合计64%)。

滴滴和联想携手入股现代财产,使其从外商独资变为中外合资,这一点与京东入主安联而后改名京东安联如出一辙,战略目标应是也无出其右,依托互联网平台引流,实现资源整合,强强联手共创辉煌。

3.并购VS入股

从上一段我们提到的11家更名的财险公司更名,大家可以看到多是控股股东变化,公司易主导致的。

也就是说,与国外保险业经常发生的并购不同,我国保险业的公司多数是股份转让(被收购)。

目前为止,两个保险公司合并的案例比较少。当然,也有例外,上文第一家提到的公司“安盛天平”就是,变成中外合资的安盛天平,也已经于去年变成安盛集团旗下的全资子公司!(下面仔细说)

这或许和我国保险业目前所处的阶段,和监管环境有关~

3吸收合并的公司,会变多么?

国华人寿和安盛天平

1.天茂集团(000627,诊股)吸收合并国华人寿,曲线上市?

2019年8月12日,国华人寿的控股股东上市公司天茂集团发布公告称“将于8月13日起停牌,拟对国华人寿实施吸收合并”。

一时间保险业掀起一番波涛,虽然保险公司合并之前就有,但是天茂吸收合并国华,还有另外一层深意,就是意味着国华人寿曲线上市,或成为A股第6家保险公司。

不过此项吸收合并尚未获得监管批准,若成功获批国华人寿的吸收合并案毕竟计入史册。

2.安盛集团收购安盛天平,全资控股

再有,近来最典型的“安盛天平”,被安盛天平全资控股。

昔日安盛天平的第一大股东,安盛集团,得遇外资东风,以转让价格(每股10.87元/股),从其他五位中方股东收购50%股份,转让总金额约为8.51亿元,获批后,AXA Versicherungen AG持安盛天平100%股份。

正因为是全资控股,控制权溢价使得此次收购价偏高

上述两个保险公司的合并案例,还有一个特点,就是都与天茂集团有关,看来资本大佬的运作着实不一样。

但是,短短一年之间,就有两个公司合并的案例,是否让大家想到什么呢?

其实,在国外「并购」的案例很多~

3.美国财险公司,每年并购的case几十件

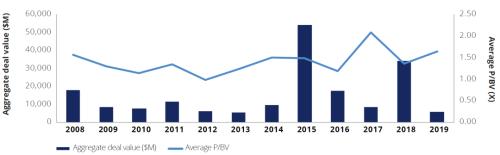

上图是美国财险公司的并购数据,可以看到,除了2019年并购案例比较低外,其余每年的并购案例都在60件以上,涉及的金额平均有4亿美金到11亿美金(近70亿人民币)不等。

为什么,国外的并购案例这么多?

当然,美国的财险公司本身基数大是一个原因。除此之外,小编想可能原因有二:

一是我国保险业仍旧处于发展中阶段,与国外保险公司所处的发达市场成熟度不同

二是由于我国保险业与银行、证券等都属于金融业严监管的行业,并购会有条件限制

但是,随着我国保险市场不断走向成熟,是否“并购”会越来越多呢?

4.合并,会是趋势么?

美国的保险公司合并,最主要的有几方面考虑:

最重要的是扩大市场规模,由于市场高度成熟,公司之间的竞争,很难通过产品等方式进行长时间拉锯战,去扩大规模。

此时,并购一家与自身公司能够相依相长的公司,有助于取长补短,稳固自身公司地位,是最快的一条路。

这也是,昨日两大保险经纪公司合并的原因,也是他们扩张的道路上都选择过的战略。

其次还有,由于市场成熟度高,产品的竞争很难拉开层次,规模的差距更多取决于客户体验,而提升客户体验等也是需要长时间的建设过程,耗费成本太大。

比如,2019年美国纽约人寿收购信诺集团的团体人寿和伤残保险业务,就是看中其是全球领先的健康服务公司。

再有,就是保险科技的兴起,与其从头培养一个公司,不如直接收购一个保险科技公司,两者都能合作共赢!

行到水穷处,坐看云起时

行到水穷处,坐看云起时!

随着,市场成熟度的提高,以及保险科技等的迅速发展。

或许终有一日“合并”,也会是保险公司的另一出路?