2018年中国私募证券基金投资一季度报告

摘要 主要内容截至2018年2月底,私募基金管理人数量为23097家,较2017年年底增长了2.90%;总体管理规模为120093亿元,较2017年年底增长了8.19%;小规模管理人占比95%以上;从新增备案基金的策略分类来看,2018年新增备案的私募基金主要集中在股票策略和债券策略,分别新增223只和1

主要内容

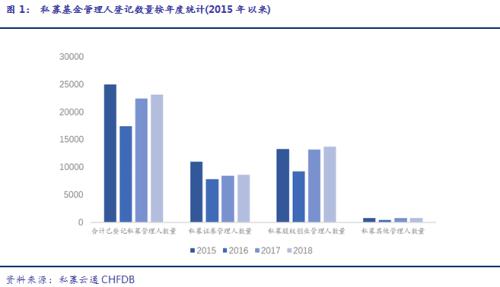

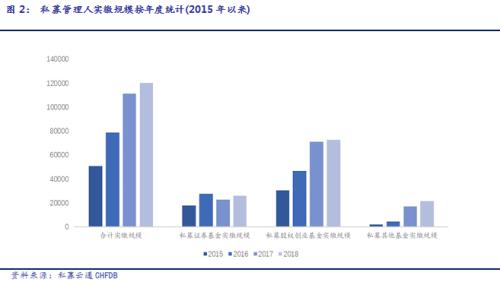

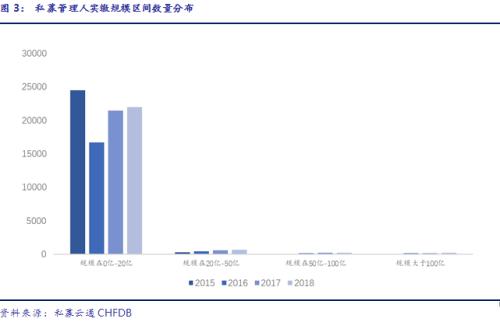

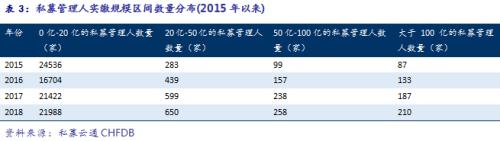

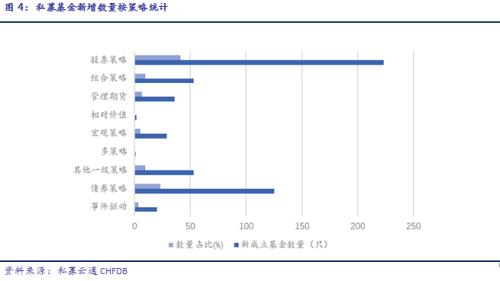

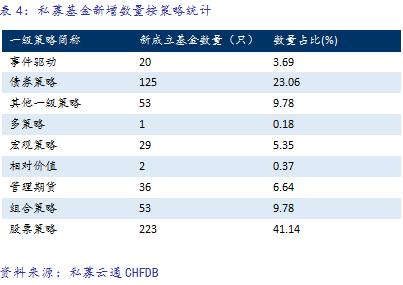

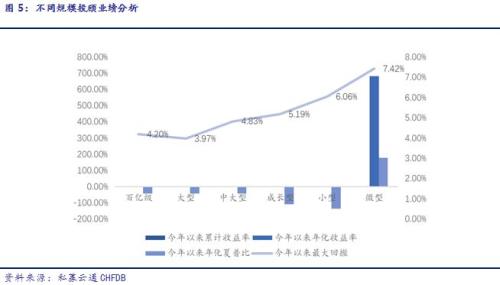

1.私募基金管理人登记数量按年度统计 根据基金业协会公布数据显示。截至2018年2月底,私募基金管理人数量为23097家,较2017年年底增长了2.90%; 一季度私募证券管理人、私募股权创业管理人数量均有所上升。 2.私募管理人实缴规模按年度统计 根据基金业协会公布数据显示,总体管理规模为120093亿元,较2017年年底增长了8.19%。私募证券基金实缴规模、私募股权创业基金实缴规模、私募其他基金实缴规模均有所增加。 3.私募管理人实缴规模区间数量分布 小规模管理人占比95%以上,且2018年一季度相比2017年有所增加。其他规模私募管理人数量较2017年也有所增加。 4.私募基金新增数量按策略统计 从新增备案基金的策略分类来看,2018年新增备案的私募基金主要集中在股票策略和债券策略,分别新增223只和125只,新增占比分别为41.14%和23.06%。 1 不同规模投顾业绩统计 百亿规模投顾风光不再,大型投顾获取正收益,引发最优规模思考。 2 百亿级规模投顾获取收益能力分析:一季度65%的百亿级私募亏损 根据私募云通CHFDB数据显示,2018年一季度17家百亿级私募管理人中,只有5家机构累计收益率大于零,有11家亏损,即一季度65%的百亿级私募亏损,平均亏损幅度为-1.21%。收益前三甲分别是北京乐瑞资产、北京星石投资和上海合晟资产。 2018年以来,中国A股处于下跌状态,上证50指数下跌4.83%,沪深300指数下跌3.28%,中证500指数下跌2.18%。在百亿级私募管理人中,以股票策略为主要投资策略的私募管理人累计收益几乎为负。以私募界巨无霸——景林资产为例,去年11月底,它旗下的股票策略产品平均收益达到67.54%,但今年以来累计收益率为-4.37%。千合资本去年的累计收益率为44.60%,但今年以来为-5.78%。朱雀投资去年的累计收益率达到12.59%,但今年以来的累计收益率为-0.98%。 相比股票策略的私募管理人,主要策略为债券策略的管理人业绩表现相对较好。在债券策略中,乐瑞资产表现不错,今年以来累计收益率为0.99%。合晟资产也取得了正的累计收益,其旗下债券策略产品今年以来的平均收益为0.48%。但去年表现不错的债券基金目前表现欠佳。以去年成功卫冕的茂典资产为例,它去年旗下债券策略产品的平均收益为10.22%,但今年一季度的累计收益率为-0.19%。凯丰投资是去年唯一一个主打宏观对冲策略并且上榜的百亿级私募,它去年旗下相关产品的平均收益为30.91%。,但今年的累计收益率为-0.92%。 3

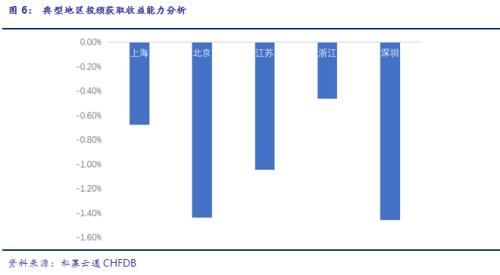

典型地区投顾获取收益能力分析

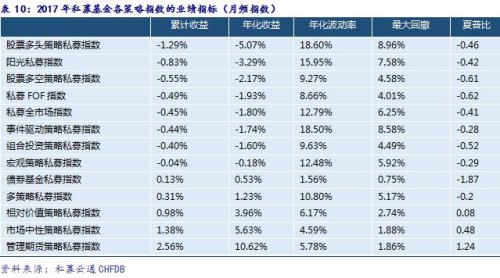

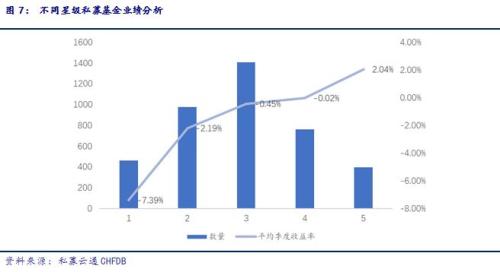

虽然私募基金管理人主要集中在北上深,然而产品获取收益能力最强者却是浙江。私募云通数据显示,浙江私募证券基金2018年一季度有50%以上的基金获取了正收益。 1.私募策略指数分析 私募云通CHFDB数据显示,今年以来私募全市场指数的累计收益率为-0.45%,也就是说私募市场的平均收益为负收益。从策略指数来看,只有五类策略获得正收益,其中管理期货策略、市场中性策略业绩领先,相对价值策略的收益紧随其后,多策略和债券策略也分别获得正收益,而股票多头类策略收益最低,为-1.29%。 2.不同星级私募基金业绩分析 根据私募云通CHFDB显示,私募云通评价较高的第五星级基金,业绩表现优异,2018年一季度平均收益率为2.04%。 1.一季度私募策略业绩表现 股票市场方面:主要指数均下跌。1季度上证50指数下跌4.83%,沪深300指数下跌3.28%,中证500指数下跌2.18%,中小板指下跌1.47%,创业板指大涨8.43%。 债券市场方面:主要指数均上涨。截至1季度末中债总净价总值指数上涨1.24%,中债国债总净价指数上涨1.19%,中债金融债总净价指数上涨1.29%,中债企业债总净价指数上涨0.53%,中证转债指数上涨3.88%。 期货市场方面:国内大宗商品一季度整体呈现震荡下降趋势。一月、二月板块间走势整体差异不大,基本呈现小幅上涨或小幅下跌的态势,商品指数走平。南华商品指数一季度整体下跌5.62%,各板块走势分化相对较大,大部分板块走势偏弱。 2.一季度私募策略业绩分析 股票市场策略方面表现分化

2018年一季度以来A股市场走势堪称跌宕起伏,一波三折。2月初受海外市场大跌的冲击,同时叠加信托资金去杠杆的影响,A股大幅下跌。节后市场企稳反弹,但风格切换,前期表现强势的白马蓝筹股反弹乏力而中小创等偏成长风格品种表现强势。3月份结构性行情显著,价值风格表现萎靡,季末中美贸易争端加剧,对短期市场情绪造成较大冲击,市场出现短暂调整。

一方面指数波动增长和分化增长,选股超额收益增加。沪深300、上证50、创业板三大指数的年化波动率在2018年一季度较去年全年和去年同期都明显提升。市场波动的加剧和指数间分化为市场中性策略带来了机会。 另一方面对冲成本下降。2018年第一季度的基差贴水处于近一段时间的低位水平。具体来看,今年一季度,沪深300、上证50、中证500合约基差平均值分别为-0.22%、-0.07%、-0.36%,仅为去年同期的一半左右。这降低了对冲成本,进而也就提高了市场中性策略的收益。 债券市场方面表现差强人意 2018年初受监管政策落地、经济数据好于预期、资金面偏紧等利空因素冲击,债市下跌,之后在全球股市下跌带来的股债跷跷板影响下,债市情绪渐渐回暖,在赤字率下调以及银监会下调银行拨备覆盖率等利好因素推动,叠加中美贸易争端引发避险情绪升温,债市上涨。 期货市场方面,大宗商品处于震荡行情 一季度大宗商品波动率虽然仍处于历史低位,但波动率有上行趋势,这带来较好的投资机会。一季度波动率最高的品种主要集中在黑色系,其次镍、沪胶、沥青等工业品的波动率也有较大攀升。后期大宗商品仍有较大幅度波动,管理期货策略仍然具备良好成长空间。 期权市场方面,场外期权被叫停,引发场外对冲缩水 由于场外期权的杠杆倍数高,可对冲市场风险,去年场外期权业务爆发以来,私募一度成长为券商的第一大交易对手方。中国证券业协会的数据显示,去年10月新增场外期权的交易对手来看,无论是按名义本金还是合约笔数统计,私募基金均占据第一位。此外,2017年券商场外期权累计新增初始名义本金规模5011亿元,2017年12月,新增场外期权合约交易笔数Top3分别为,私募基金>;;期货公司>;;商业银行。 大类资产和私募行业发展趋势研判 股票市场 短期大概率仍会震荡反复,板块方面不宜追高;每个板块都难以走出持续、独立的强势行情; 总体上来说今年的股票市场是熊市,很像去年的商品市场,宽幅震荡为主,买入持有的赚钱效应下降; 商品市场

债券市场 债券牛市基础依然稳固; 债券市场在价值区间内进一步走牛;  2 私募行业发展趋势研判:五大趋势 2 私募行业发展趋势研判:五大趋势

随着我国资本市场的发展壮大,私募基金经过近四年的长足发展已取得了了公募基金二十年的成就。私募基金行业的整体实力明显增强,私募基金行业的商业模式、业务规则等逐步成熟,私募机构的内部管理、人才培养等机制逐步完善,行业监管、自律规则等制度体系不断健全,私募基金行业已经进入了规范化、制度化发展的新阶段,即从量的增加进入质的提升阶段。 私募基金行业的未来发展将呈现五大趋势:一是私募基金的增长速度和规模将会进一步增加,而且会远远超过公募;二是行业集中度会提升,私募行业强者恒强,业绩分化更为明显;三是 FOF作为中长期的资产配置工具,结合中国养老金市场,业务规模将持续增长;四是国内私募进一步走向国际化,一部分外资的资金也会交给中国的私募机构管理;五是外资进入带来鲶鱼效应,有效促进私募行业发展。

|