老牌与新锐抢发产品,震荡市下赚钱谁更强?

摘要 长按图片扫描二维码,看私募大佬直播收益遥遥领先百亿私募?老牌与新锐抢发产品,震荡市下赚钱谁更强?虽然头部效应显著,中小私募募资艰难,但在竞争激烈的股票策略,大型私募收益落后小私募,而最新政策提升积极性,新锐私募逐步崛起……排排网官微今年以来,虽然疫情为经济发展增加

收益遥遥领先百亿私募?老牌与新锐抢发产品,震荡市下赚钱谁更强?

虽然头部效应显著,中小私募募资艰难,但在竞争激烈的股票策略,大型私募收益落后小私募,而最新政策提升积极性,新锐私募逐步崛起……

排排网官微

今年以来,虽然疫情为经济发展增加了很多不确定性,但火热行情仍旧牵动着资本市场的情绪,年后的反弹行情掀起了私募备案发行产品的热潮,在A股成交额连续10个交易日突破万亿元的背景下,无论是头部私募还是中小私募,都在争相“上新”以避免错失机会。

根据中基协数据显示,2020年以来截至2月底,合计备案新产品2340只。而在2019年1月至2月底,合计备案私募产品却只有1281只,从同比增幅来看,今年较去年增长了82.67%。另外,今年春节后开市截至目前,备案私募产品也已经超过了1056只。

01 头部效应显著,中小私募募资艰难

近日,中基协发布了《2018年度私募基金管理人财务分析报告摘要》,以22133家私募机构经审计的财务报告为蓝本,全面展示了私募机构的财务状况,从公布的数据中可以看到,第一、第二梯队管理人数量占样本管理人总数的9%,管理基金规模占样本管理人总管理基金规模的约83%,其中,第一梯队上述比例分别达到1%和44%,即9%的私募管理者市场上83%的基金规模,这也意味着91%的小型机构仅管理着17%的份额,这甚至远远超过了盛传的二八定律,可见行业集中度极高。

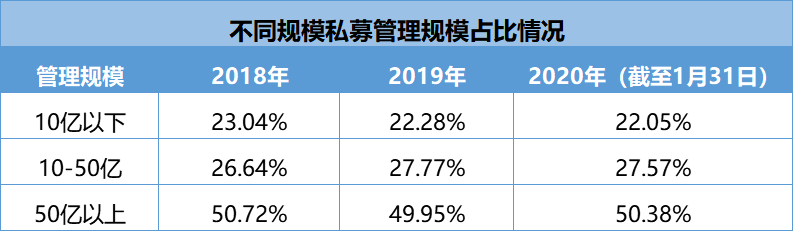

而在2019年,私募全行业的头部效应仍在进一步加大,数量较少的头部私募占据了市场较大资金份额,而数量众多的中小私募,在管理规模上则十分单薄。根据私募排排网统计数据显示,截至2020年1月底,在证券类私募管理规模中,50亿以上私募共管理11971.41亿元,总规模占比从2019年的49.95%增长到50.38%,而10亿规模以下的私募管理规模仅为5239.64亿元,不及前者的一半。分规模来看,只有10亿元以下的规模占比下降,从2018年的23.04%下降到22.05%。

自资管新规落地以来,在去资金池、去通道、去杠杆、消除多层嵌套等复杂的环境下,私募行业也受到了不小的影响与冲击,尤其是在资金端方面,行业头部效应进一步加大,资金开始从小私募退出,不断向百亿级私募集中。中小私募在优胜劣汰机制下,不仅在募资上步履艰辛,甚至有部分被逐渐挤出市场,私募行业开始进入存量博弈和强者恒强时代。

02 股票策略竞争激烈,大型私募收益落后小私募

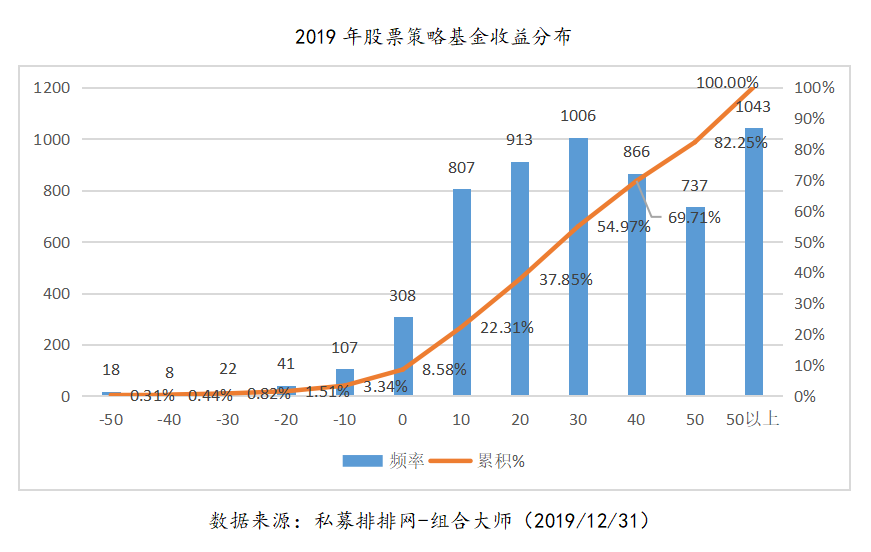

在目前的私募生态圈中,股票私募占据着主要地位,根据私募排排网数据显示,2019年大部分股票策略私募产品收益率为正,正收益率比例高达91.04%。之中收益率在50%以上的有1043只产品,可见2019年股票策略私募基金表现非常出色。不过值得注意的是,目前正在运行且持续有净值更新的股票策略私募产品中成立时间在5年以上的占比不足10%,牛熊交替之间,不少产品无法走过五年关口。

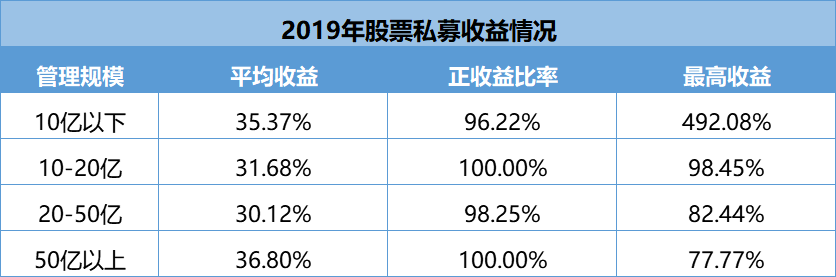

2020年第一个月,部分股票私募也获得不错涨幅。按照管理规模分,管理规模在20-50亿元的私募股票型产品业绩最佳,单月平均收益3.70%,百亿私募股票型产品单月也取得了2.21%的平均收益。

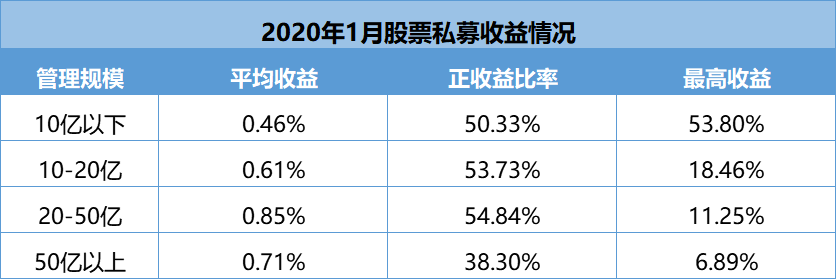

而从不同规模的股票私募机构来看,根据私募排排网数据显示,2020年1月份,管理规模在20-50亿元的私募机构平均收益为0.85%,规模在10亿以下的股票策略私募平均收益仅为0.46%。在正收益比率方面也可以看到,50亿规模以上私募的正收益比率是38.30%,20-50亿元的私募则有54.84%获得了正收益,而规模在10亿以下的股票策略私募的正收益占比为50.33%。

(数据来源:私募排排网)

但从高收益来看,不同规模私募之间的差距则十分明显,10亿以下规模的小型私募前十名收益均在15%以上,最高收益为53.78%,同期50亿以上股票型私募最高收益仅为6.89%,前十平均收益仅为3.23%。对比刚刚过去的2019年不同规模的私募收益来看,也同样是中小私募在高收益上表现突出。

(数据来源:私募排排网)

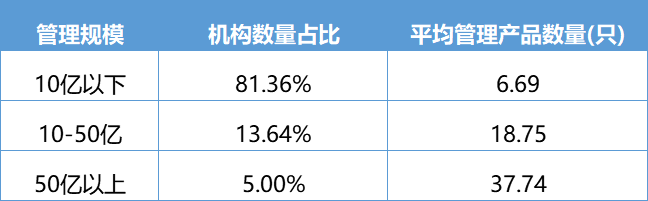

截止2020年1月底,在纳入统计并正常更新净值的939家股票型私募机构中,其中10亿以下规模的私募就已经占据81.36%,平均管理产品数量为6.69只;而管理规模在50亿以上的仅有47家,仅仅占据总数量的5%,但他们平均管理股票策略产品数量37.74只,更是管理着八成左右的资金规模。

(数据来源:私募排排网)

03 新政策提升积极性,新锐私募逐步崛起

股票市场的火热也带动着私募产品的发行,随着行情回暖,不少私募都扎堆上新,尤其是私募巨头,在年后纷纷备案新产品。从今年春节后开市私募基金备案情况来看,私募公司备案私募产品1056只,尤其是在“分道制+抽查制”办理备案产品的背景下,头部私募空前积极。

其中,景林资产截至2月27日已经备案11只产品,而2019年景林资产共备案27只产品;2015年则备案51只。可见,景林资产两个月时间备案产品数量已经接近2019年的一半,超过2015年牛市月均备案数量。无独有偶,另一家头部私募淡水泉在上新上也不落后,今年以来淡水泉已备案新基金达7只。而2016年淡水泉全年备案8只基金,2017年备案13只,2018年备案11只,2019年备案11只,即使是在2015年A股大牛市,淡水泉全年共备案了36只私募基金,而2020年前两个月其备案基金数已达7只,已经远远超过2015年牛市月均备案数量,也超过2019年总数的二分之一。

在知名头部私募公司阵营中,除了景林资产、明汯投资、盘京投资、少薮派投资、凯丰投资、盈峰资本、映雪资本、重阳投资等百亿级私募在节后成立新的产品外,还有东方港湾投资和林园投资也都成立了新产品。量化私募如灵均投资从2020年以来也备案了11只新产品。外资私募中,瑞银资产更是在同一天备案了4只产品,其中3只为股票型。瑞银资产总经理陈章龙介绍,推出多只股票产品是基于对中国市场长期乐观判断。

图片来自:沙沙野

除了知名私募紧锣密鼓的上新之外,一些成立时间不长的新锐私募也在摩拳擦掌扩大规模。在行业马太效应不断加强的大背景下,不少私募难以跨过5亿、10亿的门槛,但依然有一些新私募可以逆流而上。

近期可以看到一些近几年成立的新锐私募也发行火爆,逐渐崭露头角,部分发展势头不错的私募正在抓住机会实现规模突破。不过可以看到,受资金青睐的私募新秀多具有公募或券商背景,过往业绩出色,成立私募后也经受住了市场考验,收益稳定并能够较好控制回撤。

对此,私募排排网未来星基金经理胡泊表示,头部私募具有智力资源、财力资源和品牌的明显优势,产品整体的稳定性高,市场号召力强。中小私募的生存发展压力较大。近期脱颖而出的私募则显示,“小而美”仍然可能,如期权策略、量化策略、专注细分行业的股票策略等。中小私募的机会在于利用有限的资源,在细分领域提高效率,战胜市场,实现细分领域的护城河。

在“分道制+抽查制”办理备案产品的背景下,私募机构对于“上新”展现出了空前积极的热情,对此,私募排排网研究中心也指出,“分道制”的启动大大提升了优质私募的备案效率,扶优限劣有利于私募行业长期的健康发展。此外,积极备案也表明私募对此后中长期的A股市场持乐观态度。

责任编辑:石秀珍 SF183