推动“科技+保险”融合!众安保险2019年保费146亿元,同比增长30%

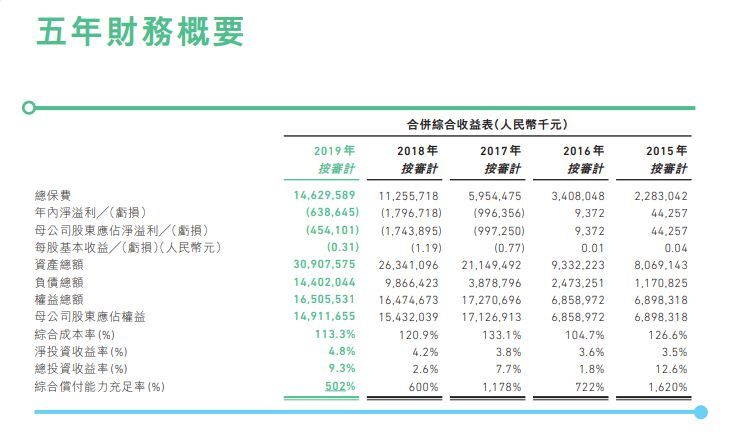

摘要 众安保险全年服务用户4.86亿人,总保单突破80亿张。3月23日,国内首家互联网保险公司众安在线财产保险股份有限公司(6060.HK)(以下简称“众安保险”)发布2019年业绩报告。财报显示,2019年众安保险录入保费146.3亿元,同比增长30.0%。在全国财险市场居第11位,并持续位列全国互联网

3月23日,国内首家互联网保险公司众安在线财产保险股份有限公司(6060.HK)(以下简称“众安保险”)发布2019年业绩报告。

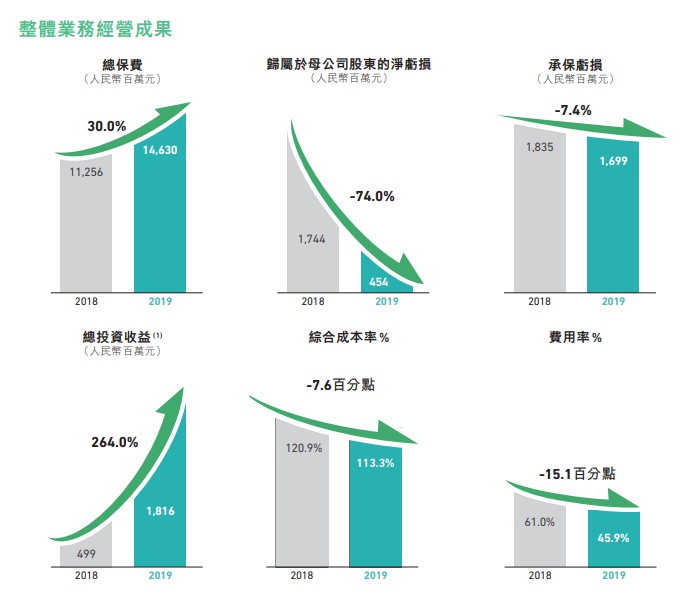

财报显示,2019年众安保险录入保费146.3亿元,同比增长30.0%。在全国财险市场居第11位,并持续位列全国互联网非车财险市场第一名。

此外,由于承保亏损收窄及投资收益大幅上升,众安保险的保险业务于2019年度实现盈利。而这亮眼的成绩归功众安保险一直坚持科技与保险深度融合。

众安保险CEO姜兴表示,众安保险的科技基因承载着推进科技与保险相互融合的使命,始终走在锐意创新的道路上,通过精进科技力,助力全球保险生态数字化转型。

保险业务实现盈利 健康生态布局业绩“亮眼”

在2019年取得146.3亿元保费收入基础上,众安保险全年服务用户4.86亿人,总保单突破80亿张,经测算,全国每六张保单中就有一张来自众安保险。

同时,各项业务经营指标显著改善。综合成本率实现三年连降,2019年同比下降7.6%至113.3%,而费用率同比下降15.1%,从2018年61.0%下降至2019年45.9%。

且受益于A股市场的优异表现,众安保险总投资收益率达9.3%,实现18.155亿元的投资收益,同比增长264%。另外,由于承保亏损大幅收窄,2019年其实现760万元盈利。

具体而言,众安保险共有五大生态布局。其中,健康生态板块业绩表现亮眼,实现总保费收入48.06亿元,较去年同期大幅增长67.6%,约为1670万人提供健康保障。

另外,由于深化与蚂蚁金服等生态合作伙伴的战略合作,生活消费生态板块也实现130.8%的保费增长。

作为众安保险的王牌产品,尊享系列实现高速增长。数据显示,2019年尊享系列占健康生态总保费的89.7%,达43.111亿元,同比增长146.4%;被保用户逾1100万人,同比增加177%,平均年龄约35岁。

值得一提的是,2019年众安保险自有平台的业务规模实现快速增长,突破10亿元大关,达11.144亿元,为去年同期规模的5倍,占总保费收入的7.6%。

而在尊享系列的总保费中,已有约24%来源于自有平台。可见,众安保险依靠自身品牌流量,自主获客的能力逐步增强。

“保险+科技”双引擎驱动 技术人员占比近五成

作为一家以金融科技公司,众安保险坚持贯彻“保险+科技”的双引擎战略。数据显示,2019年众安保险研发投入达9.769亿元,占总保费比例6.7%,同比增加约15%,工程师及技术人员占公司雇员总数的46.8%。

姜兴表示,众安保险的科技基因,承载着推进科技与保险相互融合的使命,始终走在锐意创新的道路上,通过提升自身科技水平,致力于助力行业数字化转型与科技力提升。

2019年,众安保险全面升级保险核心系统,从无界山1.0升级到2.0,将承载众安千亿保费规模的目标;在线客服人工智能使用率达85%;核心应用自动化测试比例达80%;以算法驱动,建立534项用户标签,实现自有平台尊享系列用户重复购买率15%(非续保率);在车险生态,基于视频交互技术,上线马上赔2.0,为用户提供极致理赔体验,万元以下平均结案时长仅需11分6秒。

除此之外,今年2月份以来,众安保险升级了信保业务技术中台,以提升信保业务的智能风控、智能营销及智能资金资产匹配能力。

值得关注的是,在信保业务风险管理的流程中,众安保险特别引入保前识别以分析风险,保中实时监测风险并及时预警,保后风险控制与应对的机制,同时结合传统的KYC原则(Know-Your-Customer),即多维度识别用户身份,作为风险管理的关键信用评估依据。

另众安保险还独家打造了一套“三体双生命周期风险管理体系”。构建了覆盖用户消费信贷周期的XYZ三个维度的风控决策系统。

其中,X指用户的有效特征信息,Y是用户多种行为的表现结果,基于X数据特征组合,众安建立风险管理全流程,实现动态、差异化的准入规则和风险定价;而Z则利用上述数据特征工程及自动归因系统对信贷全流程各环节的策略进行持续迭代与优化,形成在线精准决策引擎。

值得一提的是,该风险管理体系还获得了2019年度亚洲银行家中国年度信贷风控技术实施大奖。基于良好的风控和领先的科技,众安保险已与100多家持牌金融机构建立了合作关系。包括工商银行(601398,股吧)、民生银行(600016,股吧)、华夏银行(600015,股吧)、光大银行(601818,股吧)等。

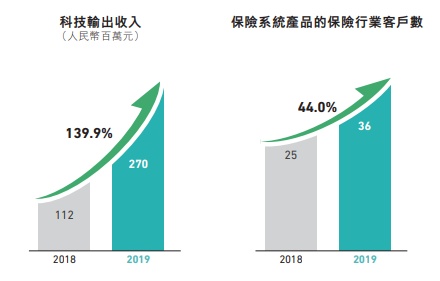

换言之,科技输出也取得突破性进展。2019年,众安科技输出实现收入2.697亿元,同比上升139.9%。2019年签约客户近260家,73%的保险系统产品存续客户选择在当年进行业务合作续约和升级。

其中,众安保险为横琴人寿提供数字化运营整合方案,刚成立三年,其保费复合增长率便超150%;为恒大人寿提供智能营销解决方案,使其新用户获客成本及老客户续期率均改善约30%。

在科技海外输出方面,在2018年下半年与SOMPO(日本前三大财险之一)签订协议之后,在东南亚,与Grab合作成立合资公司,定制了马来西亚首款按日付费互联网商业车险,截止目前已协助Grab生态出单超500万张。与新加坡保险机构英康达成战略合作,依靠科技输出,助推保险产品创新与数字化转型。

值得关注的是,在持续精进科技力、加速产品创新以及精耕生态场景的基础上,众安保险也在开拓业务边界。2019年12月,其虚拟银行启动试营业。同月,互联网医院正式上线,为用户提供一站式「互联网保险+医疗」健康服务。

来源:互联网金融新闻中心

声明:文章不构成投资建议,转载请注明出处。

本文首发于微信公众号:互联网金融新闻中心。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。