淡水泉高毅等百亿私募一个月狂发120多只新品 大举加仓

摘要 别人恐惧,百亿私募贪婪!一个月狂发120多只新品,大举加仓,淡水泉、高毅、凯丰。。。“别人恐惧时我贪婪”,百亿私募最近的操作淋漓尽致地解释了这句话的意思。一边加仓,一边积极备案,3月以来,百亿私募新备案超120只产品。投资需与时间为伴,如果因市场的非理性调整出现亏损就选择卖出,那“浮亏”就将变为“实

别人恐惧,百亿私募贪婪!一个月狂发120多只新品,大举加仓,淡水泉、高毅、凯丰。。。

“别人恐惧时我贪婪”,百亿私募最近的操作淋漓尽致地解释了这句话的意思。一边加仓,一边积极备案,3月以来,百亿私募新备案超120只产品。投资需与时间为伴,如果因市场的非理性调整出现亏损就选择卖出,那“浮亏”就将变为“实亏”。作为投资者,如果选择的是优秀私募管理人,在股市出现震荡调整时,要能忍受短期的波动,更久地持有,这样获得超额收益的概率将更高。

.

2月来八成股票私募产品亏损

百亿级私募加仓抄底

3月,A股的连续下跌让不少股票私募受伤惨重。

据私募排排网数据中心来看,从春节后2月3日开始以来到3月25日,纳入统计8515只股票策略产品中,平均收益录得-4.13%,最高收益70.47%,而最大亏损也达到了60.56%,仅有20.90%的产品录得正收益,有超过八成的股票策略产品2月以来出现了亏损。

从私募八大策略来看,仅有固定收益、管理期货和相对价值三个策略获得正收益,其中管理期货表现最好,取得了2.25%的平均收益,而宏观策略平均收益垫底,而股票策略的跌幅仅次于宏观策略,排名倒数第二,在正收益占比上,股票策略表现最差。

农历鼠年至今,股票策略产品经历了较大波折,2月在市场反弹过程中取得不错收益,股票策略产品的平均收益为2.41%,正收益占比达到了64.67%,而在3月份大幅回撤,将近八成产品出现了亏损。

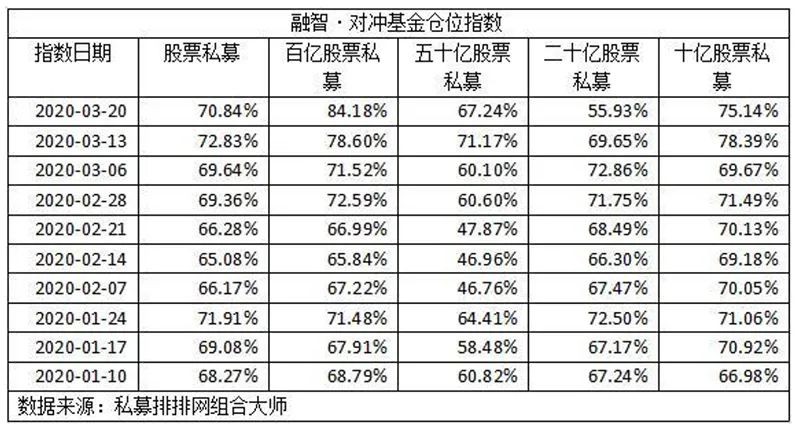

尽管市场总体震荡加剧,但目前股票策略仓位指数仍处于中等偏上水平。根据私募排排网组合大师数据显示,2月股票私募的平均仓位约66.72%,而截至3月20日,股票策略仓位指数则上涨到了70.85%。

尤其是百亿私募更是加仓意愿明显,在近两周来都接连逢低加仓,仓位由3月6日的71.52%上涨到84.18%。在恐慌情绪蔓延之下,多家头部私募维持满仓运行。

上述私募仓位变动的情况,恰与私募对于A股未来走势的观点吻合。

私募排排网的调查结果显示,有72%的私募认为,无论从估值还是市盈率来看,目前A股均处于历史底部区域。

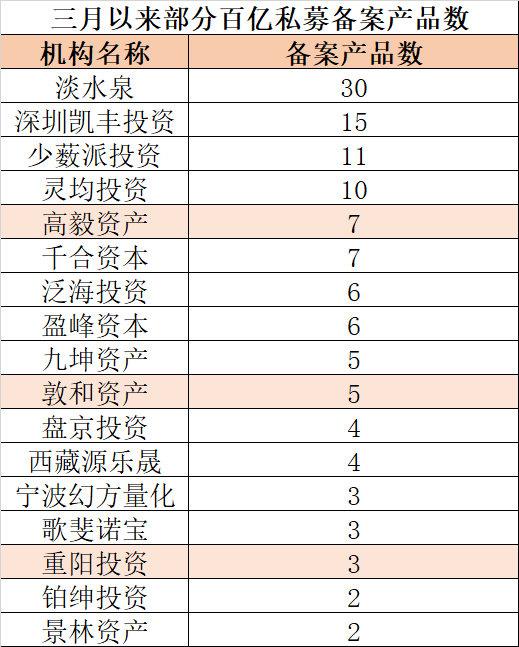

全球市场跌跌不休,百亿级私募跃跃欲试抄底,不仅仓位指数创出新高,百亿私募在3月也是密集发行产品,泛海投资、灵均投资、淡水泉、明泓投资、少薮派投资等都纷纷跑马圈地加速备案产品。

据不完全统计,3月以来,多家百亿私募密集备案新产品,合计超120只。

淡水泉:把握优质企业的投资机遇

淡水泉3月备案新产品共计30只,远超去年备案产品总数。去年全年备案产品总数仅为15只。

这些产品大多在2月成立,其中,上周所备案产品的成立时间在2月25日~28日之间。

在市场行情低迷的状况下逆势扩容,符合淡水泉的投资策略。

淡水泉认为,A股并未掉入海外市场的“恐慌螺旋”,要把握优质企业的投资机遇。其认为,随着市场的演变,目前其看到的是更多的机会。当前A股市场并无系统性高估值压力,支持市场上行的中长期逻辑并没有被破坏,主要体现在四大方面:

一是当前A股市场整体估值水平与全球主要市场和自身历史相比并不存在泡沫;

二是国内货币政策空间明显好于海外,政策宽松进一步形成共识;

三是再融资新规等支持直接融资的政策导向不断强化;

四是未来对抗通胀资产的需求有望上升,在地产调控坚持“房住不炒”的背景下,权益类资产更有吸引力。

凯丰投资:疫情带来的调整期也是好的窗口期

凯丰投资以新备案15只产品位居第二。

早前凯丰投资在闭门分享会上表示,将出一个亿自有资金跟投

凯丰投资创始人吴星近日表示,中国最需要发展的能源,有色等产品价格已经开始下跌,中国的资金在全球有巨大的价值,长期来看,不排除未来会有大量的海外投资人持续持有中国债券的可能性。

另外中国的股票经过这一轮真正完成了独立,大国自信的行情。对中国中长期的看法我们非常坚定的持有与看好。这个时候,大家更需要去中长期的看好中国,看好我们这个行业,看好专业做投资的人。

凯丰投资首席经济学家高滨最近表示,未来从资产配置角度出发,多人民币资产,空美元资产。中国的股票和债券都是值得配置的。“在中国资产里面,我们觉得科技还是好的,需要配置的,但是科技配置也还是要注重估值问题,不要相信长期投资被动配置,钱是主动管理赚出来的。

还有最便宜的一些品种,比如周期和资源类的股票,可能是值得相对配置的品种。有些资源股已经跌到了0.4倍的PB。

凯丰投资认为,当前港股很多股票的估值已经跌到历史低位,股价下跌程度已经较为充分反映疫情对公司营收的负面影响。目前很多中国业务为主公司大幅下跌不是因为基本面,而是由于欧美股市下跌导致的流动性踩踏和风险偏好飙升导致。VIX指数近期也一度超过了2008年四季度,代表市场恐慌情绪已经到极点。

凯丰投资判断,目前港股和A股市场下跌的空间有限,从国内来看,不管是财政政策和货币政策,都不再是大水漫灌,而是通过适当的定向降准、稳就业政策、帮助企业降低融资成本等精细的滴灌政策,来应对这次疫情对国内经济的影响,恰当而有节制的政策也会为未来留出更多的操作空间。

少薮派:悲观下是很好的买入时机

少薮派则在3月新备案11只产品,位居第三。

在少数派春季策略会上,少薮派创始人周良直言,海外疫情是否持续发酵并不是我们调整仓位的依据。在大家都比较恐慌,悲观的情况下,是一个很好的买入时机。因为它的收益风险比是很高的。

其中,周良表示,对房地产股票持有的比例是比较高的。对房地产行业,在未来的十年甚至更长的时间里面,这个需求一直是存在的。行业依然在发展。也许每年的销售量,销售面积不会提高,可能每年会在13亿到15亿平方区间内,但是它会长时间延续。

这个行业在发展的过程中是向龙头聚集的。这些行业的龙头企业,日子过得挺滋润的。我记得保利地产去年的利润增速是百分之三十几,正是因为大量的中小房地产企业不断地离开这个行业,市场份额在向龙头聚集。这个行业本身也维持了一个很大的体量,所以房地产行业里面龙头企业在目前这样很低的估值水平下,它的投资性价比,收益风险比是非常好的。

高毅、千合备案7只

此外,王亚伟旗下的千合资本在3月也备案了7只产品,而2019年全年,千合资本也仅仅备案了4只产品。

高毅资产也备案了7只产品,其中包括高毅精选FOF第17、19、22期私募证券投资基金,以及华润信托·高毅邻山优选5期、6期集合资金信托计划。

此外,盈峰资本备案6只、重阳投资3只、景林资产备案2只……

重阳投资王庆指出,虽然经历了新冠疫情的黑天鹅事件冲击,但研究看好的上市公司的基本面并没有发生实质恶化,动态地看,这些公司在市场竞争中的地位反而会进一步得到加强,因此仍然坚持这样的策略主线。

重阳投资看好受疫情影响较大的相关板块,特别是由于港股来到了历史估值低位,格外看好港股的后续空间。

百亿私募最新持仓曝光

淡水泉新进景旺电子

2019年年报 最新数据显示,淡水泉共出现在 5 只股票的十大股东之中,分别是景旺电子、三环集团、环宇软件、驰宏锌锗、濮阳惠成。期末参考市值合计为 8.31 亿元。

其中,淡水泉新进买入景旺电子,共计185.59万股,增持三环集团。

冯柳新进顺丰

高毅资产冯柳管理的高毅邻山1号远望基金,在最新报告期 2019年年报 共出现在顺丰控股、丽珠集团、利尔化学、中期股份 4 只股票的十大股东之中,期末参考市值合计为 23.65 亿元。

其中,冯柳新进顺丰控股的前十大股东名单,持股2700万股居第8大流通股东。今年以来,顺丰控股股价上涨了23%。

同时,冯柳退出了中兴通讯的前十大流通股东。

高毅资产的邓晓峰则买入中航高科、同时大举买入紫金矿业,增持福斯特、减持承德露露。

紫金矿业截至去年底合计持有近6亿股,市值高达20多亿元。

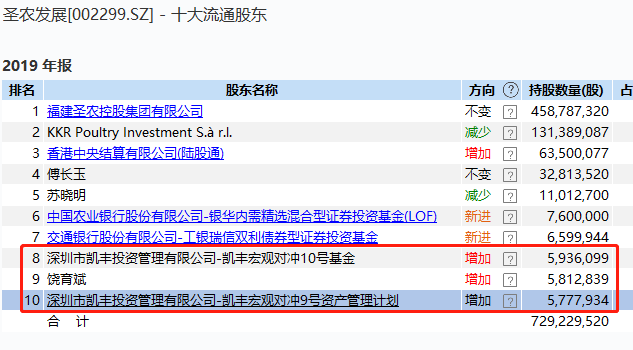

凯丰投资继续加码农业股圣农发展

在去年三季度末,凯丰宏观对冲9号、凯丰宏观对冲10号持股数分别为575万股、558万股,合计持股超1100万股;去年四季度这两只产品继续加仓,合计加仓约38万股。

近五年612只产品成功穿越牛熊

根据私募排排网数据统计,截至2月底,证券类私募中共有732只私募基金产品成立超过五年。

自2015年2月以来,有612只成立满五年的私募基金近五年取得正收益,正收益私募占比83.61%,其中有125只私募基金产品收益翻倍,14只私募基金产品收益超过两倍,更有1只私募基金产品近五年收益超过10倍。

赛亚资本、凌通盛泰、健顺投资旗下三只产品分别是近五年来私募基金市场上的冠、亚、季军。

在近五年收益逆势翻倍的125只私募基金产品中,仅股票策略私募产品就有110只,占比高达88%。复合策略、管理期货、宏观策略也分别有4只产品收益翻倍,组合基金亦有3只产品收益翻倍。

从翻倍私募产品数量较多的私募公司来看,星石投资旗下23只产品成立满五年,且全部获得正收益。其中有10只产品近五年收益实现翻倍,其余13只产品的收益也分布在98.56%- 75.40%。

虽然较少占据高收益前十席位,但星石投资五年期收益却也正诠释了稳健投资,业绩长青的百亿私募成功秘诀。此外,源乐晟资产、景林资产、东方港湾、林园投资、榕树投资、同犇投资旗下也有多只产品近五年收益翻倍。

如果将统计规则设定为基金经理名下管理的、且在运行中的股票策略产品数量在3只(包含3只)上,且以上产品截至2月底已更新净值,并且该基金经理所在公司的管理超过10亿,在此条件设定下,有89位私募基金经理可纳入统计。

89位私募基金经理近五年的平均收益为99.68%,其中33位基金经理近五年收益翻倍,2位基金经理近五年收益翻三倍。

磐耀资产董事长辜若飞是近五年私募基金经理收益冠军。辜若飞18岁接触资本市场,23岁管理阳光私募类产品,24岁成立自己的私募基金公司磐耀资产。磐耀资产同时间大概会配置到三到五个行业,每个行业内又会去做一个小组合,小组合的构成往往是白马类的公司和成长类的公司兼具。

如此一来,则被动地形成公司整体持仓对市场风格适应性较强的特点,不会因为市场风格的转变而始终处于逆风的状态。

在如今市场动荡下跌之际,对于优秀的私募管理人来说,则正是低位建仓捡筹码的好时机。

别人恐惧,百亿私募贪婪!一个月狂发120多只新品,大举加仓,淡水泉、高毅、凯丰。。。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:石秀珍 SF183