创金合信员工持股增至49%,激励效果有待检验

摘要 5月6日,创金合信发布公告称,公司已完成增资扩股,注册资本和股权变更的工商变更登记手续也已办理完毕。完成此轮增资扩股后,第一创业证券作为创金合信基金的第一大股东,持股比例由70%下降至51%。但是,在原有核心员工持股份额的基础之上,新增了6家用于股权激励的合伙企业。至此,在创金合信的股权结构中,股权

5月6日,创金合信发布公告称,公司已完成增资扩股,注册资本和股权变更的工商变更登记手续也已办理完毕。

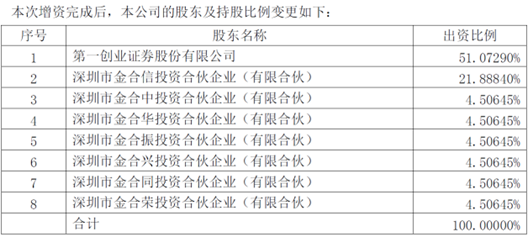

完成此轮增资扩股后,第一创业证券作为创金合信基金的第一大股东,持股比例由70%下降至51%。但是,在原有核心员工持股份额的基础之上,新增了6家用于股权激励的合伙企业。至此,在创金合信的股权结构中,股权激励的持股比例迅速增至49%。

新增6家股东均用于员工持股

其实这并不是创金合信第一次尝试员工持股。事实上,创金合信是国内最早引入股权激励机制的公募基金公司之一。由第一创业资管团队所创办的创金合信基金,在2014年7月成立之初,就建立了其核心员工的持股平台——深圳市金合信投资合伙企业(有限合伙),并持有创金合信30%的股权。

创金合信此次增资扩股,增额注册资本全部由新增的6家股东——深圳市金合中投资合伙企业(有限合伙)、深圳市金合华投资合伙企业(有限合伙)、深圳市金合振投资合伙企业(有限合伙)、深圳市金合兴投资合伙企业(有限合伙)、深圳市金合同投资合伙企业(有限合伙)、深圳市金合荣投资合伙企业(有限合伙)认购并已实缴。

借此,创金合信的股权激励计划也得以扩容。

创金合信基金告诉蓝鲸财经,创金合信基金本次增资扩股,注册资本从1.7亿元增至2.33亿元,新增的6家合伙企业由公司多为核心员工设立,均用于员工持股,涉及约六十余名员工的股权激励,这也是公司在股权激励计划上的进一步深化。

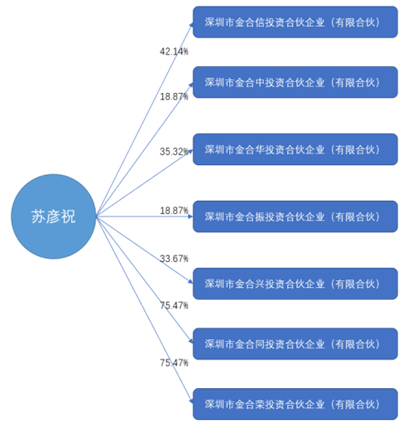

天眼查信息显示,创金合信基金管理有限公司总经理苏彦祝作为深圳市金合信投资合伙企业(有限合伙)的第一大股东,持有其42.14%的股权。而此次新增的6家股权激励平台苏彦祝也均有参股,股权穿透后,目前苏彦祝个人持有创金合信基金9.77%的股权。

2010年苏彦祝加入第一创业证券,任资管部门总经理,第一创业副总裁。此前,历任南方基金研究员、基金经理、投资部总监。2014年7月,苏彦祝参与创办创金合信基金,并一直担任总经理至今。

此外,创金合信基金经理王一兵、张荣、李晗、周志敏等人,也都通过合伙企业持有公司股份。

股权激励效果有待检验

完成此次股权变更后,在创金合信的股权结构中,股权激励平台的合计持股比例迅速增至49%。

2013年6月新《基金法》明确允许公募基金公司可以实行专业人士持股计划,建立长效激励约束机制。此后,我国公募基金行业的股权激励逐渐普及开来。诞生于2013年的前海开源基金,率先将股权激励写入了公司章程。

不过,在落地阶段,中欧基金走在了行业的最前面。在2014年4月,中欧基金发布公告,中欧基金股权改制方案获准实施,公司董事长窦玉明及其他五位核心人员获得共计20%的股权。中欧基金由此成为业内首家实现员工持股改制的基金管理公司,截至目前,其股权结构是由国有、外资、民营与员工共同持股所组成的混合所有制。

继中欧基金之后,天弘基金、银华基金、汇添富基金、长信基金、创金合信、北信瑞丰基金、中加基金等20余家公募基金公司都陆续开始实施股权激励计划。今年4月,一直饱受未实施股权激励困扰的“老十家”基金公司——南方基金,也向证监会提交了变更持有百分之五以上股权的股东的申请,南方基金的员工持股计划也已经正式提上了议程。

不过,股权激励也并不是基金公司的万能解药。

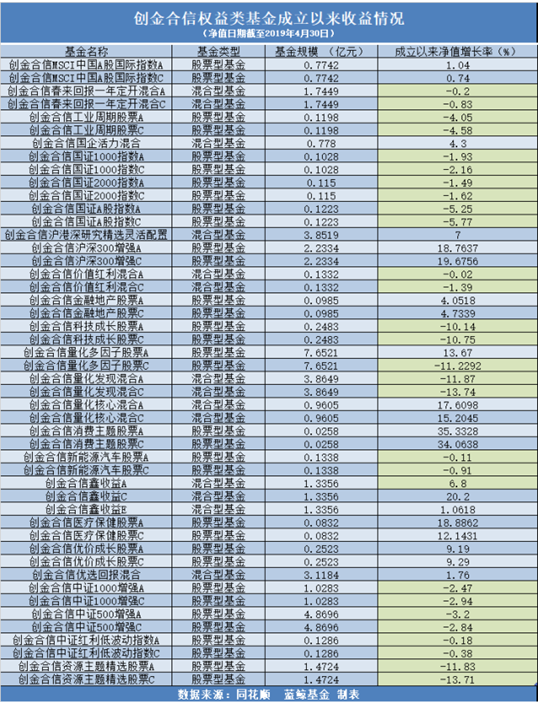

数据显示,截至2019年一季度末,创金合信的管理规模仅为207.35亿元,排在134家公募基金的第77位。同花顺数据显示,目前创金合信旗下共有40只公募基金,其中权益类产品25只,其中12只基金的规模不足5000万元,最小一只创金合信消费主题股票基金规模仅为258万元。

从净值表现来看,创金合信旗下超半数权益类基金从成立至今仍然处于亏损状态。