【中信TOF市场观察】谨防疫情后的通胀压力

摘要 宏观经济:有效复工有待改善,实体经济承压不减低基数推动景气反弹,趋势好转仍需政策加码企业盈利状况和经济基本面恶化下美股可能继续下行资本市场:预计短期流动性恢复后,海外资本可能更大规模的流入A股预计今年信用债位于违约压力高位各品种的价格基本处于相对临界位置配置建议:权益市场,适度参与反弹,中期注意盈利

宏观经济:

有效复工有待改善,实体经济承压不减

低基数推动景气反弹,趋势好转仍需政策加码

企业盈利状况和经济基本面恶化下美股可能继续下行

资本市场:

预计短期流动性恢复后,海外资本可能更大规模的流入A股

预计今年信用债位于违约压力高位

各品种的价格基本处于相对临界位置

配置建议:

权益市场,适度参与反弹,中期注意盈利损害兑现对市场的二次冲击

债券市场,整体性价比继续下降

商品市场,整体弱势,波动加大

一、宏观经济运行

3月以来,海外新冠疫情的发展对国内经济正常恢复带来巨大不确定性。以现有确诊比例划分,中国内地新冠疫情至2月中旬进入拐点,但很快海外疫情发展,自2月底进入快速爬坡状态。比较好的消息是,近两天的数据显示疫情在西方较发达国家的传播增速有接近拐点的迹象。以此趋势看,如果不发生医疗系统奔溃的情况,预计2周内我们应该能看到意大利、西班牙等疫情爆发早期国家现有确诊病例的拐点。美国、英国等防治较晚的西方国家的拐点可能要往后拖1-2个月时间。目前,最危险的区域实际是病例报道不多,但人口密集的发展中国家,如印度、巴西、尼日利亚等,以及迟迟没有大规模检测的日本。

国外疫情的发展对本已经开始恢复的国内经济造成巨大的不确定性,客观上拖慢了国内复产复工的进度。对于工业,疫情对全球供应链和海外需求造成严重打击,复产后订单的缺失成为主要矛盾。对第三产业这类劳动密集型产业,复产复工率远不及工业部门,这对全国就业形势造成非常大的压力。

我们认为在明确的特效药或疫苗面试之前,疫情都会是干扰经济恢复正常的运行的首要因素。但其间可能会因为病情阶段性的好转或恶化,以及病情对经济深远影响逐步体现,对资本市场造成较大的波动。即使疫情过后,其对经济和资本市场的影响也将长期存在,甚至造成不可逆的改变。这包括疫情冲击后全球产业链的重构、疫情期间央行大量放水的后遗症等等。

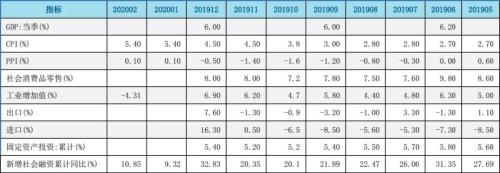

3月宏观数据预计环比改善,但同比仍处于低位。

1-2月全国规模以上工业企业实现利润同比下降38.3%,除上游周期行业及食品项相关行业的盈利维持正向增长,其余都明显下降。其他1-2月重要宏观数据包括投资、消费、失业率等都处于深度负同比区间。

3月份制造业PMI为52.0,非制造业PMI为52.3。但PMI体现的环比改善情况,略高于50的得分,只表明3月数据比2月数据略为改善。但其中新出口订单和非制造业从业人员得分仍在50分以下,这说明出口订单继续萎缩,第三产业就业情况更加严峻。从人口迁移指数、发电量、交通拥挤程度、商品房成交看,目前复工情况,特别是工业企业的复工恢复较快,接近9成的水平。但中小企业相对复工较慢,工信部数据显示截至3月29日中小企业复工率为76.8%。由于中小企业承载了更多的就业机会,这从侧面也反映了目前的就业压力。

另外,高复工状态并不代表盈利能力恢复,对于工业订单仍不乐观,第三产业的恢复更为缓慢。

3月以来国内的货币、财政政策相对海外略显谨慎。但当有关部门确认企业盈利及就业情况恢复情况低于预期,预计货币和财政政策都会相继跟上。

货币超发的后遗症是对通胀的恐惧。

短期看,国内的粮食供应充足,2019年中国进口主粮仅为自产主粮的1%,主要用于结构调整,这还不考虑中国粮食出口。而国内粮食储备量也超过1年的用量。因此,短期不构成粮食价格上涨的条件。中国不能自给自足的农作物就是大豆,每年进口约1亿吨,主要用于榨油和蛋白饲料。近期由于巴西疫情影响港口物流,确实造成大豆的紧俏。饲料价格上涨的概率较大。

但按照现在的猪肉价格,饲料价格对养殖利润影响较小,成本敏感度较低。3月猪肉价格环比下降超过5%,短期也不构成通胀压力。考虑到疫情对国内外需求的冲击,短期通胀因素不应太过担忧。长期看,如果疫情影响时间过长,并对供给端造成破坏,一旦疫情影响褪去,供给端的恢复往往滞后于需求端恢复,且政府不敢在经济明确复苏前收缩流动性,这时容易造成通胀压力。当然流动性也可能被其他资产吸收,不体现在通胀上,比如美国的股市和中国的楼市。

海外方面:海外疫情仍在快速扩散,全球总需求收缩,技术性衰退或难避免。

3月开始,全球权益市场震荡加大,以美股为代表,出现大幅回调。根源在于担忧疫情影响全球经济增长,伴随而来的流动性冲击加大了调整的速度和幅度。如果未来一至两个季度,疫情在海外蔓延继续保持较快速度,将会对全球经济体产生明显的冲击。美国3月消费者预期指数下跌12.4个百分点至79.7%,尽管美国制造业PMI指数仅下降1个百分点,但产出和新订单的降幅则分别为7.6和2.6个百分点;欧洲制造业PMI指数同样出现明显回落,而且欧元区已公布3月信心或景气指数均明显回落。

政策方面,继美联储降息至零利率、无限量QE和通过2万亿财政计划后,第四轮经济刺激规模可能达到6000亿美元。然而对于美股,刺激政策只能解决解决流动性危机,企业盈利状况和经济基本面恶化下美股可能继续下行,经济前瞻的担忧情绪依旧浓重。

二、资本市场概况

权益市场方面,受新冠肺炎疫情带来的恐慌情绪影响,过去一个月全球股市暴跌和熔断频频上演,其中美股多次触发熔断机制。

A 股受外围市场影响也有所调整,上证综指一度探底至2646点。在短期恐慌情绪带动下,下跌后的A股市场估值仍处于偏低的位置。从风险溢价、股债收益比以及大类资产配置的角度,目前A股较其他大类资产性价比仍较明显,且中国政府对疫情的应对也使市场更加认识到中国资本市场对于分散投资的重要性。预计短期流动性恢复后,海外资本可能更大规模的流入。

近期西方国家疫情有初步遏制的迹象,全球资本市场有望经历风险偏好的短暂恢复,股票市场可能反弹。但目前正处于业绩发布密集期,预计在疫情面前市场会更加关注盈利的确定性,讲故事的逻辑难有市场,热点可能再次回归核心资产。

微观方面,市场活跃度从2月下旬以来持续下滑。两市成交额在近一个月几乎减半。维持在5500亿左右,且下行趋势仍然延续。且股指期货基差扩散明显,500远月基差从今年以来就一直处于扩大趋势,近一个月远月基差维持在-320左右。这样的市场环境下,对量化对冲策略的冲击整体较大。主要体现在两个方面,一是成交量的持续下滑使得多头端交易频率显著降低,倒是量化选股策略在近期的多头端超额出现明显回落;另外,基差的扩大使得中性类策略的多空敞口被动放大,无形中加大了产品的波动。因此,展望后市,量化类对冲基金后续的产品表现存在较大的不确定性。

债券市场方面,利率的下行空间逐步打开。从资金面看,银行间市场隔夜回购加权利率续升逾20bp,国债期货全线收涨。

利率市场方面,政策宽松预期持续升温,现券期货联袂走强,银行间现券主要利率债收益率全线下行,短端下行更加明显,10年期主要利率债收益率下行2bp左右,2年、5年等短期品种收益率下行3-6bp。

信用市场方面,3月信用债净融资额环比大幅上涨,二级成交量环比大幅上涨;信用违约主体数量逐步增加,受疫情影响民企仍面临较大的现金流压力,3月面临一定量的到期回售,预计今年信用债位于违约压力高位。

商品市场方面,从市场活跃度来看,3月全国期货市场交易规模较上月增长。3月南华商品指数下跌6.92%,多数品种开启下行模式。经历了过去一个月的动荡,各品种的价格基本处于相对临界位置。稍微的边际扰动可能会在商品市场中被严重放大,市场波动性增强。

三、市场各类细分策略表现

四、资产配置建议

权益市场,适度参与反弹,中期注意盈利损害兑现对市场的二次冲击。

债券市场,利率可能快速到位,但信用整体承压。整体性价比继续下降。

商品市场,整体处于弱势,但波动加大。