【中信TOF市场观察】债牛休整 股牛接棒

摘要 宏观经济销售端和融资端双双回暖,房地产投资未来整体回升势头显著基建投资的向上回升相对确定猪肉价格存在反弹可能 资本市场国内整体风险偏好上升股市短期大概率震荡上升债市继续大幅调整的可能性不大,债牛告一段落 配置建议权益市场,市场跑在了经济的前面,注意短期波动债券市场,债市博弈上升,短期回稳

-

销售端和融资端双双回暖,房地产投资未来整体回升势头显著

-

基建投资的向上回升相对确定

-

猪肉价格存在反弹可能

-

国内整体风险偏好上升

-

股市短期大概率震荡上升

-

债市继续大幅调整的可能性不大,债牛告一段落

配置建议

-

权益市场,市场跑在了经济的前面,注意短期波动

-

债券市场,债市博弈上升,短期回稳后震荡

-

商品市场,关注库存数据,对品种追高保持谨慎

一、宏观经济运行

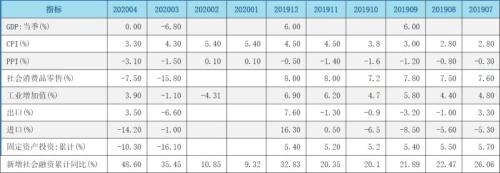

国内疫情渐行渐远,消费和投资三月下旬之后逐步复苏,但是各领域复苏力度不一。总体来说,投资复苏力度好于消费。

新冠疫情对消费的短期冲击远远超过市场预期,期望的报复性消费并没有如期到来。疫情前期,为了防止疫情快速扩散,国内各级政府采取了异常严格的管控措施,生产受到很大的影响。同时,与其他经济体相比,我国独特的大规模春节民工返工受阻也加剧了供应端的冲击——对供应端的影响在短期容易体现,也更容易靠政策支持恢复。

但是,需求端影响的体现是一个逐步的、漫长的过程,恢复起来也更为缓慢。

因此,后续国家在宏观上的对应支持政策整体上偏向于供给端,如减税降费、补贴、给予企业贴息和低息贷款,帮助企业渡过难关。同时,对于需求端的刺激补贴政策相对较少,这在客观上造成了我国消费复苏不及预期。

展望下半年,如果对居民的纾困没有明显变化,预计消费复苏可能仍然比较缓慢。

工业生产方面,工业企业经营状况边际好转,但总体仍处于被动补库存阶段。4月工业利润当月同比降幅收窄至4.3%,接近去年的“正常”水平。其中私营企业利润降幅收窄且整体表现好于国企,或反映经济内生动能正在修复。

生产活动5月提速,已回升至去年同期水平。5月以来,以五大发电集团日均耗煤量衡量,整体工业生产活动已回到正常区间,而5月PMI也持续保持在荣枯线以上,生产活动趋于正常。短期工业生产虽面临出口承压的拖累,但内需的回升将抵消这一方面的压力,预计工业增加值5月将增长4.7%左右,而6月预计还将进一步小幅上行。

房地产投资方面,今年两会的政府工作报告的主线在于宽信用,即让资金流向实体,社会融资规模增速明显抬升。在没有对房地产部门融资的直接限制情况下,不论是居民还是房企的资金都有望边际改善,从而刺激地产成交,进而刺激房企在低库存背景下的主动投资行为。

5月份,30大城市房地产销售同比较4月回升约15.4%,各线城市商品房销售均有回暖迹象。由于一线城市土地成交放量,成交土地楼面均价显著上涨。不过,整体土地溢价率仍旧显著低于去年同期水平。另外,随着融资宽松和风险偏好回升,5月房企海外发债显著改善。销售端和融资端双双回暖,所以预计房地产投资未来整体回升势头显著。

基建方面,5月新增专项债达9980亿元,创下历史新高,1-5月累计新增专项债达2.15万亿元,已超去年全年水平。根据财政部报告显示,前期专项债中基建项目占比超六成,说明基建资金来源充足。两会之前,财政部多次要求“早投资,早见效”。今年两会公布专项债规模达3.75万亿元,将在未来极大的促进基建领域的投资力度。叠加积极的财政政策,基建投资的向上回升是相对确定的。

通胀方面,5月以来,猪肉、牛羊肉和鲜菜价格有所下降。分类看,猪肉价格环比下降8%左右,牛肉、羊肉、禽肉、鸡蛋和水产品环比互有涨跌,蔬菜价格环比明显下降,水果价格环比小幅上升。非食品方面,原油价格环比略有回升。疫情后大猪出栏接近尾声,但是整体来看母猪存栏仍处于偏低水平。因此未来猪肉价格仍存在反弹的可能性。

进出口方面,出口金额当月同比由负转正,同比上升3.5%,相较3月份上升了10.1%,明显超出预期;进口金额持续恶化,同比下跌14.2%,跌幅明显,较上月扩大15.1%。从大的环境上看,外需、中美贸易摩擦以及新冠疫情的海外蔓延均存在较大的不确定性。

但随着5月份主要发达经济体复工复产的推进,中国出口商享有的供给优势开始减弱,但若国内能够有效防范疫情的二次爆发,率先复工的优势能够对后续出口继续产生边际支撑。进口方面,虽然同比出现显著跌幅,但从进口金额以及环比来看,下跌幅度并不显著。且随着国内疫情相对稳定,复工复产进度远远好于其他主要经济体,进而使得国内需求加快恢复,预计将会带动进口状况整体改善。

海外方面,5月21日美国警察暴力执法致使非洲裔男子乔治·弗洛伊德窒息死亡。随后明尼阿波利斯爆发大规模游行示威,进而带动全美以及部分西方国家集中出现示威游行以及暴力活动。从表面上看,此次全美爆发的抗议活动是由于美国根深的种族歧视导致。但本次示威活动之所以如此迅速广泛,主要原因在于疫情发生后经济停摆所导致的失业以及美国多年以来的贫富差距持续扩大。虽然进入5月后疫情逐渐稳定,但近期的冲突事件促使大量人群涌上街头,愈演愈烈的示威活动将导致疫情的加速传播,示威活动的震中明尼苏达州的新冠感染病例已经开始上升。

因此,在疫情、示威以及经济三方面的相互影响下,美国后续的经济以及政治局势究竟如何走向,还存在较大的不确定性。

二、资本市场概况

权益市场方面,在两会行情及中美摩擦升级的影响下,国内股票市场整体继续维持震荡走势,从风格指数来看,消费股表现最强,在5月上涨4.8%;金融股表现最弱,下跌3.1%;成长股和周期股基本维持不变,风格指数分化依然明显。

纵观5月国内股票市场,在月初市场对两会普遍存在正向预期,认为国家会出台大力度稳增长措施,经济回暖预期强烈,且复工复产形势持续向好,股市上涨明显。后面随着两会开幕,市场预期落地,其对于市场风险偏好的提振作用减弱。

但是,在中美摩擦升级现象明显,叠加美国国内疫情以及暴力冲突所导致的美国国内经济政治局势的不明朗的情况下,美国和国内的股市反而出现增长。因此,可以看出国内整体的风险偏好实际上是上升的。未来短期来看,随着国内经济的复苏利好以及北上资金的涌入,或将进一步推升国内市场偏好持续升高,股市短期大概率震荡上升。

债券市场方面,4月底以来利率债市场出现较大调整。除了出口、企业利润等指标超预期恢复,主要是由于两会以来货币政策微调造成的影响。疫情初期为稳定市场预期,央行大量释放流动性是必要的。但疫情逐步稳定后,决策层更关注释放的流动性能有效增加信用供给,并防止资金在债券市场套利空转。

两会虽然定调新增财政赤字1万亿元,如果考虑政府税费收入的减少,实际进一步宽松的幅度是低于预期的。上周央行落地两大新货币工具,意图是直接将资金引导至中小企业信贷市场。这也影响了债市资金供给的预期,使得短端利率调整快于长端。1年国开债调整90BP,同期10年国开调整30BP,债市出现熊平。

我们认为由于疫情后的经济仍存在较大不确定性,特别是外围风险日益复杂。央行本意不在提高市场利率,而是希望提高资金直达实体的效率,继续扩张信用。目前1年国开利率己接近近期央行回购中标利率,短端利率有超调的迹象,债市继续大幅调整的可能性不大。但顺畅的债牛,舒服的赚钱资本利得的机会应该已经告一段落,债市博弈和震荡的特征会更加明显。

商品市场方面,5月份国内商品指数全线反弹,其中黑色指数上涨明显,涨幅为12.03%;有色金属指数和农产品(000061,诊股)指数涨幅较低,分别在5月上涨2.39%和0.77%。整体来看,企业的复工复产正在逐步接近或达到正常水平。前期表现较差的大宗商品,在本月表现亮眼,在扩内需、刺激基建的影响下,黑色指数表现相对突出。随着全球复工的稳步推进,需求端有所改善,4月表现不佳的原油在5月也出现了大幅反弹。

三、市场各类细分策略表现

四、资产配置建议

权益市场,市场跑在了经济的前面,注意短期波动。

债券市场,债市博弈上升,短期回稳后震荡。

商品市场,关注库存数据,对品种追高保持谨慎。