安信基金走麦城:旗下沪深300增强清盘 3年后惨淡离场

摘要 10月14日,安信基金管理有限责任公司发布“关于安信沪深300指数增强型发起式证券投资基金基金合同终止及基金财产清算的公告”称,因触发合同终止条款,该基金决定基金财产清算。据悉,安信沪深300增强基金的最后运作日为2019年10月12日,并于2019年10月13日进入清盘程序。值得关注的是,该基金也

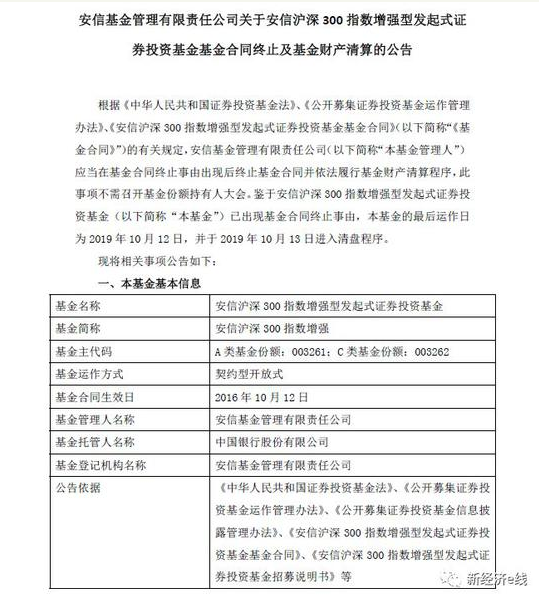

10月14日,安信基金管理有限责任公司发布“关于安信沪深300 指数增强型发起式证券投资基金基金合同终止及基金财产清算的公告”称,因触发合同终止条款,该基金决定基金财产清算。

据悉,安信沪深300 增强基金的最后运作日为2019年10月12日,并于2019年10月13日进入清盘程序。值得关注的是,该基金也成为了近几年来首只因触发合同终止条款而被清盘的指数增强基金。

“今年竟然有沪深300指数增强基金被意外清盘,实在是有些难以理解。”对此,一位基金研究专家对新经济e线表示。“要知道,因为今年打新有神一样的存在,多少几千万的迷你基金都复活过来了。”

当天,另有基金公司人士告诉新经济e线,“指数基金不计入小微,按道理可以不用清盘。安信沪深300 增强主要还是触发了产品合同约定红线,有些产品合同里有清盘条款的。另外,也有可能是基金公司出于减少运营成本的角度出发。”

该人士进一步表示,指数基金马太效应比较明显,大家都知道指数要挑大的买。

同样,前述基金专家也认为,在基金同质化竞争激烈的情况下,指数区分度不高,小规模基金的运营费用又高,的确不如规模大的。

近一年3只基金清盘

另有市场分析人士直言,在市场震荡上行的趋势下,增强指数基金因为其独立于被动指数基金的主动管理模式而备受欢迎,此时出现产品清盘的确让人意外。

据安信基金上述公告披露,按照基金合同约定,“基金合同生效满3年后的对应日,若基金资产净值低于2亿元的,基金合同自动终止,同时不得通过召开基金份额持有人大会延续基金合同期限。法律法规或中国证监会另有规定时,从其规定。”

公告显示,安信沪深300指数增强基金成立于2016年10月12日。2019年10月12日为该基金《基金合同》已生效满3年后的对应日,且基金基金资产低于2亿元,触发基金合同中约定的终止条款。

根据《基金合同》有关约定,基金合同自动终止,并根据《基金合同》约定进行基金财产清算,同时,不得通过召开基金份额持有人大会延续基金合同期限。

按照安信沪深300 增强基金的投资目标,基金为增强型指数基金,在力求有效跟踪标的指数,控制本基金的净值增长率与业绩比较基准之间的日均跟踪偏离度的绝对值不超过0.5%,年跟踪误差不超过7.75%的基础上,结合量化方法追求超越标的指数的业绩水平。

具体而言,其业绩比较基准 95%*沪深300 指数收益率+1.5%(指年收益率,评价时按期间折算)。

不过,新经济e线注意到,安信沪深300 增强基金此前披露的半年报表明,截至今年中期,该基金并没有跑赢业绩基准。报告期基金份额净值增长率为22.68%;而同期业绩比较基准收益率为26.58%。

截止2019年6月30日,基金份额总额约1937万份,其中安信沪深300 增强A基金份额总额为1580万份,基金份额净值1.1897 元;安信沪深300 增强C 基金份额总额为357万份,基金份额净值1.1766 元。

公开资料表明,安信沪深300 增强基金经理龙川现任安信基金量化投资部总经理,并担任了旗下多只基金的基金经理,现任安信中证一带一路主题指数分级基金、安信沪深300 指数增强基金、安信中证复兴发展100 主题指数基金、安信量化优选基金的基金经理。

实际上,不止是安信沪深300 增强在成立三年后惨淡离场。最近一年来,安信基金旗下还有两只基金已被清盘,分别是安信量化多因子和安信新视野。

其中,同样由龙川担任基金经理的安信量化多因子也于今年3月5日发布了清算报告。报告截止日 2018 年 12 月 28 日(基金最后运作日),该基金 A 类基金份额净值 0.9600 元,C 类基金份额净值 0.9708 元,基金份额总额仅96.6万份,其中 A 类基金份额 96.56万份,C 类基金份额 4.80 份。

最初,安信量化多因子基金合同于2017年7月3日正式生效,基金合同生效日的基金份额总数为2.06亿份(含募集期间利息结转的份额,其中认购资金利息折合 4万份基金份额)。等到今年1月4日,该基金已完成清算。

指数基金冰火两重天

其实,要说2019年是指数基金大年一点也不为过。

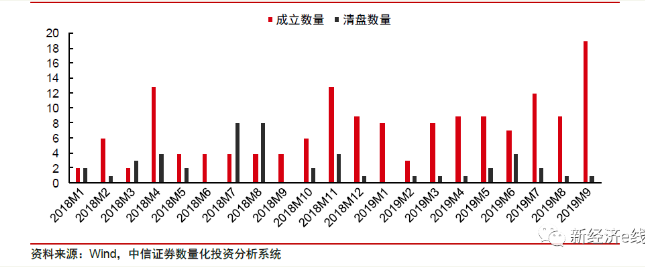

2019年三季度股票指数基金成立与清盘数量(截至2019-09-30)

统计数据表明,仅2019 年三季度新成立40 只指数基金(剔除ETF 联接),募集规模合计885.94 亿元。从产品类型看,39 只为被动指数基金,1 只为增强指数基金。

就标的指数类型而言,8 只为规模指数基金。其中,三季度发行的规模型指数基金中跟踪沪深300 指数的基金数量最多,为3 只。余下23 只为主题指数基金,4 只为策略指数基金,2 只为风格指数基金,另有3 只行业指数基金。

特别是央企创新驱动、科技主题等爆款产品助力ETF 规模增长530 亿元至4869 亿元。主题基金表现亮眼,绝大多数指数增强基金也录得了正超额收益。

截至2019 年9 月27 日,共有221 只股票指数基金上报审批,其中被动指数基金有197 只,112 只已获批;增强指数基金24 只,13 只已获批。当前上报的增强指数基金里沪深300、中证500 和中证1000指数产品较为集中。

新经济e线注意到,从行业格局来看,指数基金发展亦是冰火两重天。以ETF为例,截至9 月30 日,39 家基金公司管理着192 只A 股ETF,资产管理规模合计4869.19 亿元,相比二季度A 股ETF规模大幅增长530 亿元,增幅达12.21%。其中,管理规模前10 名的基金公司指数基金规模合计4134.81 亿元,占所有ETF 规模85%。

同样,指数增强基金的竞争格局也莫过如此。Wind统计数据表明,截至10月15日,最新规模超过十亿元以上的指数增强基金共计14只,合计规模达652.52亿元,占同期全部规模807.79亿元的比例已超过八成,达80.8%。

与此同时,规模在一亿元以下的基金多达91只,合计仅为28.37亿元,占比不到4%。其中,资产规模在一千万元以下的迷你基金累计有30只,其规模共计约1亿元。

以安信基金为例,公司旗下安信量化精选沪深300A、安信中证500指数增强A两只增强指数基金最新规模分别仅在百万元左右;安信量化精选沪深300C、安信中证500指数增强C也分别仅有0.37亿元和0.17亿元。上述两只基金分别成立于2017年3月16日和2018年11月29日,现任基金经理均为徐黄玮。

对此,好买财富研究中心总监曾令华表示,基金直观的费用包括基金的申购费、基金的管理费、基金的赎回费用以及托管费等。对基金来讲,除了这些费用,还有其它的一些费用,这些平常不被关注的费用,加总在一起,有时也挺多的。

“相比之下,规模越大的基金,费用占比较小,体现出规模效应。规模较小,费用的效应则很明显,总费用甚至可高达至5%。”曾令华指出。“因此,买小规模的基金一定要慎重。秘密就在其他费用里面。因为不管基金规模的大小,其它费用一栏是相对平稳的,这些费用可能是固定的,而不是按规模计提的。”