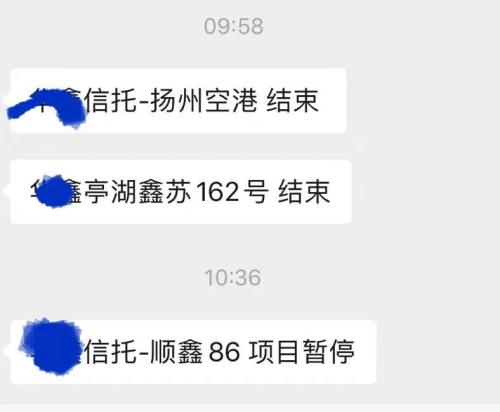

之前称之为网红的项目和江浙的政信信托 真的是做一个少一个

摘要 “去年这时候,我买了一个收益率9.3%的产品,额度不算很紧张。上星期,一款8%都不到的基建类信托产品,居然没抢到。”杭州一位多年购买信托产品的刘先生告诉记者,市场上除了一些中小信托公司的产品收益率还保持在8%,大多数都已经下来了,今年信托理财给他的总体感觉是:收益不断下行,好产品越来越难买到,以往抢

“去年这时候,我买了一个收益率9.3%的产品,额度不算很紧张。上星期,一款8%都不到的基建类信托产品,居然没抢到。”杭州一位多年购买信托产品的刘先生告诉记者,市场上除了一些中小信托公司的产品收益率还保持在8%,大多数都已经下来了,今年信托理财给他的总体感觉是:收益不断下行,好产品越来越难买到,以往抢地产类信托产品,今年开始抢政信类。

之前违约的政信项目,当地政府都会明确给出还款方案;

从去年到现在,就我听说的政信项目延期的案例,大概都有十多个,这些项目,我都在持续关注,大部分是在半年内连本带息全部解决掉了,就连最让市场担心的贵州,也在一年内给投资人兑付了80%的本金,这要比市场很多延期的工商企业项目有良心的多。

目前没有哪个政府敢和正规金融机构搞违约,首先金融机构也关乎自己的名声,再者如果真把金融机构逼急了,请几个媒体记者一报道,再把融资方和担保方一起起诉到法院,不管官司打不打得赢,那这个地区的名声一定是臭了,以后也很难通过金融机构募资了,哪个地方政府不是在举债发展,信用一旦破产,基本就没得玩了。

对此,贵州的政府应该是深有体会,例如山西信托、XS信托,不得不说金融机构一旦出了问题,后续再好地区的项目也是很难再融合市场,不能一概而论信托公司不好,以往文章也是说过,首要看项目底层地区等,然后看信托公司实力,未来信托公司处理能力和项目本身的还款能力,政信是目前市场上唯一相对稳健的产品,且就目前市场上的项目来说,江苏、浙江政信只剩下存量项目在募集,且收益大幅下调,跌至7%左右。

预计6月将看不到江苏、浙江政信项目募集,盐城、泰州、镇江、连云港(601008,诊股)、湖州等,这些曾经爱理不理的网红地区,将是高不可攀的奢侈项目。做一个少一个且打且珍惜。

现在不是在考虑信托项目收益的问题了,而是项目还有额度吗?小额还能进吗?这么快封账成立,下期还有吗?很多理财师回复:没额度了,小额进不了了,您资金到账只能选其他项目了。

有些人说:资产荒来了?后期没项目好做了?政府不缺钱了?

答案是:信托项目后期会根据新规降低管理规模,项目会适当减少,但是暂时不会直接出现资产荒,还需要一个过程,政府不是不缺钱了,是现在有了低成本的融资渠道当然选择成本小的啦!政府还是需要融资发展的。

如果是行政级别高的地级市那就不用说,一个地级市,每年GDP上千个亿,手上资源多不说,关键是违约成本高啊,当地政府一旦有违约问题出现,那立刻会有一堆债权人上门来挤兑,本来是3个亿的债务要还,没准一下就变成30亿了例如镇江、遵义等之前说的风险有多高,但是后续地级市项目也越发减少。

另外还会影响接下来的招商引资工作,谁也不愿意和不讲信用的政府打交道啊,没人去投资,还怎么发展经济,经济不好,后面就会衍生出一堆的问题,比如就业问题、人口流失问题、养老金不够等等,这就是“违约成本”,有的事情,做成了不一定能有多大好处,但是搞砸了,那后果非常严重,这种情况下,这事儿吧,大概率能成,比起趋利人更有动力避害。

2020年因为新冠疫情影响,中央大力支持各地政府发行地方政府债,和疫情专项债,票面利率就不说了,反正很低,满足当地的发展所需。

有的投资人做项目喜欢看融资方的财报数据,其实如果是政信项目就没必要了,真的,因为这些城投公司的信用是和当地政府信用绑定在一起的,如果这些公司违约,媒体会直接把矛头指向当地政府,不会提是哪个城投公司,而且所谓的城投公司,里面的资产、营收、利润也都是地方政府一手安排的,这些公司的董事长自己可能都不知道自己公司主营业务有哪些,这要是普通民企老板根本就是不可想象的,但是对于城投平台这就在正常不过了。

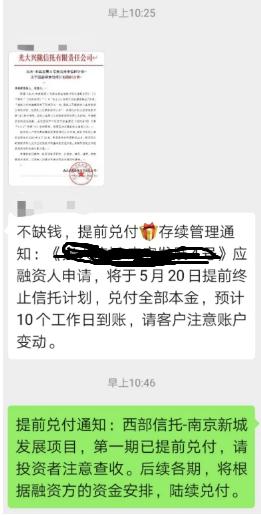

近期也是多个项目提前兑付,例如:GD信托-HR5号,华鑫信托-鑫苏46号,西部信托-南京新城发展项目,GD信托-SC自贡项目等,融资方均以现金流充裕提前兑付,信托项目的提前兑付,是对投资者最大的信心,侧面反映出,一些地方和一些城投等融资方,资金渠道变广,低成本资金完全可以置换高成本资金,且后续也会发展更好。

融资政府和中央也清楚这一点,既然不管怎样都要还钱,何不把钱通过低成本的债券和银行贷款这些渠道,来获得资金呢。

大家都是一个脑袋,两只手,谁还比谁傻多少呢?

但是这事的主动权在融资方手里!

于是乎,从2018年开始,中央就开始大力支持各地政府发债券募资了,2018年政府债券发行规模是4.17万亿,其中新增债券发行规模是2.17万亿,占比52%,新增再融资债券(借新还旧债券)是0.68万亿,置换债券是1.32万亿,大家都知道地方政府有“借新还旧”的问题,但是过去一直没公开,这波操作下来基本上是挑明了,就是这样的债券,平均发行利率只有3.89%,怎么样?比信托资金划算多了吧?

2019年前三季度全国累计发行地方债4.18万亿,其中新增债发行3万亿(占比72%),借新还旧债发行1万亿,置换债发行1288亿。

注意这两年数据变化,2019年前三季度地方债发行规模已经与去年一整年的持平了,同时用于“借新还旧”的资金总共变少1个亿,新增债规模增长了将近1个亿。

很明显,这就是在转移政府融资的“主战场”,换位思考,如果是你我执政,应该也会采用这种策略吧,虽然债务总规模没变化,但是融资成本减半了呀,恰逢现在经济增涨大滑坡,这样一置换,至少还上利息不成问题了。

有人担心政府会破产会耍无赖,多虑了,因为政府是有征税权的,中国政府还可以收“土地出让金”,这是源源不断的现金流啊!

有人抬杠说美国政府不就有破产的情况吗?是的,但是美国政府属于“有限政府”,这个可能很多人没听说,什么意思呢?意思是政府只有征收执行权,征不征税、征什么税、征多少政府说了不算,得由议会、民众来决定,这种制度下政府就跟一家公司差不多,如果进来的现金流覆盖不了支出,真的就会破产的。

但是有些政府是“无限政府”,它可以自行决定征不征收、征多少税、征什么税,这样的政府怕是很难破产的。

再提一下上市公司购买信托!

近日不少上市公司发布公告称自有资金进行购买理财产品增加收益,百亿资金进入信托,前提是这些上市公司风险承受能力要远大于个人投资者,所以此类消息仅供参考,不过也说明了信托理财确实被很多高净值和大机构认可,金融市场这么复杂的情况下,选择正规的金融机构的理财产品增加收益还是有必要的!这里就要强调一下,信托!相对可靠。