年内首家银行宣告破产!估值低于历史99%,银行股可以入手了吗?

摘要 进入4月后,A股市场年报一季报也开始拉开序幕。从数据来看,工商银行、建设银行、农业银行、中国银行在目前已公布年报的795家上市公司中,居归属于母公司股东净利润前四,2019年分别盈利3122.24亿元、2667.33亿元、2120.98亿元、1874.05亿元。净利润排名第四到第十的名的上市公司也分

进入4月后,A股市场年报一季报也开始拉开序幕。从数据来看,工商银行、建设银行、农业银行、中国银行在目前已公布年报的795家上市公司中,居归属于母公司股东净利润前四,2019年分别盈利3122.24亿元、2667.33亿元、2120.98亿元、1874.05亿元。净利润排名第四到第十的名的上市公司也分别为中国平安、招商银行、交通银行、兴业银行、邮储银行、浦发银行。虽然银行股“最赚钱”,但是投资银行股的股民却表示“很失望”。

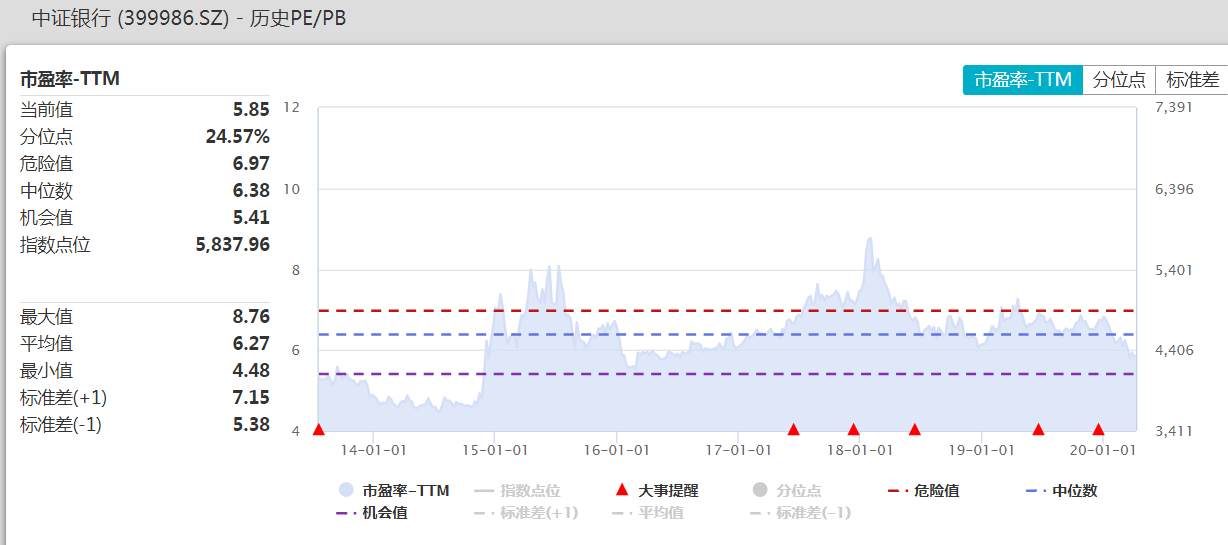

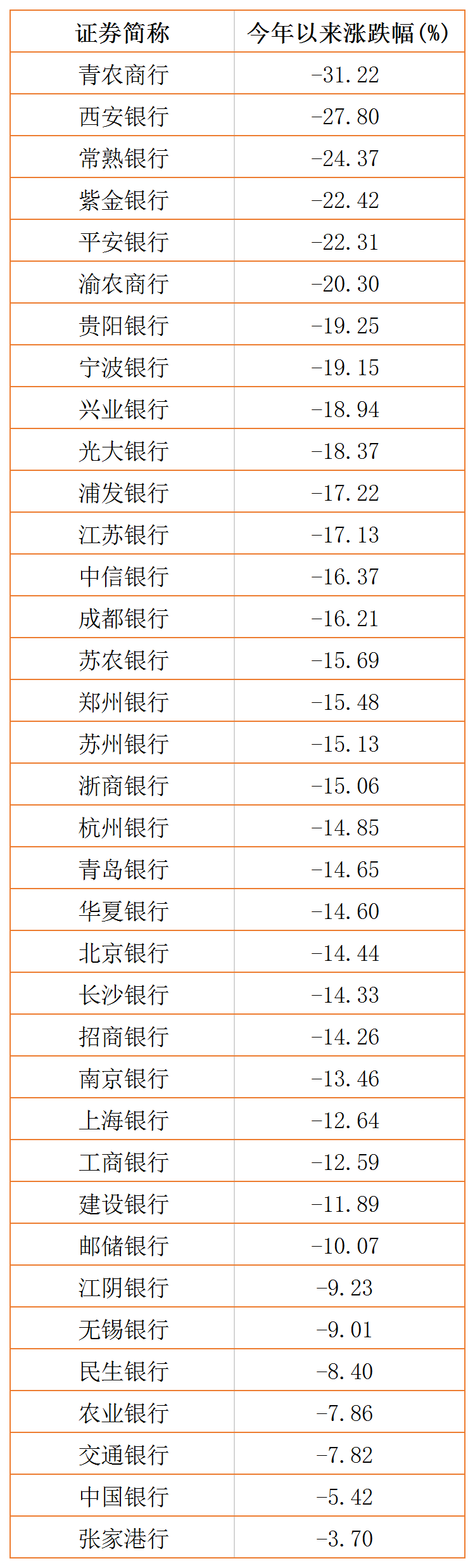

截至4月8日收盘,A股的36只银行股年内股价全部翻绿,跌幅最大的青农商行跌幅为31.22%,平安银行股价跌幅也达到22.31%,“零售之王”招商银行今年以来股价也跌去14.26%。虽然银行股指数估值水平相比于历史上99.42%的时期都要低,但是对于能否“抄底”银行股,以及银行股是否具备投资价值,市场也有分歧。

又见美国百年银行破产,低估值成银行股安全边际

每一轮金融危机中,银行都是受影响最为严重的行业之一。4月1日美国第一家页岩油公司怀汀宣布破产,紧接着美国百年银行FirstStateBank(第一州银行)也宣布破产,这也成为了疫情以来的首家破产银行。

第一州银行成立于1905年,距今已经有超过100年历史,虽然躲过了1929年的大萧条与2008年的次贷危机,但在此次新冠肺炎疫情中,第一州银行却黯然倒下。据媒体报道,第一州银行的总资产规模是1.52亿美元,其中客户存款1.4亿美元。

并且据CNN统计数据,美国在2008年就有25家银行倒闭,其中包括雷曼银行,当年破产银行涉及的存款规模高达3736亿美元。银行业破产的的多米诺骨牌效应继续爆发,2009年也倒闭了140家银行,接下来的3年又倒闭了315家银行。

不过中国的银行又与美国有所不同,加上中国的储蓄率较高,大型银行的股息率更是超过5%,也超过很多银行理财产品。银行股具备长期投资价值毋庸置疑,那么目前是投资银行股的买点吗?

金辇投资首席投资官甘霖指出,从估值来看,经过年初以来的回调,当前银行业PB估值水平处于历史最低位,疫情对银行业绩短期影响基本在股价上已经得到反映。后面随着国家接连出台刺激政策,银行信贷投放预计会大幅增加,资产质量也会得到改善,进而支撑银行股估值上行。甘霖认为当下估值偏低的零售银行龙头和优质股份行会迎来机会。

也有私募并不看好银行股的投资机会。千波资产研究中心介绍,突如其来的疫情给全球经济蒙上了一层阴影,资本市场也遭受了前所未有冲击。不久前,巴塞尔委员会宣布将《巴塞尔协议III》修订版的实施时间推迟一年,可见欧洲银行业正不得不面对更大的潜在困难,海外金融市场的不确定性对国内金融存在一定的传导风险。国内经济预计一季度会有较大的下滑,海外疫情将在二、三季度冲击到国内的经济,尤其是出口。银行业绩跟宏观经济周期有较大的相关性,面对疫情带来的冲击,银行的坏账增加,资产质量恶化,同时降息空间打开,净息差下行,业绩增速也会下降。千波资产研究中心认为目前并不是投资银行股的最好时候。

银行股黄金十年已过,私募偏爱科技消费

虽然对于银行股的投资争议很大,但银行股向来是险资的压舱石。在已经披露年报的上市公司中,险资就以近4000亿元重仓7只银行股,市值从大到小排列分别是平安银行、招商银行、民生银行、工商银行、农业银行、中国银行、光大银行。这是由于保险机构的持股风格偏好“流动性好、股息率高、盈利能力强”的个股,而银行股就满足这些特征。

截至周三收盘,A股的36只银行股涨幅全部翻绿,其中尤其以城农商行跌幅最大。青农商行以31.22%的跌幅垫底,西安银行、常熟银行、紫金银行、平安银行、渝农商行等5只银行股的跌幅也均超过20%。民生银行、农业银行、交通银行、中国银行等银行股则跌幅较小。

其实无论是PB估值还是PE(TTM)估值,银行板块均为全市场最低。截至4月2日,中证银行指数的PB估值为0.72倍,对应历史百分位为0.58%,也就是说目前银行股指数估值水平相比于历史上99.42%的时期都要低。对于如何看待银行股的投资价值,私募观点如下。

千波资产研究中心指出,银行股是因为超强的盈利能力和股价相对稳定性而成为险资、社保等大机构的底仓标的。通过选取盈利能力较强的几只银行股做一个样本池,其年化涨幅达到15%以上。最近十年来看,银行板块平均收益有5年跑赢了上证指数,5年弱于上证指数,但十年里银行板块整体收益达到90%,而上证指数仅仅上涨0.26%。也就是说,配置银行股虽然很难的短期内获得超额收益,但却可以获得长期稳定的较好收益。也正因此,机构资金在配置底仓时往往会优先选择银行股。

金辇投资首席投资官甘霖表示,银行股的避险特点十分明显,分红率高、股息率高。现在的低估值水平会给银行股投资带来较强的安全边际。但总体而言,银行业最黄金的十年已经过去,持有银行股的收益主要来自于估值修复和分红派息,是很难通过业绩增长实现股价收益。对银行股的投资价值要辩证看待,建议现在这个位置可以参与优质股份行和零售银行龙头,中长期来看,公司依旧会把投资重点放在消费和科技板块。

对于近期市场的反复震荡,云溪基金阳勇在私募排排网投资者问答栏目中表示,美股大概率已经见底,因为美国拥有金融霸权,所以可以无限QE,无限印货币,在这样的情况下,美国有绝对的能力护盘。中国货币空间还非常大,中国股市也应该见底了,未来是强者恒强的格局,好的股票会一直涨。