118亿,车险盈利暴增35倍的秘密丨保险笔记

摘要 芒种至,金麦翻浪,油菜漂香,又到一年夏粮收获时。在2019年以同比增长8.8倍、承保利润103亿的靓丽成绩惊煞众人的同时,被誉为财险公司第一大险种的车险,在这收获的季节再次以更加靓丽的承保利润震惊圈内。镜子的一面,是全行业为车险大幅盈利欢呼。另一面,2019年103亿的承保盈利成绩本就令业界啧啧称奇

芒种至,

金麦翻浪,油菜漂香,

又到一年夏粮收获时。

在2019年以同比增长8.8倍、承保利润103亿的靓丽成绩惊煞众人的同时,被誉为财险公司第一大险种的车险,在这收获的季节再次以更加靓丽的承保利润震惊圈内。

镜子的一面,是全行业为车险大幅盈利欢呼。

另一面,2019年103亿的承保盈利成绩本就令业界啧啧称奇,2020年头4个月再录得118亿承保利润、同比增长35倍的华丽成绩更是引起业界无限遐想,忧虑亦相伴而生。

喜悦与忧虑的背后,更多是对承保盈利真实性的怀疑和对车险未来发展的焦虑。

如是,对1-4月车险承保利润暴增背后的内在机理做一探析,添力呼吁了甚久的车险综合深化改革。

1

-Insurance Today-

蹿红的数字:35倍和百亿利润

于无声处,听惊雷。

一串蹿红的靓丽数字:1-4月全行业车险利润同比增长35倍,利润同比增加过百亿。

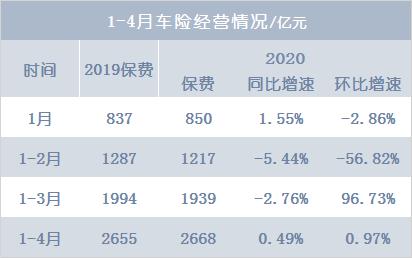

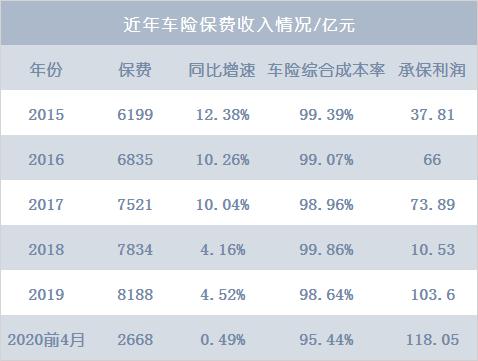

今年1-4月,全行业车险共实现保费收入2688亿元。在全行业车险保费增速仅为0.49%的大背景下,承保利润却增加了114.77亿元,承保利润和承保利润率双双攀升至商车费改后的历史峰值,分别为118.05亿元和4.56%。

与之形成鲜明对比的是:2019年全行业车险以8188亿元保费收入、1.36%的承保利润率,才实现承保利润103亿。

也就是说,2020年4个月的承保利润比2019年全年还要多出15亿元,更是高出去年同期承保利润(3.28亿)114.77亿元。

高利润的另一面是车险保费日渐下滑的尴尬

2

-Insurance Today-

盈利的秘密:应是车险赔付率下降和名义综合费用率的相对稳定

细细分析,利润暴增背后的秘密是:疫情导致的车险赔付率下降和名义综合费用率相对稳定是两大主因。

众所周知,承保利润率=1-综合成本率=1-综合费用率-综合赔付率。

由上述恒等式我们可以看出:影响承保利润率的两个变量分别是综合费用率和综合赔付率。在目前综合费用率监管阈值管控下,各家车险经营主体的综合费用率基本上与往年持平,处于一个相对稳定、波动很小的状态。

既然综合费用率整体保持恒定,那么承保利润率的大幅增加必然是由综合赔付率的大幅下降所致。

细究起来,今年1-4月的综合赔付率大幅下降是由内外部两种因素互为抵消的结果,但传统的内部拉升赔付因子难抵突发的外部降低赔付因素影响。

原因1

件均保费持续下降导致综合赔付率持续拉升

五年的商车费改,前期的小案不报、风险意识增强等红利释放几近稳定,且难以抵消件均保费下降带来的赔付率升高增量。在当前NCD折扣系数整体下降红利尚未释放殆尽的大背景下,随着车险件均保费的持续下降,综合赔付率将整体呈上升趋势。

以下数据也很好地佐证了上述判断:

中再产险IDEA行业数据分析中心近期的一份产险行业数据分析报告显示:2019年度的商业车险保单终极预期赔付率较2018年保单年度赔付率将提高3个百分点,已经超过55%。

原因2

同等保费条件下受疫情影响已赚保费减少间接抬升综合赔付率

受疫情影响,尤其是疫情重灾区,很多家用车,特别是具有营运性的车辆大多因停驶办理了保期延长手续。

如此,同等保费条件下,在同样长的时间内,对应的已赚保费是减少的,影响综合赔付率的这一分母变量拉低,在同等条件下,肯定会导致综合赔付率抬升。

内部原因无法解析的情况下,我们看外部原因。

3

-Insurance Today-

一个外部原因:出行率大幅下降必然大幅拉低赔付率

1-4月,尤其是2-3月份,受疫情的影响,具有营运性质的客车与货车纷纷停驶,拥有庞大数量的家用车出行亦是大面积受限。出行率的大幅降低必然导致赔付率的大幅下降。

限于数据资源获取渠道有限,我们尚未寻得全行业1-4月车险的综合赔付率,但《今日保》通过市场调研了解到:某大型财险公司2020年1-4月车险赔付率较2019年同期下降了10个百分点,历年制赔付率由去年同期的48%下降到了今年同期的38%,车险赔付率下降的幅度之大由此可见一斑。

综上,内部因素对综合赔付率抬高的影响难抵外部疫情导致综合赔付率的大幅下降影响,且外部疫情导致的综合赔付率下降幅度过大,在车险名义综合费用率相对稳定(受监管阈值监控)的前提下,承保利润率大幅提升、承保利润在1-4月疫情期间突然暴增,也就顺理成章了。

4

-Insurance Today-

后记:车险综合改革的期待

坊间对盈利暴增背后的质疑,再次引起业界对被寄以厚望的车险综合改革的期待。

诚然,赔付率的下降,尽管可能存在人为调整因素,但在疫情这个最大的“黑天鹅”影响下,所占权重只是很小的一部分。

赔付率的大幅下降,盈利大幅增加本无可厚非,而这一现象仍引起坊间对盈利暴增的热议。究其根本症结,则是广大身处一线的产险业界同仁对相对稳定的车险综合费用率真实性的质疑。

受疫情影响,新车增量业务大幅下滑、存量业务收缩。在固定费用相对不变的前提下,抛开1-2月份不提,仅仅疫情大幅缓解的3-4月份,众多险企为了弥补前期负增态势,均加大了实际手续费的投放水平。

《今日保》在某保费大省调研了解到,4月份家用车旧车市场手续费的实际投放水平在双35%左右,个别的小公司甚至可以达到双55%。事实上,这仅仅是旧车,新车市场手续费实际投放水平更高。

如此高的实际手续费投放水平,受监管部门对车险综合费用率的阈值监控,车险的综合费用率却徘徊在相对稳定的40%左右。

显然,这是一个明显被低估的数字。因此,这也就导致了产险公司内部车险费用分摊到农险、非车险、费用延迟报账的乱象。

某新上任的大型险企三级机构负责人日前向《今日保》透露:刚刚上任这家车险年保费4个亿的中支,就接下了“欠费”2400万的包袱。前期费用兑现不了,基层团队的业务拓展积极性大打折扣,车险保费日平台节节下滑。这位新上任的三机机构负责人,可谓是叫苦不迭。

诚然,受疫情导致赔付率大幅下降的利好因素影响,同等条件下,车险盈利水平大幅增强是一个不争的事实。但1-4月118亿的承保利润,还是惊煞了诸多业界同仁。在对承保盈利水分和成色质疑的背后,更是暗含了广大产险从业者对车险综合化改革的期待。

猛药治苛、重典治乱的强力治标虽好,但治本才方为最终良策。日渐增厚的利润,也为下一步综合改革打开市场机遇期。

唯愿,这次车险综合改革,能够来得更快一些,更猛一些,力度更大一些。

更愿,这次车险综合改革在实现前端彻底费率市场化的基础上,亦全面放开对后端手续费的管控,以通过市场竞争机制的充分发挥达到车险高质量发展的根本目的。

End