7月7日晚,微博网友“Ten想要摘星星”(以下简称T女士)发文称,因买房需要个人征信报告,当天下午两点,她前往中国人民银行查询征信。不查不知道,一查吓一跳,T女士名下竟然莫名多了4000万的贷款担保!

建行称员工提交信息操作失误

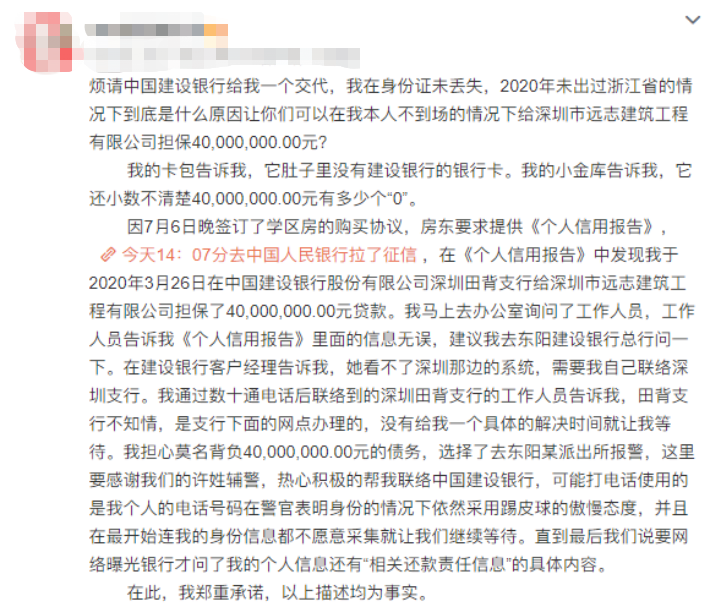

T女士称,央行征信显示,T女士于2020年3月26日在中国建设银行股份有限公司深圳田背支行给深圳市远志建筑工程有限公司担保了4000万元贷款,而T女士对此毫不知情。并且T女士表示自己身份证没丢、没去过深圳,当前更是没有任何建行银行卡。

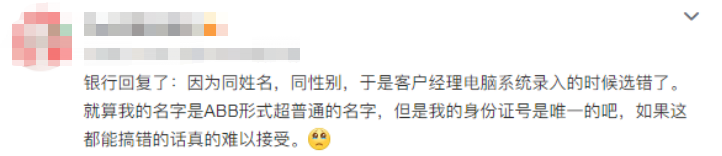

贷款担保到底是怎么来的?T女士希望建行给她一个答案。然而从微博信息来看,T女士遇到了熟悉的剧本——“踢皮球”的客户经理和“不知情”支行。不得已,T女士只得选择报警和在微博曝光。在获得了上万转发和点赞后,T女士收到了建设银行的回复,建行回复称“因为同姓名,同性别,于是客户经理电脑系统录入的时候选错了。” “我能不能接受另说,几亿用户能接受这个解释么?客户经理选错了,难道4000万的担保都不需要复核的么?”T女士这条回复获得了上千微博网友点赞。想必T女士也问出了大家最大的疑惑:层层风控的银行为什么会犯这种低级错误?究竟是无心还是有意?天眼查信息显示,T女士提及的深圳市远志建筑工程有限公司注册在深圳市福田区,是一家主营房屋建筑工程、市政公用工程、城市及道路照明工程等的建筑类公司,实缴资本5050万人民币。该企业在今年上半年收到了多笔来自深圳市交通运输局和深圳市坪山区城市管理和综合执法局的行政处罚。新浪金融研究院拨打了该企业工商信息中的相关电话,电话在接通后即被挂断。今年新浪金融曝光台曾披露过华夏银行违规放贷致使项先生莫名背2239万贷款担保一事,此次又有T女士的“4000万莫名贷款担保”。虽然项先生事件涉及违规放贷,而建行表示T女士事件纯属失误。但终归都对普通个人带来了极大困扰。

“我能不能接受另说,几亿用户能接受这个解释么?客户经理选错了,难道4000万的担保都不需要复核的么?”T女士这条回复获得了上千微博网友点赞。想必T女士也问出了大家最大的疑惑:层层风控的银行为什么会犯这种低级错误?究竟是无心还是有意?天眼查信息显示,T女士提及的深圳市远志建筑工程有限公司注册在深圳市福田区,是一家主营房屋建筑工程、市政公用工程、城市及道路照明工程等的建筑类公司,实缴资本5050万人民币。该企业在今年上半年收到了多笔来自深圳市交通运输局和深圳市坪山区城市管理和综合执法局的行政处罚。新浪金融研究院拨打了该企业工商信息中的相关电话,电话在接通后即被挂断。今年新浪金融曝光台曾披露过华夏银行违规放贷致使项先生莫名背2239万贷款担保一事,此次又有T女士的“4000万莫名贷款担保”。虽然项先生事件涉及违规放贷,而建行表示T女士事件纯属失误。但终归都对普通个人带来了极大困扰。

此次,新浪金融研究院就T女士的情况咨询了多位一线公司客户经理的意见,在大多数受访的公司客户经理看来,如果真如建行所说是“选错了”,那无论是经办客户经理还是审贷人员,都有失职之嫌。而T女士的问题也让一些对公客户经理联想到了贷后流于形式、随意填写客户信息等银行信贷业务“隐秘的角落”。首先,需要回答一个网友疑问:T女士不持有建行银行卡,为何建行会拥有T女士的客户信息?有银行从业人士表示,如果T女士曾经在银行开户,那客户信息就会留在银行系统中,无论之后是否销户,客户信息都不会消失。而T女士在微博回复中也透露,自己确实曾持有建行卡,不过在7、8年前就注销了。

其次,信息为什么会录错?“(信贷信息)录系统的时候会输入姓名,但系统里经常会出现很多个同名的信息,有时候会有很多个,就需要再点详细信息去核实一下。审批的时候也是需要核对清楚。”一名银行公司客户经理表示。

不过,该名对公客户经理指出,事实上,实践中对公信贷信息的审核往往缺少刚性核验环节,都是人为审核,而公司贷款信息审核的重点常是企业信息,因此也是有出现此类错误的可能性的。“其实就是贷中、贷后管理流于形式。”该名客户经理指出。

此外,也有一位公司客户经理为新浪金融研究院分析了另外一种可能性。该名公司客户经理指出,有时客户经理在建立对公信贷台账时,未必能一次性拿到企业的全部信息。“比如法人身份证还没拿到,那就先在系统里随便选一个同名的,之后再变更,一般中型或者小型企业(的业务)会出现这种情况。她这种(T女士的情况)也有可能是(客户经理)忘了改了,审贷也没审出来。”至于背后的深层次动因,该名公司客户经理指出,其实国有大行对公信贷的机制都比较类似。有时支行为了抢占信贷资源,客户经理会先在系统里建立信贷台账,之后再有其他支行想给该客户放款,就会比较麻烦,甚至受到阻碍。这类抢客户、抢台账的行为也算是一种惯常操作。“这也就是人行征信报告现在谁都能查了,要是不能查呢?”该名对公客户经理最后这样说道。