“退保黑产”又起?黑手伸向贷款保证险!

摘要 “退保黑产”从传统寿险和健康险业务,延伸至财险业务,尤其是信用保证保险。

“退保黑产”

从传统寿险和健康险业务

延伸至财险业务

尤其是信用保证保险...

①多地监管局发文

提示近期保证保险投诉增多

背后有非法机构诱导?

②银保监会发文

要求规范贷款保证保险销售

1

多地监管局发文

提示“退保黑产”风险

1.“退保黑产”

今年,对于保险业来讲有一个事儿必须要提,那就是“退保黑产”。

近来,社会上有一些个人或团体,通过网络平台、短信等方式发布“可办理全额退保”信息,怂恿、诱导消费者委托其代理“全额退保”事宜,并以此收取高额手续费。

随着,这些所谓的“代理退保”群体越来越多,甚至形成了流水线操作,还有自己的一套加盟方式,打广告扩充人马“广撒网多捞鱼”,也逐渐演变成一个“产业”,即“退保黑产”。

更可怕的是,这些群体在获得消费者的个人信息资料之后,有的还与黑恶势力勾结,一旦消费者不办理,就以这些个人信息恐吓、威胁。

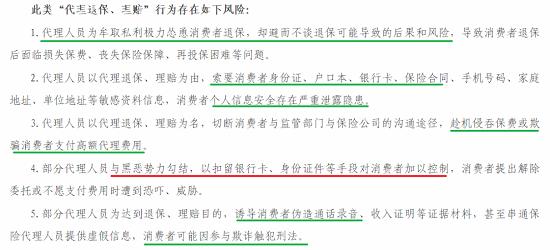

2.“代理退保”的套路

从去年至今,代理退保现象愈演愈烈,在银保监局多次提示风险后,银保监会也在4月初发布《关于防范“代理退保”有关风险的提示》。

其中,提示消费者要警惕“代理退保”的风险隐患,一是失去正常保险保障风险,二是资金受损或遭受诈骗风险,三是个人信息泄露风险。

诸多媒体也揭露过“退保黑产”的套路,甚至于13家保险公司联名举报恶意代理退保谋取非法利益新型黑恶势力。

简单的说,这些所谓的全额退保套路如下:

①利用朋友圈、购物网站等渠道发布广告,以“全额退保”为卖点大肆宣传,吸引消费者。

②要求提交资料(包含个人信息),再进行所谓的评估后,支付定金签订协议。

③评估中询问,签名是否为代签,有没有销售误导等常见投保漏洞。没有的话,就怂恿伪造通话录音等证明材料。

④撰写格式化举报,冒充消费者向监管部门或保险公司投诉,要求全额退保。利用监管和投诉向保险公司施压,倒逼满足其全额退保要求。

⑤收到保险公司的钱之后,要求消费者支付30%-50%的费用,有的甚至将消费者拉黑,直接黑下所有退保金。

感兴趣的可以再听听亲身经历者,怎么说所谓的“代理全额退保”,参见文末阅读原文!

所以,说来说去,这些人的目的就是非法获利,欺骗消费者,切断保险公司与客户的联系,从中谋取退保金。

这也是为什么,之前代理退保大多都是针对传统寿险和健康险,件均保费高!

但是,现在“退保黑产”的手,甚至伸到了财产险...

2

保证保险投诉激增

背后有“退保黑产”的身影

1.保证保险投诉激增,多地监管局发文提示有“退保黑产”的身影

之前针对“代理退保”问题,多地监管局都曾发文提示,参见下图。

以往,代理退保主要涉及的是人身传统寿险、健康险等人身保险产品。但是,近期部分监管局提示也涉及信保产品。

而且,深圳、河南、青海等地监管局,在一个月内接连发布《关于购买个人贷款保证保险的消费提示》,文中都有提到警惕不法“全额退保”的问题!

监管部门一再提示消费者“投保个人贷款保证保险后,如产生纠纷的,应通过正规渠道解决”。

也就是说,最近多地保证保险投诉激增的背后,可能有“退保黑产”的身影~

2.为什么“退保黑产”会将手伸到保证保险?

看了上面“退保黑产”的那些套路,大家就会发现,其实,“退保黑产”钻的都是保险公司的“漏洞”,也就是销售环节、信息披露等环节的不规范行为。

之所以,之前“退保黑产”都集中在寿险和健康险,除了件均保费高以外,就是险企在寿险销售中不规范行为较多。

所以,此次多地提示保证保险的全额退保问题,也可以理解~

毕竟,前几年保证险高速发展的时候,“捆绑销售”等销售问题格外突出。

甚至于,对于银行信贷捆绑销售保险的问题,监管也开过多张罚单,六部委也联合发文强调禁止。

参见《六部委联合发文:严禁信贷搭售,借意险费用由银行承担,多家机构被罚近400万!》

据媒体报道,近期银保监会向财险公司下发通知,要求加强贷款保证保险销售管理及投保提示。

究其背后的原因,就是消费者多渠道投诉贷款保证保险问题,包括投保不知情、强制投保、信息不透明等。

然而,“投保不知情、强制投保、信息不透明”这些洽洽是保险公司销售保证保险,最容易出现的不规范行为。

好似是抓住了保险公司的“三寸”,逼保险公司全额退保。

3.银保监会,强调规范贷款保证保险业务!

对此监管部门也进行了调查,发现除了销售问题外,确实有一些机构编制标准化模板诱导消费者退保,牟取不当利益(即“退保黑产”),扰乱正常金融秩序。

为了保护消费者合法权益,监管要求财险公司着手规范贷款保证保险业务,先从自身问题下手整改!

①规范销售行为

要高度重视加强贷款保证保险销售管理的重要性和必要性,尤其针对投保人为个人的保险业务,要将风险防控端口前移,结合线上和线下的风险特点,制定标准化销售行为规程,确保投保人充分享有知情权和选择权。

②强化投保提示和宣传

开展贷款保证保险业务时,要切实做好个人购买贷款保证保险的投保提示,在投保环节提示投保风险,要规范贷款保证保险功能作用宣传,通过官网、培训手册、宣传图文等形式,客观介绍贷款保证保险业务,阐释险种特点,说明注意事项。

③防范化解风险隐患

要加强贷款保证保险销售过程的风险监测及研判,建立健全应对机制,完善应急预案,妥善处置销售管理中出现的新风险新问题,并及时报告风险所在地银保监局。

3

“代理退保”仍在发酵

消费者一定要谨慎...

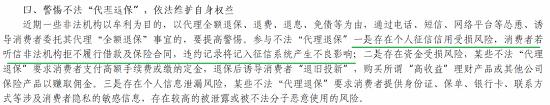

其实,代理退保就是有些不法分子,抓住了消费者想要“全额退保”的痛点,目的是诱导消费者退保后从中谋取利益。

如果,消费者有正常的退保需求,可以通过正确渠道,向保险公司申请,如果确实有销售误导问题,也可以向保险公司或者监管反馈。

但是,委托这些所谓的代理,他们不仅会获取大家的个人信息,还有可能要求协助伪造证明资料。

这些都是有风险的,比如说,在代理退保保证保险的过程中,如果听信非法机构拒不履行借款及保险合同,违约记录将记入征信系统产生不良影响。

再比如说,身份证、保单、银行卡等这些隐私的敏感信息,也有可能被不法分子恶意使用泄露。

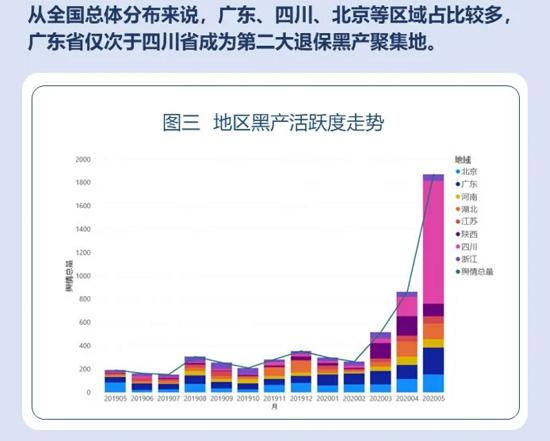

近来,代理退保的问题似乎还在发酵,根据广东省地方金融风险监测中心的调查显示,2019年下半年,“退保黑产”开始在珠三角逐步冒头并迅速发展,并借助“疫情”对经济的影响,于今年3月至5月进一步扩大。

虽然,有媒体报道近期“代理退息退保”团伙郭某,被检察机关批准逮捕,涉嫌唆使消费者对金融机构发起海量恶意投诉甚至聚众滋事,以逼迫金融机构作出让步,达到逃避债务、非法牟利的目的。

但是,消费者对于退保黑产的了解可能还是比较少,希望看了这篇文章之后,大家在看到这些所谓“全额退保”的广告后,可以多想一想。

|闲话

昔日的保证保险,有过高速发展的辉煌。

但是,与之相伴的两家财险公司踩雷P2P平台,导致巨额亏损,偿付能力不足。

参见《前有浙商财,后有长安责任,这些年关于信用保证保险的坑,财险公司能不能不背了?》

还有,前一阵,“玖富起诉人保财险索要23亿”一事也是传遍保险人的朋友圈。

参见《热搜vs争议:与热搜“结缘”的保险公司,监管下文要求排查重点风险!》

再加上,这次的投诉集中背后“退保黑产”的事儿。

最近的保证保险,真的有点太难了~