车险“乱象”抬头 背后是谁?

摘要 疫情之下,综改之前2020年上半年的车险市场①车险三降增速降、赔付降、成本降②“马太效应”再加剧增速:百亿>中小公司费用:中小公司降幅最大是谁引领“潮流”?又是谁动了车险的“奶酪”?附:部分公司车险三率(文末)1车险三降增速降、赔付降、成本降1.正视车险增速下调!近年来,车险费改后单均保费下降,再加

疫情之下,综改之前

2020年上半年的车险市场

①车险三降

增速降、赔付降、成本降

②“马太效应”再加剧

增速:百亿>中小公司

费用:中小公司降幅最大

是谁引领“潮流”?

又是谁动了车险的“奶酪”?

附:部分公司车险三率(文末)

1

车险三降

增速降、赔付降、成本降

1.正视车险增速下调!

近年来,车险费改后单均保费下降,再加上汽车产销量下降的双重影响,车险增速持续下降,已经不再是财险市场增长的主要贡献者。

2020年,突如其来的新冠疫情全球蔓延,湖北地区车辆停驶期间车险自动延期等原因,导致车险保费增速进一步下滑。

从增速变化看,车险保费增速已经从2015年的12.4%降至2020年上半年的2.9%。

即使是疫情之后,车险增速明显加快,但由于车辆停驶期间的保费减少、汽车产销量负增长等原因,仍旧会导致车险保费总量承压。

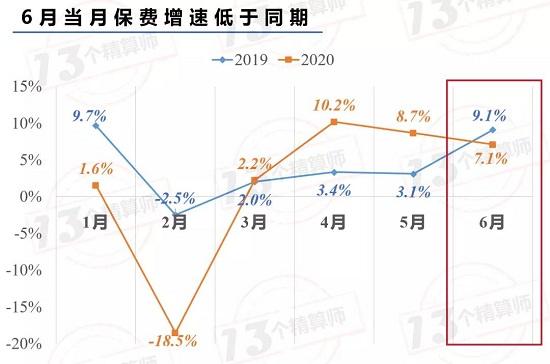

而且,从车险单月保费增速变化看,疫情进入常态化,企业复工复产后,车险虽然迎来一波快速发展,即从3月开始单月保费持续提速。

但是,2020年5月、6月连续两月下滑,且6月当月保费增速已经低于去年同期,保费增速开始下调。

再加上,车险综改方案已经开始征求意见,改革的整体导向也是保障消费者权益,提升保额,保障更多,价格更低。

考虑疫情和车险综改的双重影响,今年车险的保费增速预计仍将较低。

各家财险公司一定要正视车险增速下调,积极调整公司发展策略。

2.赔付拉动成本下降!

2020年,新冠疫情之下,车辆出行次数减少,车险赔付率大幅下降。

从上图可以看到,2020年上半年车险赔付率降至57.27%,较上年同期下降2.76个百分点。

受赔付率大幅下降拉动,综合成本率从2019年6月的99.2%,降至当前的96.16%,创近年车险最低综合成本率。

2020上半年,车险承保利润同比增加121亿,达到150亿。

但是,当前的车险低成本率只是一个暂时的现象,并不是常态!车险综改施行后,阶段性亏损,和盈亏大体平衡才是常态。

7月初,车险综改方案已经向社会公开征求意见,有望在今年正式施行,参见《车险综合改革出台:下调附加费用率,三者限额提至千万,降低保费等考核权重!》。

面对车险综改,行业大咖们纷纷提到,其他国家在车险改革之后均出现阶段性的亏损现象。

无论是从经营规律看、还是从国际经验看、甚至我国实践来看,承保盈亏大体平衡是个常态。

参见《车险综改在即:尹江鳌、孙建平、陈勇、陈杰军、谢邦杰怎么看?》

虽然,目前车险综合成本率有所下降,但如果考虑拖欠的手续费,再加上车险即将迎来新一轮改革期,短期内车险的成本管控问题仍需保险公司注意。

3.综改前夕,车险乱象又抬头!

最需要大家注意的是,综合费用率虽然有所下降,但幅度仅为0.28个百分点!

而且,“老三家”和百亿规模的公司,费用率下降的幅度更小,第二部分细说~

车险承保利润同比大幅增长,又恰逢改革前期,不免有保险公司寄希望于用额外的费用抢占市场,以求在综改之前拥有更多的客户基础。

近期,银保监会也下发《关于规范车险市场秩序有关意见的通知》文件,指出“随着车险综合成本率的明显下降,近期市场乱象出现反弹,违规支付手续费、垫付手续费、费用不入账、数据不真实等现象明显增多,扰乱了市场秩序!”

车险综改前夕,车险乱象又抬头!

为什么?是谁在引领“潮流”?现在的市场到底是什么样的呢?

2

“马太效应”再加剧

中小公司...

1.中小财险公司,车险恐负增长!

近年,财险市场的“马太效应”越发凸显,“老三家”保费连续三年增速超越行业,份额持续上升。

车险市场亦是如此,“老三家”车险业务所占市场份额从2017年的66.7%,提升至2019年末的67.2%,提升近0.5个百分点。

2020年,疫情影响之下,对保险公司的线上化服务能力要求更高,大型险企更具优势,两级分化再度加剧!

从下图可以看到,百亿规模险企车险保费增速大多超越市场。

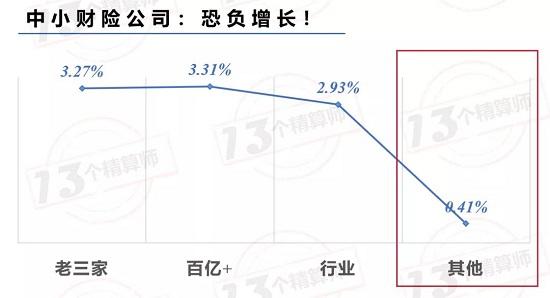

如果按照规模划分,老三家和百亿规模的大型险企,保费增速最高在3.3%左右,全部超越市场!

但是,其他经营车险的50多家公司(以2019年末统计),保费增速仅为0.41%,可以说是近乎零增长。

如果,再剔除泰康在线等个别高速增长的公司,中小财险公司的车险恐是负增长!

注:上图百亿公司包括太平财险

2.中小公司,车险费用率大幅下降!

中小财险公司保费增速,远低于行业。究其背后原因,恐怕与费用率下降有关~

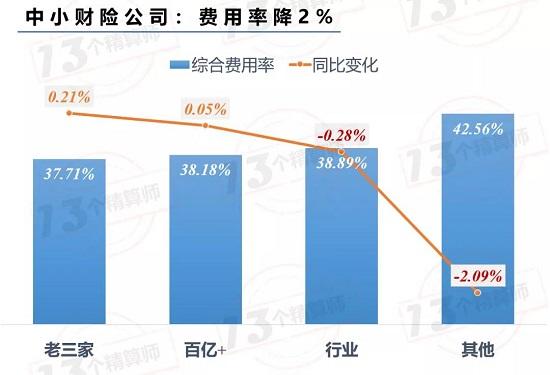

前文我们提到,2020年上半年行业车险综合费用率略有下降,同比降低0.28个百分点。

但是,中小财险公司的综合费用率却大幅下降,上半年综合费用率为42.56%,同比降低2.09个百分点。

然而,老三家和百亿规模的财险公司,车险综合费用率较上年同期都是略有提升。

当然,细心的大家会发现,老三家和百亿公司的费用率上升,主要是受人保财险费用率上升影响的。

因为,百亿+规模公司中只有人保的车险费用率是上升的。

不过,即使其他百亿公司的车险综合费用率是下降的,但幅度上也都在0.5个百分点以内,大多也低于行业的降幅。

如果与中小财险公司车险综合费用率下降2个百分点相比,差距还是很大的!

为什么大公司的费用率下降的少?

3.大公司抢市场?增速快,份额↑

其实,上一次商车费改之后,市场竞争异常激烈,中小财险公司在手续费和服务两方面都不占优势,难以和大公司抗衡。

在这样的大环境下,要想保住车险业务,维持与市场趋同的保费增速,续保就显得格外重要。

2020年,疫情之下,赔付率下降,承保利润上升,可以说是给了财险公司更多的空间和本钱。

在车险综改之前,用更充足的费用去抢占客户资源,以求保证综改之后的车险续保业务。

大家想想,2020年上半年,大型险企的车险增速快,份额提升,就不难理解为什么费用率是小幅下降了~

再想想今年上半年,人保财险、平安产险被广东银保监局开出百万级罚单,也是因为车险市场乱象。

也就是说,在疫情之下,车险综改之前,最先把握机遇,抓紧行动的,还是大型险企!

3

监管下文规范车险市场秩序

现在的市场到底是怎样的?

1.再度下文,强调车险严监管!

2020年上半年,银保监会连发两文,一再强调规范车险市场秩序,强调财险公司要合理下达考核指标,不可盲目追求保费增速和市场份额。

近日,银保监会下发的《关于规范车险市场秩序有关意见的通知》,更是指出一旦发现公司考核指标下达不合理,就会被监管列为重点监管对象。

正值车险综改前夕,为了给车险改革营造良好环境,监管对财险公司提出四方面意见,下大力度规范当前车险市场秩序。

一是调整优化考核指标,要求及时调整优化对分支机构的考核指标,提高合规指标和质量效益指标的考核权重;

二是切实加强手续费管理,对垫付手续费情况开展自查自纠,并进行严格问责;

三是科学强化准备金管理,不得通过违规调整准备金,调节不同时期、分支机构、险种间的财务数据;

四是提升车险服务水平,从费用竞争转向服务竞争,提升线上化数字化车险服务能力,将更多资源投向客户真正需要的理赔等服务领域。

除此之外,监管还表示将持续保持监管高压态势,打早打小,运用好“停止使用车险条款费率”等监管措施,保持市场震慑力。

附表:

注:

①无特殊标注,本文百亿+公司仅包括人保、平安、太保、国寿财、大地、中华联、阳光,7家财险公司。

②以上数据均已收录“13精”数据库。