控制住薪保比 才有可能获得较高的ROE

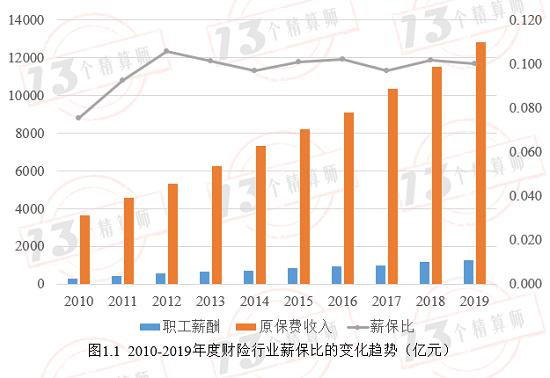

摘要 2019年财险行业原保费收入1.3万亿元,职工薪酬1281亿元,薪保比为10.0%,相比2018年薪保比10.2%,仅降低了0.2个百分点。

先说结论:

1、2019年财险行业原保费收入1.3万亿元,职工薪酬1281亿元,薪保比为10.0%,相比2018年薪保比10.2%,仅降低了0.2个百分点。

从宏观视角来看,尽管最近5年,行业保费增长超过了75%,但薪保比这个指标几乎没有下降,一直维持在10%左右。

这可能与行业人才竞争、社会保障支出的自然增长等有关。

“老三家”薪保比指标明显低于其他财险公司,2019年薪保比为8.7%;

2019年中型公司的薪保比为12.4%,小型公司的薪保比为12.5%,相比2018年均下降了0.5个百分点。

2、我们的分析表明,即使剔除公司规模的影响,薪保比指标仍然会对公司综合费用率产生显著性正影响。

同时,薪保比对公司ROE具有显著负影响,薪保比指标每提高1个百分点,公司ROE则下降0.23个百分点。

因此,对所有保险公司而言(不仅仅是中小公司),控制好人力成本和保费规模的匹配,是一项极具挑战的财务管理政策。

3、“13精”给出了2019年度财险公司薪保比指标的排行榜。

2019年国泰财产薪保比为3.6%,排第1位;英大财产、易安财产的薪保比分别为4.3%和5.5%,位列第2、3位;

平安产险的薪保比为6.9%,排第9位;太保财险的薪保比为8.8%,排第17位;人保财险的薪保比为9.8%,排第21位;

正文:

自去年“13精”发布了薪保比以来,该指标已成为影响财险公司经营管理的关键因素。

可见薪保比,中小公司要想杀出重围必须要管住的一个指标(“13精”数据库第45周更新公告)。

随着最新一年公司财报数据的披露,2019年度财险公司薪保比指标也已整理归纳到数据库当中。

需要强调的是,薪保比是指职工薪酬与原保险保费收入的比值。该指标取值越低,表示公司经营花费的人力成本越低。

该指标可以反映保险公司的人力成本,也可以为保险公司编制年度预算、考核方案、机构筹建、固定成本与变动成本分析、成本性态决策等提供定量化的数据支持!

本次我们将视角再次聚焦到薪保比,给出2019年财险公司薪保比排行榜。

1

财险行业的

薪保比状况

图1.1给出2010-2019年我国财险行业原保费收入、支付给职工薪酬以及薪保比的变化趋势

2019年财险行业原保费收入1.3万亿元,职工薪酬1281亿元,薪保比为10.0%,相比2018年薪保比10.2%,降低了0.2个百分点,这表明财险公司人力资本管理效率略有提升。

从时间趋势来看,2010-2012年为薪保比的上升区间,薪保比指标由2010年的7.5%上升到2012年的10.6%;2013-2019年为薪保比的平稳区间,薪保比指标长期维持在10%左右。

最近5年,行业保费增长超过了75%,但薪保比这个指标几乎没有下降,一直维持在10%左右。这可能与行业人才竞争、社会保障支出的自然增长等有关。

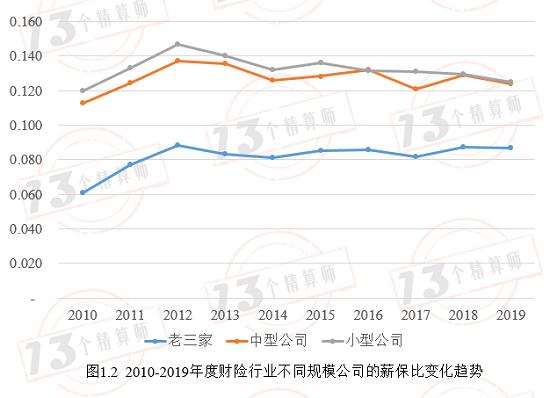

图1.2给出了2010-2019年期间不同类型公司的薪保比变化趋势

“老三家”薪保比指标明显低于其他财险公司,薪保比指标从2010年的6.1%逐渐上升到2012年的8.9%,2013年-2017年长期稳定在8.3%左右,2018年和2019年薪保比为8.7%,稳中略有提高。

近两年来中小财险公司薪保比基本相等,2019年中型公司的薪保比为12.4%,小型公司的薪保比为12.5%,相比2018年均下降了0.5个百分点。

2

薪保比对公司经营绩效的

影响分析

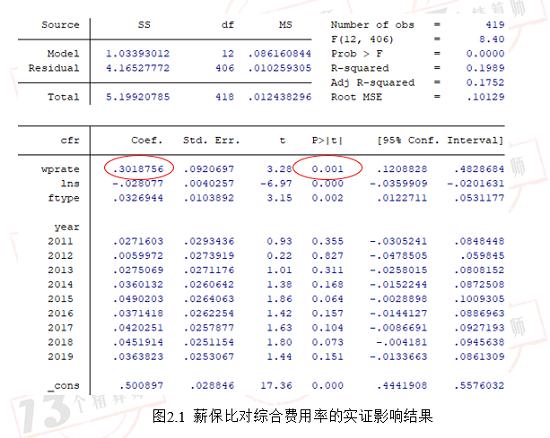

利用新增的2019年数据,进一步扩大样本量,我们再次对薪保比的经营绩效进行实证检验。

薪保比指的是单位保险业务收入中需要支付职工薪酬的比值。该比值越高,最为直接的理解是财险公司管理费用越高,提高了公司的综合费用率。由此,我们给出了第一个基本假设:

假设1:薪保比对公司综合费用率具有显著正影响;

在此基础上,那么薪保比提高了人力成本,则理应会降低公司的ROE。由此,我们得到假设2:

假设2:薪保比对公司ROE具有显著负影响;

接下来,我们将构建薪保比指标对公司综合费用率(cfr)、ROE影响的实证模型。除薪保比指标(wprate)作为解释变量外,我们还选取了公司规模(lns,总资产的对数形式)作为控制变量。因为一般来讲,规模越大的公司,薪保比越低,同时规模越大的公司综合费用率也越低。这要求我们在模型设计中,一定要拆分出规模对综合费用率的影响。模型中其他控制变量还包括,股东类型(ftype,虚拟变量,1为地方国企或是非保险系民企)和时间虚拟变量等。

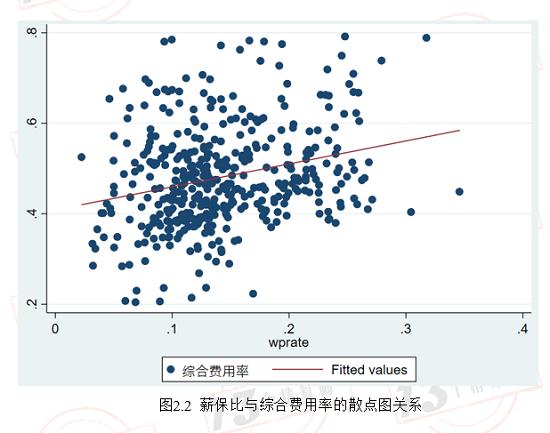

图2.1和图2.2给出了薪保比指标分别对综合费用率的实证影响结果和两者的散点图关系。

模型检验得出,薪保比指标对公司综合费用率具有显著性正影响,假设1得到了验证,薪保比的确会带来财险公司管理费用的提升;

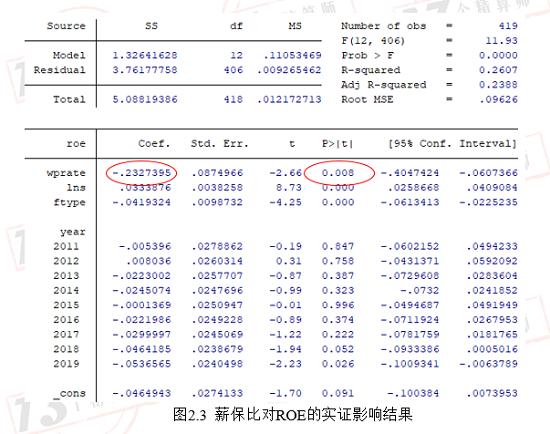

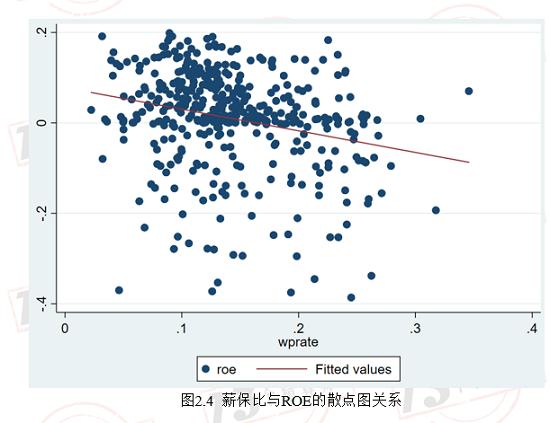

图2.3和图2.4给出了薪保比指标分别对ROE的实证影响结果和两者的散点图关系

实证研究得出,薪保比对公司ROE具有显著负影响,薪保比指标每提高1个百分点,公司ROE则下降0.23个百分点,假设2得证。

3

财险公司薪保比

排行榜

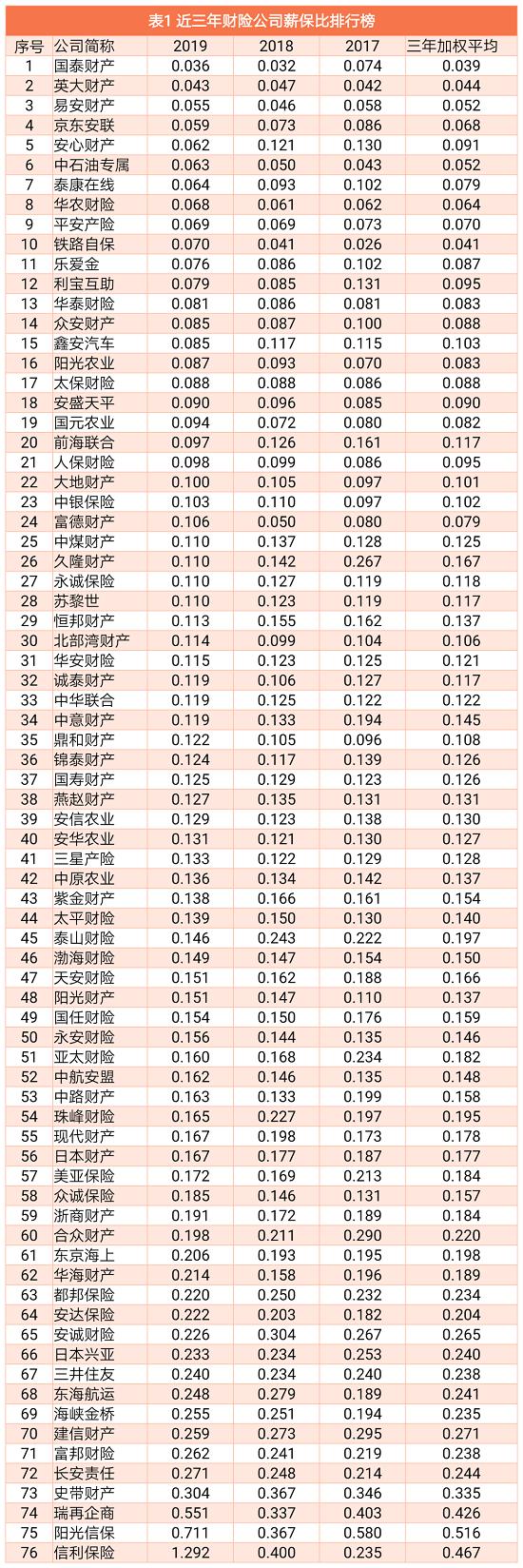

表1给出了近三年财险公司薪保比指标的排行榜

2019年国泰财产薪保比为3.6%,排第1位;英大财产、易安财产的薪保比分别为4.3%和5.5%,位列第2、3位;

平安产险的薪保比为6.9%,排第9位;太保财险的薪保比为8.8%,排第17位;人保财险的想薪保比为9.8%,排第21位;

考虑到职工薪酬指标是收付实现制,为减少因统计口径造成的差异,我们统计了近三年加权平均的薪保比指标。其中国泰财产薪保比为3.9%,铁路自保薪保比为4.1%,英大财险薪保比为4.4%,排列前三位;

平安产险薪保比为7.0%,排第8位;太保财险的薪保比为8.8%,排第15位;人保财险的想薪保比为9.5%,排第19位。