西南地区银行理财发行量回落 净值产品综合业绩基准指数上行

摘要 本月,西南地区整体银行理财收益环比下滑3BP至3.56%。其中,重庆、四川、云南三省市银行理财收益水平分别下滑2BP、3BP和3BP至3.62%、3.55%和3.56%;贵州省银行理财收益水平与上月持平,仍为3.63%,在西南四省中略微领先。

市场综述:

价格指数

本月,西南地区整体银行理财收益环比下滑3BP至3.56%。其中,重庆、四川、云南三省市银行理财收益水平分别下滑2BP、3BP和3BP至3.62%、3.55%和3.56%;贵州省银行理财收益水平与上月持平,仍为3.63%,在西南四省中略微领先。

从价格指数表现来看,西南地区银行理财价格指数环比下滑0.69点至85.20点。其中,封闭式预期收益型产品价格指数环比下滑0.44点至88.56点,开放式预期收益型产品价格指数环比下滑1.05点至80.17点。

发行指数

本月,西南地区银行理财发行指数环比下滑1.67点至76.76点。从各类产品数量占比来看,封闭式预期收益型产品占比环比上升0.90个百分点至53.23%;开放式预期收益型产品申购量占比环比下滑0.78个百分点至24.89%;净值产品申购量占比环比下滑0.12个百分点至21.88%。

从各省市发行量来看,重庆市发行量为2730款,环比下滑63款;贵州省发行量为1732款,环比下滑78款;四川省发行量为3054款,环比下滑33款;云南省发行量为2269款,环比下滑90款。

净值转型程度指数

本月,西南地区银行理财市场净值产品存续量为10670款,环比上升299款。分地区来看,重庆市银行净值产品存续量为8189款,环比上升181款;贵州省银行净值产品存续量为6488款,环比上升234款;四川省银行净值产品存续量为9951款,环比上升262款;云南省银行净值产品存续量为7708款,环比上升126款。

从净值转型程度指数来看,西南地区净值转型程度指数为24.13点,环比下滑2.04点,同比上升11.37点。其中,重庆市净值转型程度指数为20.85点,环比下滑2.18点;贵州省净值转型程度指数为38.32点,环比上升1.41点;四川省净值转型程度指数为24.02点,环比下滑2.27点;云南省净值转型程度指数为30.02点,环比下滑5.40点。

净值产品业绩基准指数

本月,西南地区净值型产品综合业绩基准指数环比上升18.55点至94.48点。净值型产品综合业绩基准为5.36%,环比上升105BP;固定收益类净值型产品业绩基准为4.10%,环比上升16BP;混合类净值型产品业绩基准为10.38%,环比上升460BP;现金管理类净值型产品业绩基准为2.95%,环比下滑10BP。

2020年8月指数变动趋势

1、西南地区银行理财收益下行,开放式预期收益型产品收益下滑4BP

银行理财产品的价格指数反映了产品收益率的涨跌情况,可从整体表现及分类指数对各地区银行理财产品收益变化进行分析。

西南地区银行理财收益环比下滑3BP至3.56%,天府银行平均收益3.80%

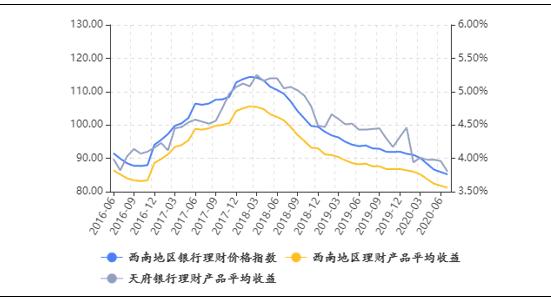

图1:四川天府银行、西南地区银行理财收益及价格指数走势

资料来源:普益标准

7月,西南地区银行理财产品评价收益环比下滑3BP至3.56%。从价格指数来看,本月西南地区银行理财价格指数环比下滑0.69点至85.20点。

7月受MLF资金大量到期、企业集中缴税等因素影响,银行间流动性继续收紧。本月央行共投放资金11700亿元,到期18377亿元,净回笼6677亿元。此外,央行继续对MLF缩量续作,收回中长期流动性近3000亿元,同时增加短期资金的投放频率,如月中税期、月末时点进行频繁的逆回购操作,防止资金面出现大幅波动,维持流动性合理充裕。在流动性边际收紧影响下,银行理财收益的快速下行趋势得到遏制,降幅趋缓。

相对而言,西南地区银行理财产品收益与价格指数略高于全国平均水平。根据7月底政治局会议对货币政策的表述,下半年货币政策将更加灵活适度,注重精准导向,货币边际收敛但不会明显转向,预计市场资金面保持合理充裕,银行理财价格指数将缓慢平稳下行。

7月四川天府银行理财产品平均收益虽然环比下滑,但仍领先于西南地区银行理财整体收益。具体来看,7月四川天府银行理财产品平均收益为3.80%,环比下滑16BP;西南地区平均收益为3.56%,环比下滑3BP。从产品定价角度看,四川天府银行理财产品收益高于西南地区平均水平24BP。

总体而言,银行理财产品稳定性较强,收益水平良好,投资者可参考收益情况选择投资银行理财产品。

封闭式预收产品的价格指数跌幅缩小,开放式预收产品价格指数跌幅趋缓

除整体价格指数外,针对主流的封闭式预期收益型产品及开放式预期收益型产品,分别分析其价格指数走势,有利于投资者根据自身实际情况选择合适的产品。

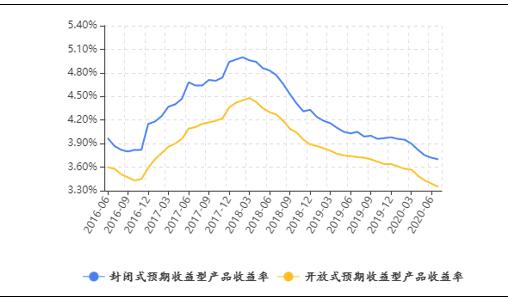

图2:西南地区封闭式与开放式预期收益型产品收益及价格指数走势

资料来源:普益标准

从收益水平来看,本月西南地区封闭式预期收益型产品收益环比下滑2BP至3.70%,开放式预期收益型产品收益环比下滑4BP至3.35%。

从价格指数来看,封闭式预期收益型产品价格指数环比下滑0.44点至88.56点,开放式预期收益型产品价格指数环比下滑1.05点至80.17点。

两类价格指数均下滑,其中封闭式预期收益型产品的价格指数跌幅缩小,开放式预期收益型产品跌幅与上月持平。

6个月以上封闭式预期收益型产品收益环比上升15BP至3.95%

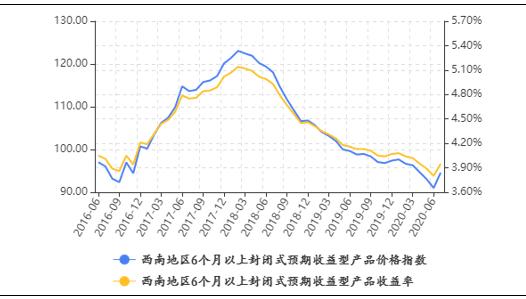

图3:西南地区6个月以上封闭式预期收益型产品价格指数及收益率

资料来源:普益标准

本月西南地区6个月以上封闭式预期收益型产品收益环比上升15BP至3.95%;相应价格指数环比上升3.58点至94.58点。从历史数据来看,西南地区6个月以上封闭式预期收益型理财产品收益近两年来首次出现明显回升。

2.三省市理财收益保持跌势,贵州省银行理财收益持平

图4:西南地区各省银行理财收益走势

资料来源:普益标准

本月,重庆、四川、云南三省市银行理财收益水平分别下滑2BP、3BP和3BP至3.62%、3.55%和3.56%;贵州省银行理财收益水平与上月持平,仍为3.63%,在西南四省中略微领先。

由于汛情对食品价格产生一定扰动,消费品价格有所回升,机构预测7月CPI或出现短暂微升,同比涨幅料在2.6%至2.7%。可以看出西南四省的银行理财收益水平均高于CPI同比增速,即使扣除通货膨胀因素的影响,投资西南地区银行理财产品仍能获得较大的实际收益。

3.西南地区银行理财发行量下降,封闭式预期收益型产品申购占比小幅上升

银行理财发行指数反映了产品发行量的增减情况,可根据整体发行量表现及各类产品发行量(申购量)占比,对各地区银行理财产品发行量变化进行分析。

西南地区银行理财发行指数环比下滑1.67点至76.76点

图5:银行理财发行量及发行指数走势

资料来源:普益标准

本月,西南地区银行理财产品发行量为3355款,环比下滑73款;全国银行理财发行量为8704款,环比下滑458款。

从发行指数来看,西南地区银行理财发行指数环比下滑1.67点至76.76点,西南地区发行指数的跌幅小于全国平均水平。

西南地区开放式预期收益型与净值型产品申购占比下降

从各类产品的发行量(申购量)占比来看,封闭式预期收益型产品占比环比上升0.90个百分点至53.23%;开放式预期收益型产品申购量占比环比下滑0.78个百分点至24.89%;净值产品申购量占比出现小幅下降,环比下滑0.12个百分点至21.88%。

从各类产品占比走势来看,开放式预期收益型产品最近三个月发行(申购)量较高,占比约达四分之一;封闭式预期收益型产品占比总体呈现下降趋势,其发行量占比超五成,占据主导地位;净值型产品申购数量总体呈现稳步提升趋势,本期产品数量占比小幅下调。

西南地区四省市银行理财发行量均下降,云南发行数量下降最多

本月,重庆、贵州、四川、云南四个地区银行理财产品发行量均有所下降,云南省发行量下降最多。

其中重庆市发行量为2730款,环比下滑63款;贵州省发行量为1732款,环比下滑78款;四川省发行量为3054款,环比下滑33款;云南省发行量为2269款,环比下滑90款。从各省银行理财产品发行量占比[1]来看,本月重庆市发行量占比为81.37%,环比下滑0.11个百分点;贵州省发行量占比为51.62%,环比下滑1.18个百分点;四川省发行量占比为91.03%,环比上升0.98个百分点;云南省发行量占比为67.63%,环比下滑1.19个百分点。

西南地区各类银行发行量均下降,全国性银行发行量占比上升

本月,西南地区全国性银行理财发行量为2589款,环比下滑18款;城商行发行量为669款,环比下滑25款;农村金融机构发行量为97款,环比下滑30款。从各类型银行理财发行量占比来看,西南地区全国性银行发行量占比为77.17%,环比上升1.12个百分点;城商行发行量占比为19.94%,环比下滑0.31个百分点;农村金融机构发行量占比为2.89%,环比下滑0.81个百分点。

本月,西南地区各类银行产品发行量均下降,全国性银行产品发行占比回升,城商行和农村金融机构发行量与占比均下降。

4.西南地区银行净值转型指数略有下滑,净值产品存续数量保持增长

银行理财净值化转型指数反映了各地区银行净值产品存续数量增减情况。可从分省份和分银行类型两个角度出发,对银行理财净值产品存续量变化进行分析。

西南地区净值转型程度指数环比下滑2.04点至24.13点

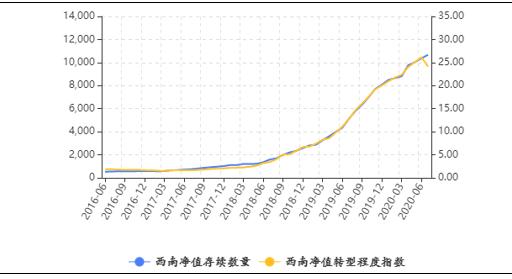

图6:西南地区银行净值产品存续量及净值化转型指数走势

资料来源:普益标准

本月,西南地区银行理财市场净值产品存续量为10670款,环比上升299款。从净值转型程度指数表现来看,本月,西南地区净值转型程度指数为24.13点,环比下滑2.04点,但较去年同期上升11.37点。

西南地区净值产品数量仍保持增长,转型程度指数的小幅下滑主要是由于西南银行理财产品存续总量提升导致的。7月底,央行等部门公布了延长资管新规过渡期至2021年底的决定,过渡期的延长主要考虑疫情后经济恢复的因素,但净值化转型的步伐还将持续。

贵州省净值转型程度指数保持上升,云南省净值转型程度指数明显下降

本月,重庆市银行净值产品存续量为8189款,环比上升181款;贵州省银行净值产品存续量为6488款,环比上升234款;四川省银行净值产品存续量为9951款,环比上升262款;云南省银行净值产品存续量为7708款,环比上升126款。

四川省净值产品存续水平明显领先,且环比增加数量最多;其次是重庆市,其净值型产品存续数量位列第二;从增量角度来看,贵州省净值型产品数量增长明显,仅次于四川省。

从各省银行理财净值转型程度指数来看,本月,重庆市净值转型程度指数为20.85点,环比下滑2.18点,同比上升8.86点;贵州省净值转型程度指数为38.32点,环比上升1.41点,同比上升19.82点;四川省净值转型程度指数为24.02点,环比下滑2.27点,同比上升10.85点;云南省净值转型程度指数为30.02点,环比下滑5.40点,同比上升12.73点。

各类型银行净值产品存续数量均增加,农村金融机构净值转型程度指数较高

本月,西南地区全国性银行净值产品存续量为8524款,环比上升181款;城商行净值产品存续量为1881款,环比上升105款;农村金融机构净值产品存续量为265款,环比上升13款。

从各类型银行净值转型程度指数来看,本月,西南地区全国性银行净值转型程度指数为22.91点,环比下滑2.63点,同比上升9.36点;城商行净值产品转型程度指数为29.63点,环比上升1.45点,同比上升19.97点;农村金融机构净值转型程度指数为40.46点,环比上升2.10点,同比上升31.56点。

整体来看,各类型银行净值化转型程度指数均较去年同期均有数倍提升。本月,西南地区各类型银行净值产品存续数量保持上涨趋势,农村金融机构的净值转型程度指数仍居首位。

5.西南地区净值型理财产品业绩基准走势及分析[2]

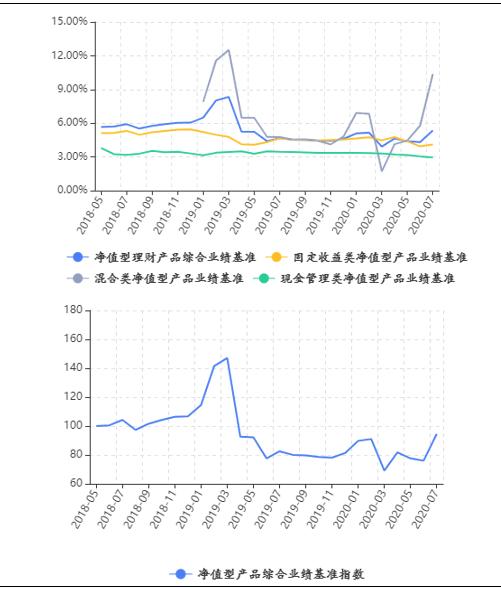

图7:净值型产品业绩基准走势

数据来源:普益标准整理

2020年7月,西南地区净值型产品综合业绩基准指数环比上升18.55点至94.48点。净值型产品综合业绩基准为5.36%,环比上升105BP,较基期(2018年5月)低31BP。固定收益类净值型产品业绩基准为4.10%,环比上升16BP,较基期下滑101BP;混合类净值型产品业绩基准为10.38%,环比上升460BP;现金管理类净值型产品业绩基准为2.95%,环比下滑10BP,较基期下滑84BP。

本月债券市场收益率上行,主要投资于债券市场并采用持有至到期的投资策略的固收类产品业绩较上月有所上升;7月权益类市场迎来一波强势行情,上证指数上涨10.9%,沪深300指数上涨12.75%,恒生指数上涨0.69%,权益类基金发行和认购热度不减,因此混合类净值型产品业绩比较基准有明显上升。

6.资管新规过渡期延长一年,14家理财子公司已开业

本月,城市商业银行发行净值产品991款,占比48.27%,环比上升1.65个百分点;国有控股银行发行216款,占比10.52%,环比下滑3.26个百分点;股份制商业银行发行320款,占比15.59%,环比下滑0.04个百分点;农村商业银行发行526款,占比25.62%,环比上升1.64个百分点。

7月31日,央行会同多部门共同决定将资管新规过渡期延长一年至2021年底。资管新规过渡期延长一年,可以鼓励银行“跳起来摘桃子”,推动银行主动积极整改,让产品转型进展加快。对于净值产品起步较晚、存量资产过于庞大,难以在2021年底整改到位的银行,在向监管部门说明原因并通过之后,可以进行个案处理,逐月监测实施,并实施差异化监管措施。

2020年7月,信银理财正式开业,广银理财获批筹建。截止目前,已有14家银行理财子公司获准开业,其中包括6家国有大行、4家股份行和3家城商行和1家农商行,还有6家银行理财子公司已获批筹,等待批准开业。

[1] 单个省份理财发行量的统计,按在该省发行的理财产品数量进行统计,未对多省份均发行的理财产品进行剔重。

[2] 《关于规范金融机构资产管理业务的指导意见》颁布时间为2018年4月,净值型相关指数基期选择为2018年5月。