信泰人寿被罚背后:偿付能力再度下滑 股权结构痼疾仍存

摘要 文/丁五业务违规被监管重罚,信泰人寿又一次成为了舆论关注的焦点。8月4日,银保监会开出罚单,信泰人寿违规办理协议存款,被合计罚款60万元。信泰人寿是一家怎样的险企?成立于2007年的信泰人寿,从诞生之初便先天不足,注册资本金为3.5亿元,这对于依靠大量资本长期投入的保险公司而言略显寒酸。因为缺钱,信

文/丁五

业务违规被监管重罚,信泰人寿又一次成为了舆论关注的焦点。8月4日,银保监会开出罚单,信泰人寿违规办理协议存款,被合计罚款60万元。

信泰人寿是一家怎样的险企?成立于2007年的信泰人寿,从诞生之初便先天不足,注册资本金为3.5亿元,这对于依靠大量资本长期投入的保险公司而言略显寒酸。因为缺钱,信泰人寿十分渴望资本,但增资之路又很坎坷。

2013年,信泰人寿的偿付能力充足率下降至-183%,严重跌破监管划定的红线,被原保监会要求暂停新设分支机构、暂停新的不动产投资和暂停新业务。随后2014年,公司又被曝出存在大量股权代持、私下转让、质押。

2015年后,经由监管调停,信泰人寿完成了多轮增资,注册资本扩充至50亿元;另一方面,公司于2018、2019年实现盈利。然而,在扭亏的光鲜外衣下,信泰人寿目前的股权质押率仍高达56.15%,其偿付能力也再度出现了下滑趋势。

大股东频繁质押股权

网络拍卖鲜有人问津

2007年,信泰人寿获原保监会批准正式成立,总部位于浙江杭州。作为首家总部设在浙江的寿险公司,信泰人寿的发起股东以浙商为主,包括大型国有化工企业巨化集团公司、浙江永利实业集团有限公司等9家公司。

成立之初,信泰人寿的注册资本仅为3.5亿元。对于一家全国性寿险公司来说,这一数目显然不够。为此,2008年,信泰人寿公司董事会通过了继续增资决议,首批寻求至少增资5亿元,以满足在全国设立分支机构的最低资本金要求。

然而,这一增资决议因为2008年全球金融危机的到来而搁浅。由于信泰人寿的股东构成多为民营企业,陷入困境的股东们不但没有能力对其增资,反而纷纷转手所持有的股权。

自此,信泰人寿陷入了频繁更换股东,但实际增资却寥寥无几的怪圈。其中具有代表性的一次,信泰人寿一口气引入了三家新股东,股东数扩充至13家,但增资额仅有0.46亿元。

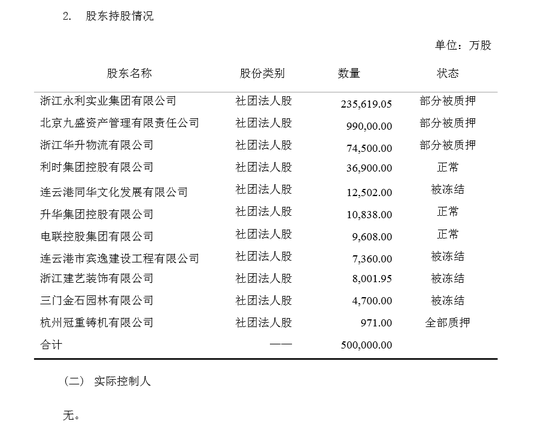

直到2016年后,在监管的调停下,信泰人寿获得了数次增资,注册资本变更为50亿元,经营状况有所好转。截止目前,信泰人寿的股东共有11家,其中持股比例在5%以上的分别为:浙江永利实业集团持股47.12%,北京九盛资产管理公司持股19.8%,浙江华升物流公司持股14.9%,利时集团控股有限公司持股7.38%。

尽管股权机构趋于稳定,但需要注意的是,目前信泰人寿的股权质押率仍旧处于较高水平。具体来看,信泰人寿2020年第二季度偿付报告显示,公司前三大股东均处于部分被质押状态,此外还有一家股东的股权被全部质押,四家公司股权被冻结。

根据天眼查数据进一步可知,信泰人寿的总体股权质押率已经超过了一半,达56.15%,质押笔数多达20笔,多数发生在2017到2018年间。

其中,公司第一大股东浙江永利实业集团共质押8笔,质押数额122400万股,占其总持股比例的51.95%;第二大股东北京九盛资产管理公司共质押5笔,质押数额93000万股,占其总持股比例的93.94%;第三大股东浙江华升物流公司持股14.9%共质押4笔,质押数额64400万股,占其总持股比例的86.44%。

需要关注的是,尽管信泰人寿在偿付能力报告中表示,公司目前无实际控制人,但上述质押的质权人,均为包商银行和国民信托公司。经计算,信泰人寿共有39.56%的股份被质押给了包商银行,16.4%的股份被质押给了国民信托公司。

此外,被冻结的四家股东共持有信泰人寿32563.95万股,占公司总股本的6.51%。而这一部分股权曾多次进行拍卖,不过鲜有资金方问津。

阿里司法拍卖网络平台上,关于信泰人寿的股权拍卖多达51笔,但最终成交者寥寥无几,超过半数的拍卖最终流拍。

以最近一笔拍卖为例,阿里司法拍卖网络平台显示,三门金石园林有限公司于2020年5月26日10时至2020年5月27日10时,拍卖持有信泰人寿的4700万股股权。上述信泰人寿4700万股股权的评估价为1.06亿元,保证金为300万元,增价幅度为5千元。最终,该笔因无人参与流拍。

而值得一提的是,该笔股权实际上早在2018年11月便经历了一次流拍。彼时,该笔信泰人寿4700万股股权的评估价同样为1.06亿元,但保证金高达2000万元,增价幅度为50万元。

对于股权频繁被质押、冻结的现象,信泰人寿此前曾回应称,股权质押是股东正常经营行为,股东股权被冻结则是部分股东股权依法被保全的法律措施,对公司日常经营并未产生直接影响。

但需要关注的是,早在2014年,信泰人寿便曾被曝存在大量股权代持、私下转让、质押等问题。时至今日,信泰人寿的股权关系,恐怕依旧要比台面上的情况复杂许多。

五年内三换总经理

偿付充足率再现下滑趋势

增资计划不顺,不仅令信泰人寿饱受股东频繁更迭之苦,还给公司的偿付能力带来了极大的压力。

2013年,信泰人寿的偿付能力充足率一度下降至-183%,严重跌破监管划定的红线,最终被原保监会要求暂停新设分支机构、暂停新的不动产投资和暂停新业务。

与此同时,信泰人寿股东与管理层之间的罅隙,也暴露在了公众眼前,并引起了当时监管层的注意。

2014年10月,信泰人寿时任总裁郑秋根涉嫌违规投资被逮捕入狱,此后,公司的原董事长马佳也被撤换,多名高管人员出走。

2015年4月,信泰人寿完成第二届董事会换届,董事长变更为冯新生,张勇则接替被捕的郑秋根出任总裁。9月,信泰人寿在杭州召开二次创业启动大会。会上,董事长冯新生发表讲话称,“二次创业”为信泰人寿的发展翻开了新的一页。

也就是在这一年,经由监管部门调停,信泰人寿获股东增资,偿付能力充足率达到157%,并重获新业务、开设分支机构的权限,解除了不动产投资禁令。

恢复业务后,信泰人寿开始在新管理层的指挥下,大力发展银保渠道趸交业务。数据显示,2015年,信泰人寿实现总保费收入78.75亿元,其中续收保费11.57亿元,新单保费67.18亿元,新单保费占到总保费的85%。新单保费中,银保渠道保费高达64.9亿元,占比82%。

信泰人寿在银保渠道方面的强势,与董事长冯新生此前的履历密不可分。资料显示,冯新生在出任信泰人寿董事长前,曾多年在邮政系统担任重要领导职务,曾任中国邮政储蓄银行董事、中邮人寿董事长。

然而,过于专注趸交业务带来的短期保费规模优势,令信泰人寿在接下来的几年内退保压力凸显。虽然在2015年公司短暂实现了盈利,但在接下来的2年里,信泰人寿又重返亏损状态,亏损额分别达4.89亿元和7.59亿元。

2018年9月,在提出“二次创业”口号后刚满三年后,冯新生离开了信泰人寿董事长的职务,其职位由邹平笙接替。在冯新生离开前不久,张勇也卸任了信泰人寿总经理的职务,由具有丰富银行从业经验的李国夫接替。不过,李国夫在任职后一年左右,也离开了公司,其后继者为现任信泰人寿总经理谭宁。

五年时间内,信泰人寿先后经历了两任董事长,并三度更换了总经理。体现在业绩层面,信泰人寿虽然在2018年和2019年连续实现了盈利,但根据公司近期的偿付能力报告来看,其偿付能力已呈现下滑趋势:2019年。信泰人寿的综合偿付能力充足率为154.11%,而今年二季度,其综合偿付能力充足率为132.01%。

回首信泰人寿成立13年来的发展历程,除个别年份外,大多数时间公司都处于亏损状态,显然并不符合寿险公司“七平八盈”的盈利周期。这其中,注册资本不足、增资困难等固然是主因,但其高管层频繁震荡,股权管理混乱等问题,也不容忽视。

摆在信泰人寿面前的问题,恐怕远远不止监管开出的这一张罚单。