私募5月报:事件驱动策略外全部正收益(8大策略TOP10)

摘要 中国私募证券投资基金行业研究报告2018年5月报来源:私募排排网作者:私募排排网研究部一、中国私募证券投资基金发行与清算本研究报告所指的私募证券投资基金产品包括了信托、自主发行、公募专户、券商资管、期货专户、有限合伙、海外基金等类型或渠道的私募基金产品,同时我们根据投资策略情况将所有产品分为股票策略

中国私募证券投资基金行业研究报告 2018年5月报

来源:私募排排网 作者:私募排排网研究部

一、 中国私募证券投资基金发行与清算

本研究报告所指的私募证券投资基金产品包括了信托、自主发行、公募专户、券商资管、期货专户、有限合伙、海外基金等类型或渠道的私募基金产品,同时我们根据投资策略情况将所有产品分为股票策略、相对价值策略、管理期货策略、事件驱动策略、宏观策略、固定收益、组合基金和复合策略等八大策略。如无特别说明,以下内容主要以八大策略划分情况进行阐述。

据私募排排网不完全统计,截至2018年年5月底,我国历史上共发行过124737只私募证券投资基金产品,突破12万只产品。其中31917只产品已经清算,目前运行中产品为92820只产品。其中,2018年5月共发行1092只产品,清算140只产品,存量贡献占比 1.18%。

2018年私募行业管理逐步规范,资管新规对投资者准入和适当性管理有新的规定,目前各大券商正在梳理相关落地政策办法。目前针对私募基金的合格投资者标准,资管新规在投资经历、资产规模、最低认购金额等方面,与现行《暂行办法》中规定的私募基金合格投资者标准存在一定的差异。目前关于合格投资者的认定还没有统一的标准,整个行业都在等待细则落地,金融资产500万元的认定没有一个统一的规则,等规则真正下来之后,私募产品销售才会有可能重启。

1、发行策略统计

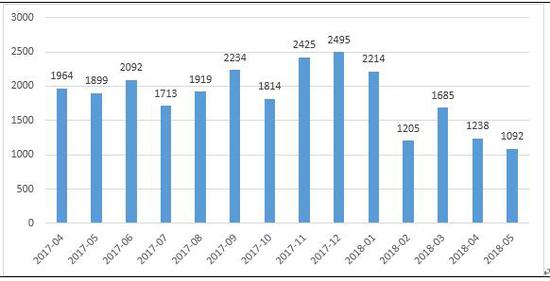

图1-1:近12个月中国私募证券投资基金发行数量(单位:只)

数据来源:私募排排网组合大师,截至2018年5月底 数据来源:私募排排网组合大师,截至2018年5月底 |

2018年5月私募产品量发行创年度新低。5月份影响市场的两大不确定性因素分别是中美贸易争端和国内信用违约事件,短期内对市场情绪的打压明显,股市依然维持弱势震荡,周期股表现低迷,大消费、医疗股表现强势。弱势行情下私募产品发行环比同比继续大减,发行数量仅为1092只,同比去年同期大跌约八成,也创下了今年月度发行新低。

2018年前5月共发行7434只产品,相比去年同期有所下降,一方面随着私募基金行业继续延续严监管的政策,而且资管新规的发布导致市场资金面宽松不在,由此私募的发行也相应的收到一定影响。

5月10日,中国证券投资基金业协会公布了最新的私募基金备案登记月报。数据显示,协会已登记私募基金管理人23559家,环比增长0.68%;已备案私募基金72500只,环比增长2.06%;管理基金规模12.48万亿元,环比增长3.72%。私募基金管理人员工总人数24.34万人,环比增加748人。具体到证券投资私募基金来说,已登记私募证券投资基金管理人8752家,环比增加28家,已备案私募证券投资基金36008只,基金规模2.56万亿元,环比减少196.70亿元,减少0.76%。

2、发行类型统计

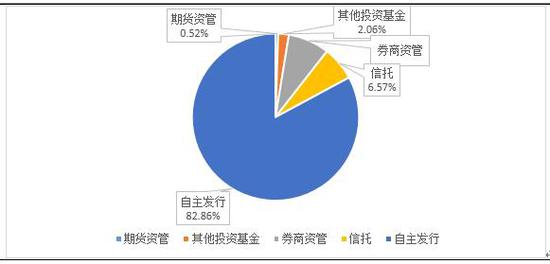

自主发行为主流发行方式。从产品类型来看,2018年5月自主发行的数量最高,占比为82.86%,与以往通过券商、公募或信托等通道发行相比,自主发行可以省去高通道费用,不受通道机构投资约束并且简化了发行程序,该模式也将会成为未来私募的主流产品发行方式。其次是券商资管,占比7.99%,仅次于券商资管的是信托,占比6.57%,信托和资管拥有大类的优质客户资源,在私募产品发行中也一直占据着一定的地位。

图1-3:2018年5月中国私募证券投资基金发行类型分布

数据来源:私募排排网组合大师,截至2018年5月底 数据来源:私募排排网组合大师,截至2018年5月底 |

3、发行地区统计

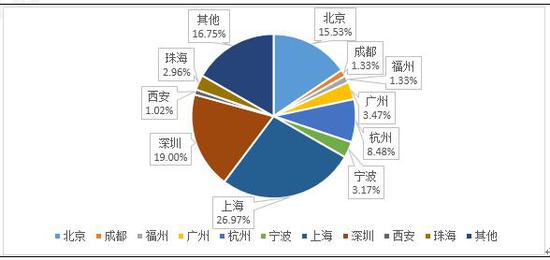

北上深领衔私募发行,杭州重回第四。从发行地区来看,北上深依旧是私募发行重镇,上海发行占比最高,占比为26.97%,其次为深圳和北京,占比分别为 19.00%、15.53%。依托于江浙政府对于私募的政策扶持与毗邻私募云集的金融中心上海的地理优势,江浙地区依旧延续良好的发展势头,杭州发行数量一度被广州超越后再次爆发,5月份重新回到第四,发行占比为8.48%,宁波发行占比为3.17%,环比持平。其它地区发行的比例为16.75%,说明有更多地区的私募开始打破地域限制,分布更加均匀,如厦门、青岛等二线城市正悄然地崛起。

图1-4:2018年5月中国私募证券投资基金发行地区分布

数据来源:私募排排网组合大师,截至2018年5月底

数据来源:私募排排网组合大师,截至2018年5月底4. 清算统计

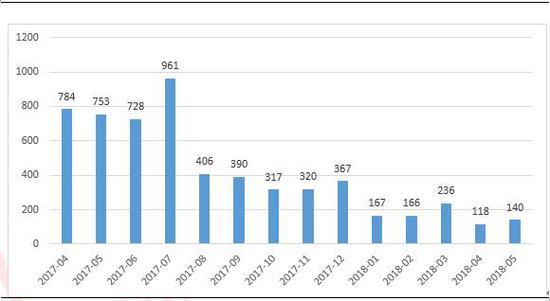

2018年5月清算产品数量小幅回升。进入2018年初,私募产品清算数量下降,5月份产品清算数量为140只,环比4月有所回升,主要由于5月市场弱势震荡,中美贸易摩擦、国内债券违约加剧以及个股频频闪崩,私募业绩表现同比去年收益下降,此外受到合规监管的要求,2017年私募产品发行理性化,故2018年清算产品也有所下降。

图1-5:近12月中国私募证券投资基金清算数量(单位:只)

数据来源:私募排排网组合大师,截至2018年5月底

数据来源:私募排排网组合大师,截至2018年5月底二、中国私募证券投资基金整体业绩

1. 5月份各主要市场回顾

今年5月份,市场再次遭遇多重考验,全月来看,指数呈现冲高回落的态势,凭借最后一个交易日的反弹,全月沪指勉强收阳线,整体来看,月初从3041点上升,一度突破至3213点,随后出现连续的回调,一度出现6连阴,是沪指近四年半以来最长的连跌记录,2015年股灾期间都并未出现过。从影响市场行情的因素来看,中美之间贸易战突生变化、反复不断,中美之间的贸易谈判一直影响着市场的走势。另外意大利政局突变、资管新规影响逐渐释放,国内债务违约加速上演,各种利空轮番影响脆弱的A股。当然A股本身也有较大的问题,市场对独角兽的IPO吸血效应深深担忧。药明康德、宁德时代的上市,对市场的吸金效应明显,药明康德开板的第一天就成交接近百亿,未来小米等CDR独角兽的回归上市,市场对此比较担忧。纷纷减仓观望。全月指数涨跌幅,沪深300指数涨幅最大,月涨幅为1.2%,创业板跌幅较大,月跌幅高达3.4%。

从热点来看,唯一有持续性的热点题材是消费板块。其中消费领域食品饮料中的白酒、红酒和啤酒等表现非常突出,特别是叠加世界杯即将来临的啤酒板块。另外各种零食、服装纺织等也有所表现。其次是体育板块,虽然有所表现,但是可持续性并不强。

债券市场,与前4月单边上涨的走势相比,5月利率债市场波动性特征明显,主要原因是利多与利空因素交织,市场预期分化且反复修正。就月内走势来看,5月初利率债市场受资金面边际趋松带动上涨,随即整体走弱。月利率债发行量有所增加,当月共发行利率债147只,融资总量10,807.8亿,较上月增加757.1亿,净融资总量6,231.4亿,较上月增加1,252.5亿元。

期货市场,三大金融期货涨跌不一,三大主力合约分别上涨1.33%、下跌0.22%和下跌1.06%。有贵金属来看,,COMEX黄金下跌1.51%,至1296.2美元,近期围绕1300美元波动。而白银波动较小,本月大部分时间维持在16美元至16.80美元之间震荡。螺纹钢方面,在钢材延续去库存化,下游旺季需求表现良好等的影响下,螺纹钢和热轧卷板期货1810合约分别上涨2.87%和5.49%。焦煤方面,焦煤炭主力 1809合约基本维持上涨,其中jm1809和j1809月涨幅分别为7.00%和10.03%。

2. 八大策略区间收益

5月份的市场冲高回落,题材股依旧低迷,沪深300继前面连续下跌3个月之后,5月份小涨1.21%。今年以来,沪深300累计下跌5.67%。从私募基金5月份的表现情况来看,除了事件驱动策略收益为负,其他策略全部录得正平均收益率。具体策略来看,管理期货策略以平均收益率1.46%获得第一,宏观策略平均收益为-1.42%,排名八大策略中第二;而股票策略月平均收益率为0.64%,略跑输同期沪深300指数的1.21%。从今年以来的数据来看,目前管理期货策略和相对价值策略排名第一和第二,平均收益率分别为3.26%和2.45%,遥遥领先于股票策略的-3%;而事件驱动策略平均收益率为-3.43%,排名最后一名。具体的数据如下表:

表2-1:中国八大策略私募证券投资基金分阶段收益情况

|

|

近一个月 |

近三个月 |

近六个月 |

近一年 |

今年以来 |

|

沪深300(%) |

1.21 |

-5.50 |

-5.09 |

8.86 |

-5.67 |

|

股票策略(%) |

0.64 |

-1.38 |

-2.49 |

7.93 |

-3.00 |

|

固定收益(%) |

0.00 |

0.36 |

0.91 |

2.86 |

0.77 |

|

管理期货(%) |

1.46 |

3.37 |

2.58 |

7.52 |

3.26 |

|

宏观策略(%) |

1.42 |

1.00 |

0.36 |

7.12 |

0.12 |

|

相对价值(%) |

0.70 |

1.61 |

2.76 |

7.37 |

2.45 |

|

事件驱动(%) |

-1.92 |

-2.90 |

-2.70 |

7.42 |

-3.43 |

|

复合策略(%) |

0.74 |

-0.14 |

-0.91 |

4.89 |

-0.67 |

|

组合基金(%) |

1.18 |

0.02 |

0.68 |

7.87 |

0.07 |

数据来源:私募排排网组合大师,截至2018年5月底。

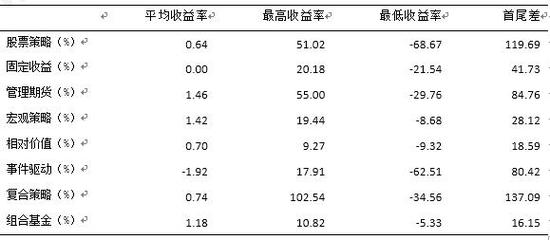

再看5月份的各个策略整体表现情况。股票策略的天下溪资本旗下的天下溪基金产品获得股票策略的冠军,单月收益率为51.02%,产品成立于2015年底,经历了第三个股灾,目前累计净值高达1.4420,年化收益率在10%以上,走势较为稳定。股票策略的最高收益率和最低收益率首尾差高达119.69%,两极分化较为严重。平均收益率最高的管理期货策略,第一名为量金资产旗下的量金优利CTA六号,单月收益率为55%,产品成立于2016年底,目前一年半时间,累计净值高达1.6570;而管理期货策略的最低收益率为-29.76%,首尾差也高达84.76%。下表是各个策略具体的数据:

表2-2:八大策略私募基金5月收益率表现

|

|

平均收益率 |

最高收益率 |

最低收益率 |

首尾差 |

|

股票策略(%) |

0.64 |

51.02 |

-68.67 |

119.69 |

|

固定收益(%) |

0.00 |

20.18 |

-21.54 |

41.73 |

|

管理期货(%) |

1.46 |

55.00 |

-29.76 |

84.76 |

|

宏观策略(%) |

1.42 |

19.44 |

-8.68 |

28.12 |

|

相对价值(%) |

0.70 |

9.27 |

-9.32 |

18.59 |

|

事件驱动(%) |

-1.92 |

17.91 |

-62.51 |

80.42 |

|

复合策略(%) |

0.74 |

102.54 |

-34.56 |

137.09 |

|

组合基金(%) |

1.18 |

10.82 |

-5.33 |

16.15 |

数据来源:私募排排网组合大师,截至2018年5月底。

3. 最近一年回撤与夏普比率统计

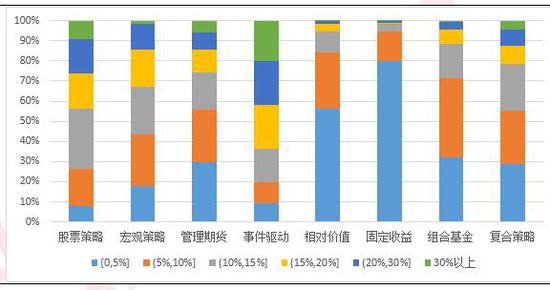

从私募排排网的数据统计得到八大策略私募基金近一年的最大回撤的分布情况如下图所示。股票策略来看,26.55%的产品最近一年最大回撤在10%以内,26.00%的产品最大回撤超过20%。相对价值策略的整体回撤较少,平均回撤只有5.61%,84.36%的产品回撤在10%以下;事件驱动策略最近一年平均最大回撤依旧较大,平均回撤为21.42%,80.50%的产品最近一年最大回撤超过10%,其他策略的回撤数据见下图:

图2-1:八大策略私募基金近一年最大回撤分布情况

数据来源:私募排排网组合大师,截至2018年5月底

从私募排排网的数据统计得到八大策略私募基金近一年的夏普比率的分布情况如下图所示。正夏普比率最高的是组合基金,高达79.10%,比固定收益的73.46%还要高;最低的是事件驱动策略,只有46.24%的产品最近一年夏普比率为正。而对于产品数量最多的股票策略,65.65%的产品夏普比率为正,其中36.57%的产品夏普比率位于0至1之间。

图2-2:八大策略私募基金近一年夏普比率分布情况

数据来源:私募排排网组合大师,截至2018年5月底

数据来源:私募排排网组合大师,截至2018年5月底三、私募观点

乐正资本杜春峰:把握趋势性机会,下半年看好医药和消费

近期,乐正资本杜春峰表示,在下半年资产配置上,重点关注消费和医药。虽然认为慢牛行情很可能从今年开始,但是客观来讲目前并没有完成库存周期底部的构造,也就是说现在还在康波的萧条期里。在这个阶段中投资的主要的方向是防御,所以选择消费和医药作为配置的方向。从绝对估值的角度来评价,医药股估值确实不便宜,甚至有些贵了。但是从发展的眼光来看,你又没得选,除了有代表性的中国医药龙头企业以外,还有哪些投资能够分享整个中国老龄化?并且从MSCI或者说南水北上的资金趋向上看,他们还在大力加仓云南白药等这些有代表性的内生性增长源源不断的医药股。要客观认识经济规律,买医药股并不是说买便宜的股票,而是买它的增长。现在这些上市医药龙头可能是一千多亿市值,2000多亿都有,但是未来它会发展成5000亿、1万亿市值,它在整个中国未来老龄化、或者说复制药的阶段过去之后、创新药开始成为引领的阶段时,医药股未来的这个盈利能力增速会更强。

重阳投资王庆:蓝筹股价值回归已完成,未来将从价值回归切换到价值发现

王庆认为,A股和港股市场均不存在系统性机会和风险,投资机会依旧是结构性的。站在当前时点看,大型蓝筹股整体性的价值回归进程已经基本完成,接下来市场将进一步分化,即“二次分化”,另外主旋律也将从去年的“价值回归”切换到“价值发现”。今年的股票市场有望呈现出“下有底、上有顶”的特征,尤其要坚持自下而上深挖个股。从中国经济和企业可能演绎的长、中、短逻辑出发,可分别在以下三个方面重点发掘股市的投资机会:1)把握中国经济技术进步和效率提升的长期趋势,布局在实际应用层面具有“大国重器”特征的高技术公司;2)在日渐微妙复杂的国际经济环境中,把握扩大内需消费升级的中期趋势,布局具有自主品牌和民族品牌的消费品公司;3)随着短期经济周期的